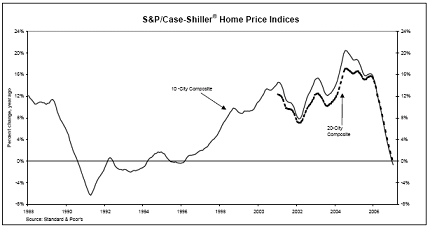

Pour la première fois depuis 1996, l’indice S&P/Case-Schiller, qui prend le pouls de l’immobilier résidentiel américain s’est retrouvé hier en territoire négatif. L’indice évalue pour les vingt principales métropoles américaines le renchérissement des maisons au cours de l’année écoulée. A titre de comparaison, l’année dernière à la même époque, l’indice était de 14,7 %, hier il affichait –0,2 %. Le chiffre n’est pas en soi catastrophique mais comme le montre le diagramme, la plongée est brutale et l’angle adopté par la chute rend tout à fait improbable un retournement de situation dans les prochains mois.

Ben Bernanke, la Gouverneur de la Fed a réaffirmé aujourd’hui qu’il est improbable que le problème qui affecte le secteur immobilier « sous–prime » fasse tâche d’huile. Mais comme mes lecteurs avisés le savent très bien, il n’y a pas de « problème sous–prime », il n’y a que les conséquences de l’éclatement de la bulle immobilière résidentielle et le fait qu’un nombre incalculable de rouages du système financier américain dépendent pour leur mouvement bien huilé d’un prix de l’immobilier en croissance constante.

Voici un exemple que je n’ai pas encore mentionné. L’économie américaine dépend de manière essentielle, et ceci depuis plusieurs siècles, de la mobilité de sa main–d’oeuvre. Le pays s’enorgueillit par ailleurs des 60 % de la population propriétaires de leur logement. Les deux ne sont pas inconciliables du moment qu’existe un marché immobilier actif où – comme ce fut le cas jusqu’à récemment – l’on revend sa maison en quelques semaines, tout en réalisant une plus–value considérable par rapport à son prix d’achat (ce que la bulle assurait). Aujourd’hui, les ventes languissent (la durée d’écoulement du stock des logements neufs dépasse désormais les huit mois), et les prix sont à la baisse. L’investissement systématique des ménages américains dans des logements trop vastes par rapport à leurs besoins – qui permettait de multiplier l’effet de levier sur la dette contractée à l’aide d’un prêt hypothécaire – a cessé de jouer son rôle de substitut à l’épargne. Le demandeur d’emploi qui reçoit une offre dans une autre région du pays renâcle désormais à revendre son logement, ce qui, dans le climat actuel, l’obligerait à encaisser une décote considérable – sinon par rapport à la somme qu’il a déboursée, du moins par rapport à celle qu’il escomptait – et préfère rester chômeur « chez lui », rêvant au retour providentiel de la bulle. Le plafond de sa carte de crédit – dont on dit qu’elle remplace ici les allocations chômage – le rappellera rapidement à la réalité.

Est-on vraiment hors sujet ? https://fr.businessam.be/le-frere-delon-musk-veut-construire-une-super-ferme-en-pleine-ville/ Mieux encore ! https://www.citizenside.fr/larry-ellison-elon-musk-sassocient-amener-lia-lagriculture/