-

Un fléau qui ne nous affligerait que depuis vingt ans ?, par Zébu

-

Paul Jorion pense tout haut le 13 avril 2014 à 7h51

-

Bécherel, Fête du livre, Tran(s)missions, le 19 avril 2014

-

Messieurs les riches, encore un effort (bis), par Max Berthy

Billet invité. En écho à Messieurs les riches, encore un effort, par Julien Alexandre.

Mon footing habituel du matin se termine au bout de la jetée du Quai des Milliardaires, à Antibes.

Depuis longtemps, je ne prête plus guère attention à la présence des méga-yachts ordinaires s’alignant ici, du calibre de…

-

LE TEMPS QU’IL FAIT LE 11 AVRIL 2014

-

Un vent nouveau se lève dans l’Église grâce au Pape François

-

Penser l’économie autrement, Paul Jorion & Bruno Colmant

-

Hongrie : Le gâteau, les miettes et la poubelle, par Michel Leis

-

BFM Business, L’invité d’Hedwige Chevrillon, mercredi 9 avril 2014

-

Le discours de Manuel Valls, Premier Ministre, devant l’Assemblée nationale

-

Le changement écologique, serait-ce maintenant ?, par Pascal Sluse

Billet invité.

Le Grand Jury du 6 avril 2014 avait comme invitée Ségolène Royal.

Bien que certains sujets abordés aient été de la pure rhétorique politicienne et que la seconde partie ait été un débat journalistique de niveau -1, j’ai été étonné par certaines réponses de la nouvelle ministre de l’écologie, du développement…

-

BFM Business, L’invité d’Hedwige Chevrillon, mercredi 9 avril 2014 de 12h30 à 13h00

-

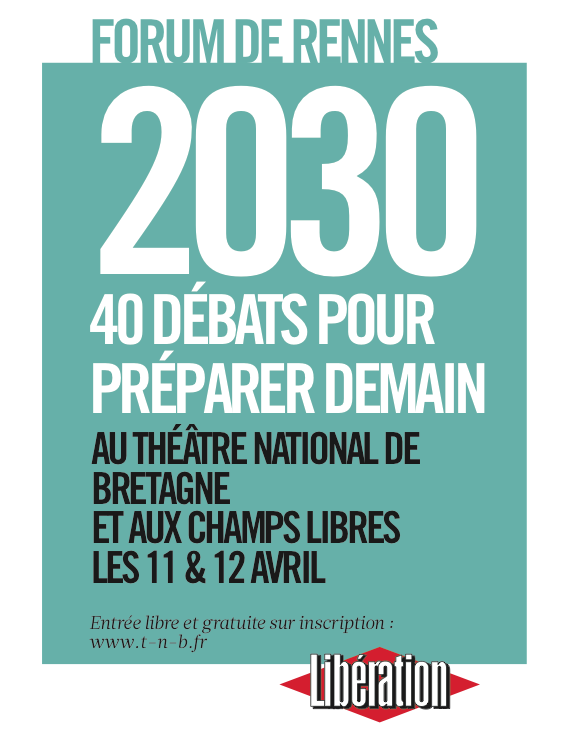

FORUM DE RENNES 2030, L’histoire se répète-t-elle ?, Hélène Miard-Delacroix & Paul Jorion, le samedi 12 avril de 11 à 12h30

-

Le champ dévasté de nos libertés, d’Iris DeMent

-

MICKEY ROONEY (1920-2014)