-

Qui donc « les Français » intéressent-ils encore ?, par Jeanne Favret-Saada

Billet invité.

Vendredi dernier, 6 juin, le Parisien a publié un sondage BVA sur les opinions des Français relatives aux deux questions du moment : qui voudraient-ils comme président de l’UMP ? Et lequel de ses leaders serait le plus apte à faire barrage au Front National ?

La première question veut éclairer…

-

Ce robot à 1 400€ va faire un tabac dans les chaumières, par rienderien

Billet invité.

Bonjour le robot « Pepper », enchanté de faire ta connaissance.

Pour le PDG de SoftBank « C’est la première fois dans l’histoire de la robotique, que nous présentons un robot avec un cœur. C’est une date marquante pour l’humanité ».

Formidable le capitalisme a encore trouvé le moyen de monétiser…

-

C’EST NOUS QUI DEVRONS SAUVER LES BANQUIERS ; ILS NE LE FERONT PAS D’EUX-MÊMES, par Don Cambridge (*)

-

The Panama Limited

-

Bonjour Madame la Terre, le 7 juin 2014

-

Comment l’Affaire BNP Paribas serait traitée en droit français, par Zébu

-

RTS, L’interview de Jérôme Kerviel par Darius Rochebin

-

Le système monétaire idéal de John Maynard Keynes (V) Où Keynes découvre que le système monétaire idéal existe déjà

-

Le temps qu’il fait le 6 juin 2014

-

Le système monétaire idéal de John Maynard Keynes (IV) Autres conditions à remplir par un système monétaire international

-

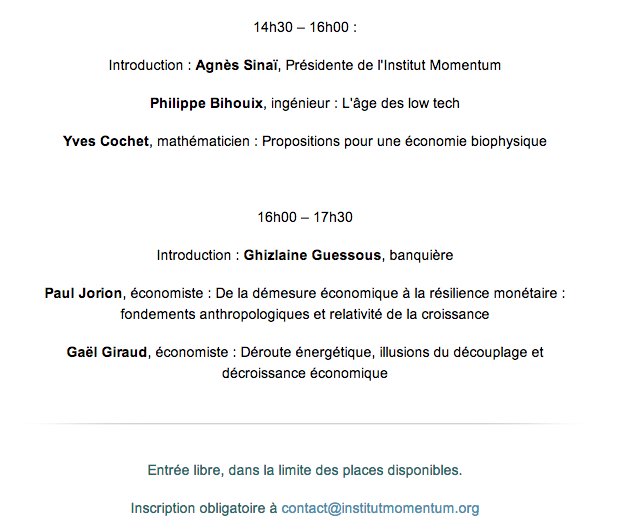

Institut Momentum : Quatre regards sur l’économie de l’Anthropocène, le 12 juin 2014

-

Le système monétaire idéal de John Maynard Keynes (III) Les qualités d’un système monétaire international selon Keynes

-

Réflexions sur la généralisation de la flexibilité des parités, par Jean-Michel Naulot

Billet invité, en réaction au 2ème billet de la série « Le système monétaire idéal de John Maynard Keynes »

Juste deux mots de commentaire sur votre excellent article sur le glissement vers la flexibilité des changes (voulue par Friedman dès les années 50).

J’ai un souvenir très précis à propos des swaps de…

-

Le système monétaire idéal de John Maynard Keynes (II) L’ordre monétaire né en 1944 à Bretton Woods

-

LA CARTE, par Zébu