-

« L’avènement de la Singularité », un feuilleton en 21 vidéos, à la rentrée sur XERFI Canal

-

Y’en a vraiment marre !, par Hervey

-

E-Lucid – FINANCE et autres FLÉAUX : face à l’EFFONDREMENT, quel avenir pour l’HUMANITÉ ? – Retranscription

-

E-Lucid – FINANCE et autres FLÉAUX : face à l’EFFONDREMENT, quel avenir pour l’HUMANITÉ ?

-

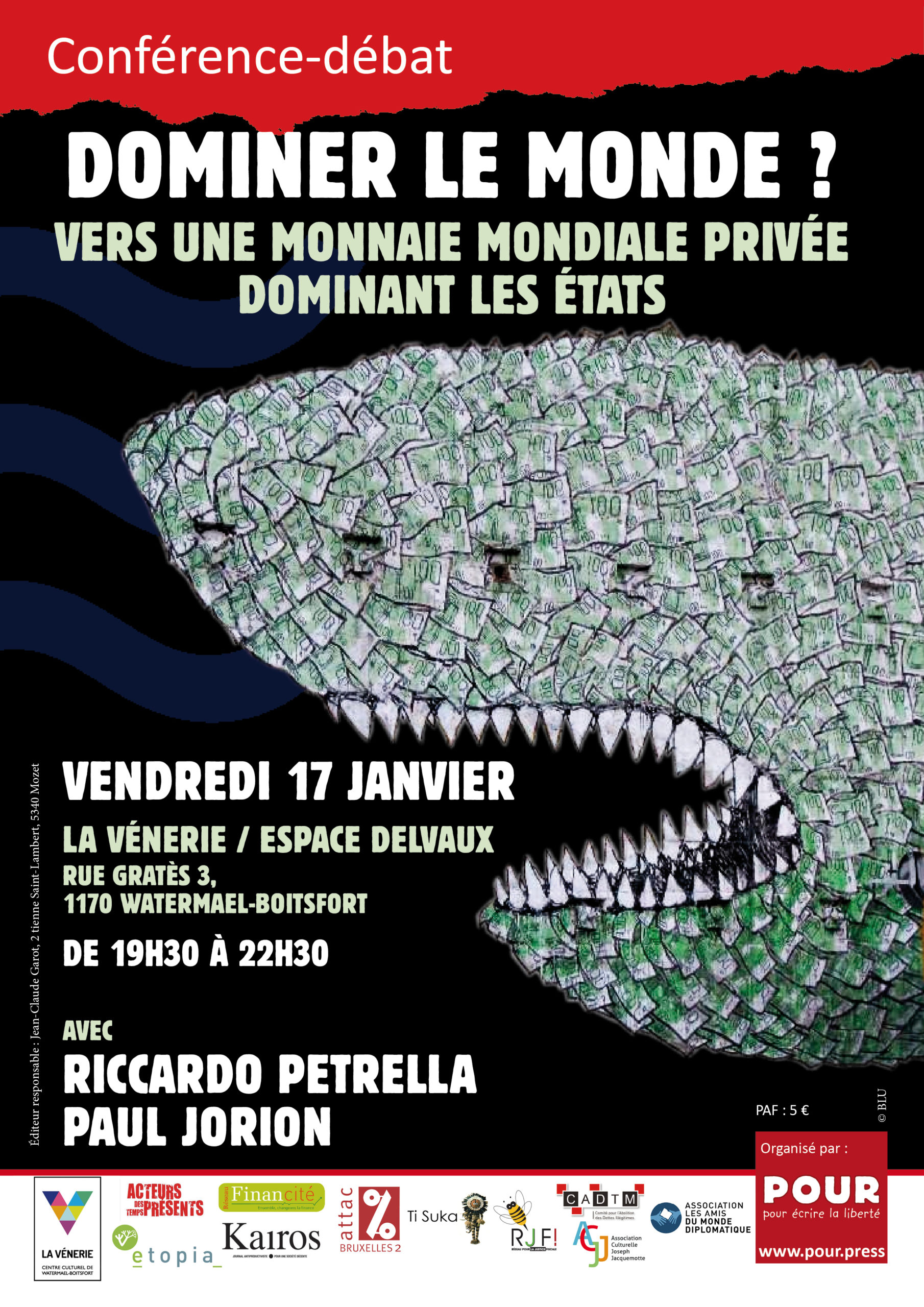

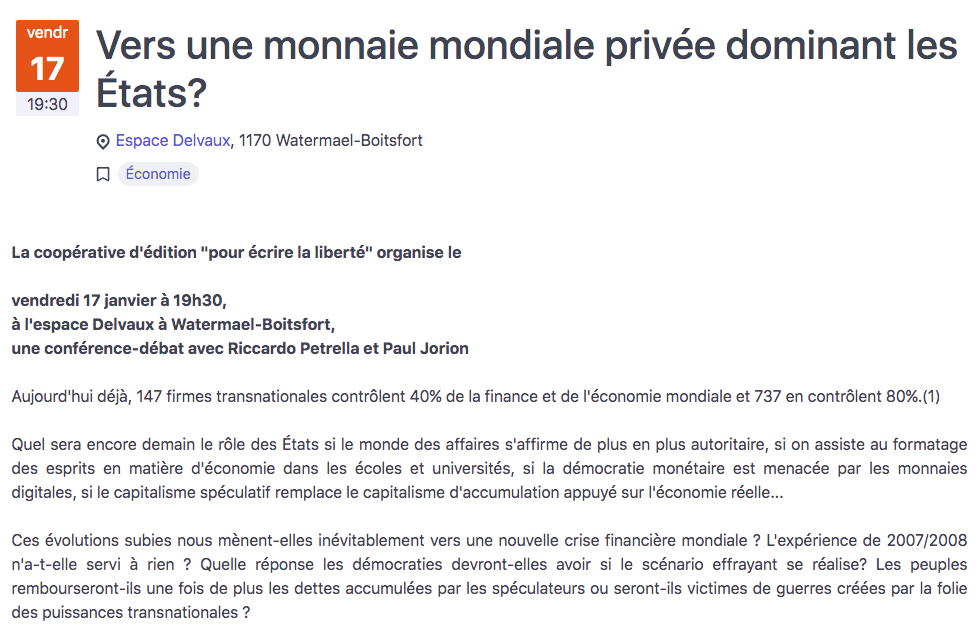

Bruxelles – « Dominer le monde ? »: Débat Riccardo Petrella & Paul Jorion, le 17 janvier à 19h30

-

La presse : « Axel Miller, ancien PdG de Dexia devient chef de cabinet du MR »

-

Bruxelles – Libra : Débat Riccardo Petrella & Paul Jorion, le 17 janvier à 19h30

-

L’ÉCHO, L’histoire du plan monétaire de Chicago, le 12 août 2019

À propos de Bruno Colmant, L’histoire du plan monétaire de Chicago, Académie Royale de Belgique, 2019. Ouvert aux commentaires.

Bruno Colmant vient de publier, avec la complicité de l’Académie Royale de Belgique, un petit livre très intelligent (les siens le sont toujours) sur L’histoire du plan monétaire de Chicago.

Le…

-

Italie : Les marchés sont des lâches ! bis

-

LES BANQUES CENTRALES DÉSACCORDÉES, par François Leclerc

-

SUR LA PISTE DE LA RÉDUCTION VOLONTAIRE DE LA DETTE, par François Leclerc

-

LA DETTE, LE RETOUR, par François Leclerc

-

Ouest-France, Vers une nouvelle crise financière ?, le 5 janvier 2018

-

La pègre abandonne le bitcoin pour d’autres crypto-monnaies

La pègre abandonne le bitcoin pour d’autres crypto-monnaies

Les monnaies numériques telles que le monero et le Zcash, qui sont conçues pour éviter le traçage, ont gagné en popularité auprès des cybercriminels et ont augmenté en valeur plus rapidement que le bitcoin au cours des deux derniers mois.

29 déc. 2017…