-

« UN TRAITÉ SUR LA MONNAIE » (II) La prétendue « création monétaire ex nihilo » par les banques commerciales

« UN TRAITÉ SUR LA MONNAIE » (I) LA FAUSSE QUERELLE DES CRÉDITS ET DES DÉPÔTS

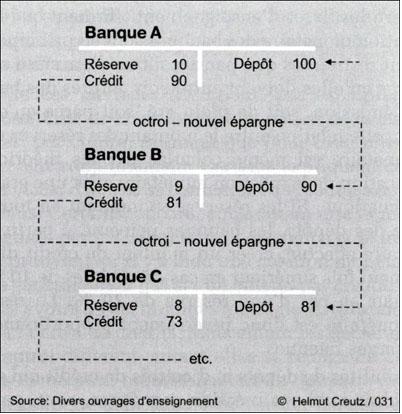

Un corollaire de l’hypothèse que les crédits précèdent les dépôts est que les crédits accordés par les banques commerciales « créent de l’argent ex nihilo ».

Le mécanisme supposé est celui-ci : une banque qui accorde un crédit « crée » les sommes…

-

POUR COMPRENDRE LE « REPO »

-

SORTIR DU PIÈGE NOMINALISTE, par Pierre Sarton du Jonchay

Billet invité. A déjà paru ici comme commentaire, le 9 juillet 2011.

Schumpeter est un éminent représentant du nominalisme financier qui détruit la réalité humaine. La destruction schumpétérienne n’est pas créatrice. Le nominalisme confond le discours et la réalité. S’il est nécessaire de nommer la réalité pour lui accorder un prix, le…

-

UN DIGNE DISCIPLE DE SCHUMPETER

-

Le système financier dans la trappe de liquidité keynésienne, par Pierre Sarton du Jonchay

Billet invité

François Leclerc présente dans Le scenario d’épouvante ou d’horreur la trappe à liquidité dans laquelle s’est abimée l’économie japonaise et qui s’ouvre désormais béante devant toute l’économie mondiale. Essayons de pousser jusqu’au bout une vraie analyse keynésienne de la conjoncture présente et voyons comment elle nous ramène au bancor.

Le Japon…

-

Argent : on a perdu le mode d’emploi, par Pierre Sarton du Jonchay

-

BFM Radio, lundi 17 mai à 10h46 – Que vaut une action quand les marchés sont nerveux ?

-

BFM Radio, lundi 8 mars 2010 à 10h46 – « La finance boit, les nations trinquent »

-

« Ce n’est pas comme ça que ça se passe », par Jean-Pierre Voyer