-

LE TEMPS QU’IL FAIT LE 2 JANVIER 2015 – (Retranscription)

-

RTBf, Entrepremière, 2015 : débat Roland Gillet – Paul Jorion, le samedi 3 janvier 2015

-

Le temps qu’il fait le 2 janvier 2015

-

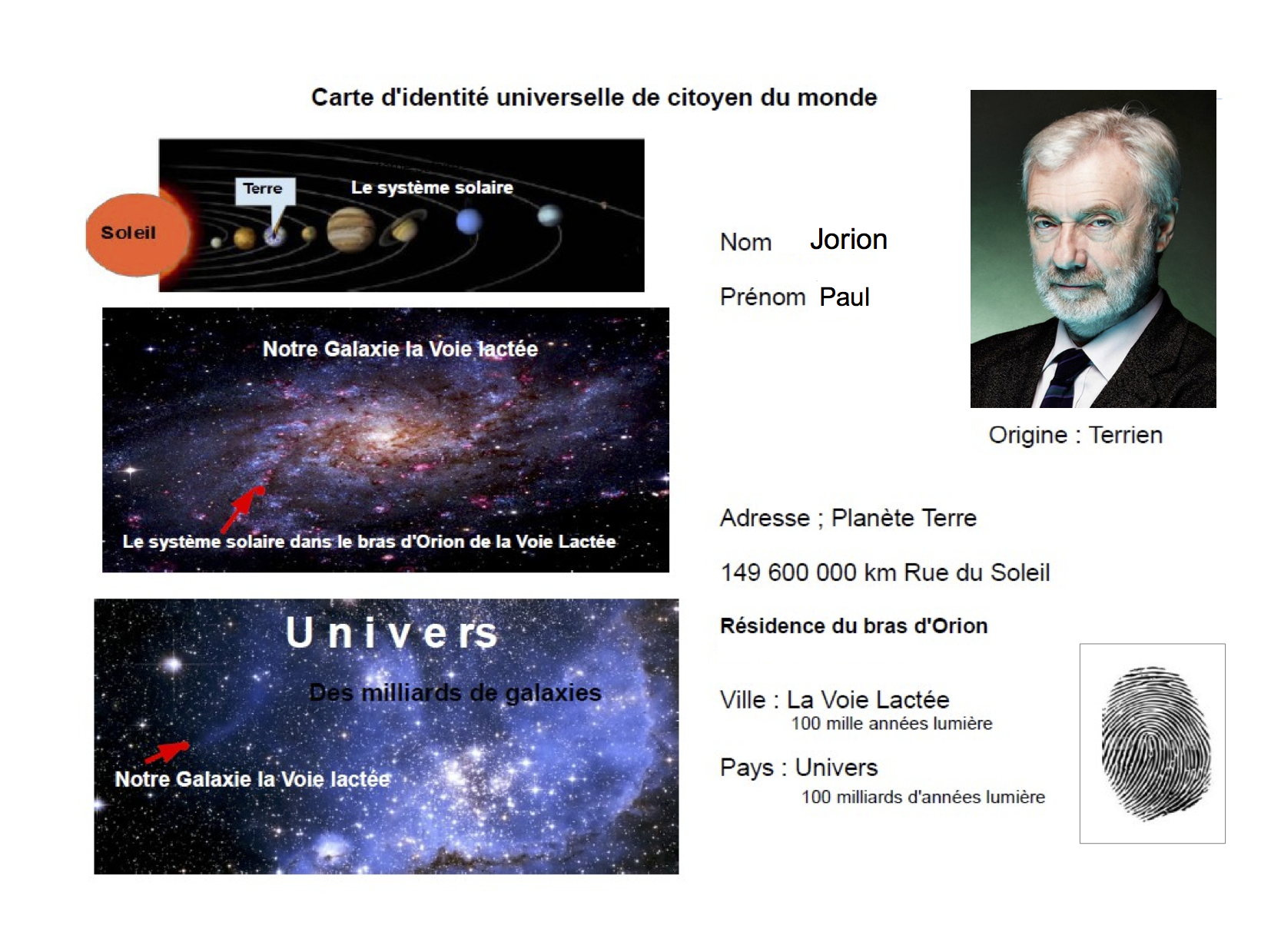

Citoyen du Monde, par rienderien

-

Riviera 1er janvier, par Max Berthy

Billet invité.

A minuit les yachts géants du Quai des Milliardaires à Antibes ont fait rivaliser la puissance de leur sirènes.

Ce matin quelques jeunes Roumains prospectaient les 12 containers poubelles de réveillon au pied des trois immeubles où j’habite.

Ils savent bien que les résidents n’aiment pas ça alors ils ont…

-

Le dilemme Amelia, la travailleuse venue du Cloud, par Lazarillo de Tormes

Billet invité.

En novembre dernier j’ai reçu, comme tout le monde, une invitation de Ray Kurzweil à m’intéresser à un évènement new-yorkais organisé par la société IP-Soft. Objet de l’acte: nous présenter Amelia le tout dernier produit de leur portefeuille. En bref, Amelia est présentée comme étant un agent cognitif,…

-

Merci Thomas Piketty !

-

Bonne année 2015 !

-

Bonne année 2015 ! (bien que ce ne soit pas évident !)

-

2015, par Younes Jama

-

À ces Messieurs-Mesdames qui tremblent à l’idée que les Grecs puissent encore voter

-

Avant Interstellar

-

En Grèce, il y a 2600 ans, la réforme de Solon interdisait l’esclavage pour dette (*), par Roberto Boulant

-

L’avenir de la Grèce… et le nôtre

-

AVIS À MES AMIS GRECS !

Chers amis grecs, des élections législatives vont avoir lieu dans votre pays, la Commission européenne pense que vous devriez voter pour certains partis, je pense moi que vous devriez voter pour un autre.

Voici un livre qui vous guidera dans votre choix. Lisez-le ! Faites-le lire !N’hésitez pas à me contacter ici…