J’ai expliqué dans « Vers la crise du capitalisme américain ? » que dans les années 2003 et 2004, les autorités américaines et plus particulièrement Alan Greenspan, alors Président de la Federal Reserve, ainsi que la SEC, la Securities and Exchange Commission, le régulateur de l’activité boursière, avaient mené une offensive contre les Government–Sponsored Entities que sont Fannie Mae et Freddie Mac, entreprises mixtes : mi–privées, mi–étatiques, émettrices de RMBS (Residential Mortgage–Backed Securities), ces obligations que l’on crée en reconditionnant plusieurs milliers de prêts hypothécaires au logement (« titrisation »). L’offensive visait à réduire le risque systémique que représentaient les gigantesques portefeuilles de RMBS que possédaient celles que l’on appelle aussi les « Agencies » (1).

On les avait mises au pas en examinant leurs comptes de très près. Comme toutes les grandes entreprises américaines des années Enron, Fannie Mae et Freddie Mac embellissaient en effet leurs résultats à l’approche de la publication de chaque bilan trimestriel. Prises la main dans le sac, elles avaient dû rendre gorge : leur émission brute de RMBS avait ainsi baissé brutalement de 1.899 milliards de dollars en 2003 à 879 milliards en 2004, une baisse donc de plus de 53 %.

Or, comme on le sait, le danger systémique n’est pas venu des « Agencies » mais des banques privées (« Non–Agency ») qui s’étaient engouffrées dans la brèche. Durant les mêmes années, les émissions de RMBS par celles–ci étaient passées de 405 milliards de dollars en 2003, à 445 milliards en 2004, enfin à 686 milliards en 2005. Les GSE se montraient très sélectives quant aux prêts hypothécaires qu’elles reconditionnaient en RMBS : maisons individuelles, LTV (Loan To Value – montant du prêt par rapport à la valeur de la maison) plafonnée à 80 %, logement devant être occupé par son propriétaire, justificatifs de revenus détaillés exigés et surtout, prêts d’un montant plafonné (revisé chaque année) s’appliquant à l’ensemble des États–Unis. Les banques privées ne se montrèrent pas aussi sélectives : une plaisanterie qui circula en 2005, au sommet de la bulle de l’immobilier, était que la seule condition à remplir pour obtenir un prêt au logement était de pouvoir embuer un miroir placé devant la bouche.

On connaît la suite : la chute fut brutale. La revanche des GSE ne s’est pas fait attendre : au cours de l’été de cette année la demande pour les RMBS « Non–Agency » émises par les banques privées s’est complètement asséchée, la suspicion débordant rapidement le secteur subprime pour envahir également le secteur prime. Les seules obligations qui trouvaient encore preneur furent les « Agency ». Les banques privées furent condamnées à passer sous les fourches caudines des GSE, se respécialisant dare–dare dans les seuls prêts au logement qu’elles étaient sûres de pouvoir leur faire titriser (2). Les choses ne s’arrêtent pas là : le Congrès américain discute en ce moment de la possibilité de déplafonner la quantité de RMBS que les GSE peuvent conserver dans leur portefeuille ; il discute aussi de la possibilité de relever le montant maximum des prêts qu’elles sont disposées à titriser, le plafond actuel de 417.000 dollars étant trop bas pour être d’un grand secours dans les États

« chers » comme la Californie où le prix de la plupart des logements dépasse ce montant.

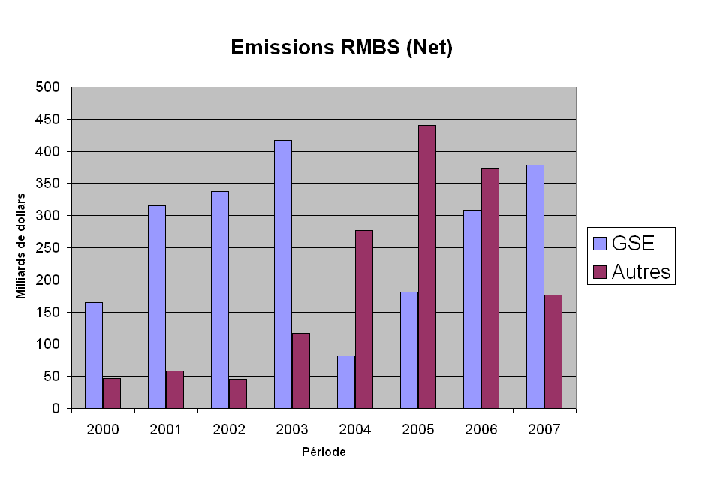

Le diagramme ci–dessous montre le renversement de tendance des années récentes (3). Les chiffres pour 2007 sont bien entendu incomplets, ne comprenant que ceux des trois premiers trimestres. Les chiffres que j’ai cités plus haut étaient les chiffres bruts des émissions de RMBS pour l’année, ceux utilisés ici sont les chiffres nets, déduction faite donc des prêts remboursés au cours de l’année.

Il est clair qu’à la fin 2007 les GSE auront rejoint le pic atteint en 2003 et auront repris le leadership. On envisage maintenant qu’en 2008, le chiffre net des émissions soit négatif pour les « Non–Agency », davantage de RMBS venant à échéance qu’il n’en sera alors émis par elles. On l’on reparlera en effet de Fannie Mae et de Freddie Mac !

(1) « Vers la crise du capitalisme américain ? » : pp. 105–108.

(2) Selon un mécanisme sur lequel je reviendrai un de ces jours.

(3) Chiffres empruntés à une bulletin publié par l’Union de Banques Suisses.

3 réponses à “Où l’on reparle de Fannie Mae et Freddie Mac”

[…] Entities : Fannie Mae et Freddie Mac, dont je parlais longuement dans mon blog d’hier (Où l’on reparle de Fannie Mae et Freddie Mac; voir aussi Esprit du New Deal, es–tu là ?) et dont les titres baissaient respectivement de 10 % […]

[…] derniers de deux thèmes : le retour de Fannie Mae et Freddie Mac à la une de l’actualité (Où l’on reparle de Fannie Mae et Freddie Mac) et Ce que révèlent les situations anormales, à savoir les vraies règles du jeu qui […]

[…] marché qui était tombée de 78 % en 2003 à 45 % en 2006, est revenue aujourd’hui à 72 % (voir Où l’on reparle de Fannie Mae et Freddie Mac). Mais le miracle n’aura pas lieu parce que la seule richesse dont elles disposent, ce sont […]