Originellement : 22 mars 2008, 16:44

revu : 23 mars 2008, 16:11

La crise d’appendicite se déclare bien entendu un dimanche et c’est pour cette raison que le serveur du blog s’est méchamment craché jeudi.

[Merci en tout cas à mon neveu Jean–Baptiste de nous avoir bricolé une page provisoire].

J’étais en train de rédiger un texte qui serait publié dans un magazine la semaine prochaine quand j’ai reçu un mail de Jacques Attali me disant « Que pensez-vous de ces deux courbes ? ». Je les ai regardées et quand j’ai repris mes esprits je lui ai répondu « Elles sont très intéressantes ! ». Jugez-en vous-même.

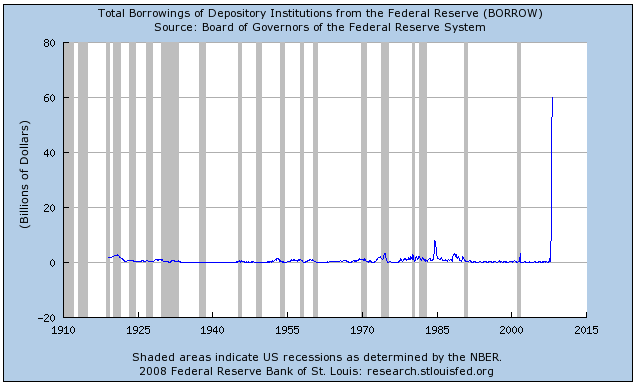

La première de ces courbes représente les réserves des banques commerciales américaines qui ne soient pas des emprunts.

La deuxième courbe représente l’information complémentaire : les emprunts faits par ces mêmes banques commerciales auprès de la Federal Reserve, la banque centrale américaine. Elles ont tenté de se refaire en empruntant les sommes qui manquaient. Elles ont tiré 60 milliards de dollars et devraient se retrouver donc en positif à hauteur des mêmes 40 milliards dont elles disposaient en réserve. Toutes les sommes déposées sur un compte ne sont pas nécessairement disponibles : le calcul des provisions est compliqué mais on cite en général un chiffre proche de 8 % des dépôts provisionnés par les banques.

L’explication détaillée de ce qui s’est passé se trouve ici : How Non-Borrowed Reserves Became a Sexy Subject: Caroline Baum.

En ouvrant une ligne de crédit aux banques commerciales en décembre dernier, la Fed leur a permis de trouver une source de capital à utiliser en réserves moins onéreuse que les comptes à vue. Ces courbes ne sont pas un signe de bonne santé mais elles sont moins effrayantes que je ne l’avais d’abord imaginé. Je n’étais pas seul à m’inquiéter : Caroline Baum parle des mails « hystériques » qui lui sont parvenus !

Voilà, bonne fin de weekend de Pâques !

3 réponses à “Les courbes de la Federal Reserve”

Comme le site n’était pas accessible, j’avais fait un montage des commentaires que j’avais reçus. Le voici.

ContreInfo

23 mars 2008, 11:42

Paul,

Ces graphiques ont fait le « buzz » fin janvier, j’en avais mentionné un ici :

http://contreinfo.info/article.php3?id_article=1634&var_recherche=singularit%E9

le qualifiant de singularité…

C’est spectaculaire, mais pas forcément plus significatif que tout ce que à quoi nous assistons. la distinction entre borrowed et non borrrowed, centrale dans l’évaluation de la position des banques au temps de Volker, a perdu depuis de son importance. D’ailleurs un nouveau système (sweep, je crois, à vérifier) autorise les banques à une gestion dynamique des réserves et des surplus. Bref, le chiffre a perdu de sa force symbolique.de descripteur des fonds propres réels.

Caroline Baum avait proposé une explication dédramatisant le graphique

How Non-Borrowed Reserves Became a Sexy Subject: Caroline Baum

http://www.bloomberg.com/apps/news?pid=20601039&refer=columnist_baum&sid=a7EAJelhvLh0

What’s caused the hullabaloo recently is the dive in non- borrowed reserves from $44 billion in early December to minus $8.8 billion at the end of January.

It isn’t a mystery what happened. The Fed announced the creation of a Term Auction Facility on Dec. 12, enabling banks to borrow for 28 days versus a wide range of collateral. The minimum bid the Fed accepts is the expected funds rate one month out, which in the current environment means cheaper funding costs than the fed funds market.

So what would you do if you were a bank?

Lower Cost

Puisque nous en sommes aux graphes terrifiants, je te soumets ceux ci sur le crédit bancaire. Depuis 2001, le taux de croissance est proche de la verticale. Vraiment impressionnant

http://research.stlouisfed.org/fred2/categories/100

Sur les dérivés, un tableau statistique du GAO décrivant qui détient quoi.

http://bp2.blogger.com/_H2DePAZe2gA/R9sT8yG-HKI/AAAAAAAAA7k/A-SlM2Kotng/s1600-h/OCCpg1.png

La JP Morgan a un total notionnel de 91 tn (oui, TN). Bien sur c’est du notionnel. Mais voici pourtant ce qu’en dit la Fed :

Estimates of the credit exposure from swap contracts indicate that they are on the order of only 1% of the notional value of the contracts and that credit exposure at banks from derivatives is generally less than a quarter of their total credit exposure from loans

http://economistsview.typepad.com/economistsview/2008/03/us-recession-pr.html#more

Ce qui nous fait qd même la bagatelle de 900 bn…

ContreInfo

23 mars 2008, 12:37

Les courbes sont bien sûr vertigineuses, mais l’échelle de temps est très compressée.

En décembre, les borrowed étaient à 16 bn et 45 bn début mars.

Les non borrowed étaient à 25 en décembre, -5 en mars

http://benbittrolff.blogspot.com/2008/03/really-scary-fed-charts-march.html

Les réserves requises sont décrites ici :

http://www.newyorkfed.org/aboutthefed/fedpoint/fed45.html

As of December 2006, the reserve requirement was 10% on transaction deposits, and there were zero reserves required for time deposits.

Et plus en détail là :

http://www.federalreserve.gov/monetarypolicy/reservereq.htm

Bruno Gentile

23 mars 2008, 16:03

Non-Borrowed Reserves: False Alarm

http://blogs.wsj.com/economics/2008/02/08/non-borrowed-reserves-false-alarm/

Janet Tavakoli

23 mars 2008, 18:48

Paul,

I discuss the new interest in discount widow (versus open market operations) in the attached video.

VIDEO: BNN’s Squeeze Play – March 14, 2008

http://broadband.bnn.ca/bnn/?id=2238&vid=38258

Move cursor to 11:50 for segment beginning. Segment ends at 25:27.

Janet Tavakoli appeared on BNN’s Squeeze play to discuss the effect of the Fed’s willingness to swap $200 billion of « Triple-A » assets for treasuries.

She asserts this is inflationary, debases the dollar, promotes price opacity, enables lax lenders, and is rife with moral hazard.

Bernard Manent

23 mars 2008, 19:30

Bonjour,

J’ai retrouvé avec plaisir votre blog ce dimanche avec un contenu qui m’a vraiment interrogé.

Qu’avez-vous pensé réellement?

Est ce que J Attali en est réduit à lire dans les graphiques comme dans le marc de café, ce n’est guère rassurant!

Quel optimisme chez Mme Baum!

On est donc passé de la crise de « liquidité » à la crise d’insolvabilité « technique » , mais heureusement les temps ayant changé, ce qui aurait été une catastrophe suivant P Volcker, n’a apparemment plus qu’une valeur anecdotique:

« There is no relationship between non-borrowed reserves and anything the Fed cares about, be it inflation, employment or real GDP, » said Paul Kasriel, chief economist at the Northern Trust Corp. in Chicago.

Le père Coué me semble largué.

C’est l’histoire du nuage de Tchernobyl qui s’arrête aux frontières françaises.

Il me semble que l’analyse demande plus de largeur de vue.

Celle que H. Arendt dans « la condition de l’homme moderne » fait du système capitaliste à travers son développement, lui donne sa dimension sociologique (et à ce titre, le moins important n’est pas que, outre son emprise sur le domaine public, il tend à la destruction de la propriété privée, réduisant l’individu à sa capacité de travail et à un espace privé délocalisable; de plus en plus de spécimen existent de part le monde que les Parisiens, en particulier, peuvent voir camper sur le canal St Martin), et me paraît prophétiser à maints égards la situation actuelle.

Le rythme de la croissance de la masse financière, moteur du capitalisme , et donc inséparable du système, qui a vu son rythme s’emballer (grâce au développement des outils monétaires modernes), et être de moins en moins compensé l’impuissance des « politiques » que la mondialisation a squeezé par le chantage à l’emploi délocalisable, et la pensée unique néolibérale a déligitimé comme un frein à cette croissance.

– politiques monétaires étatiques mises hors jeu (ex par la réduction à presque rien des réserves fractionnelles, l’absence de contrôle sur les outils financiers et les politiques de change, l’opacité cultivée des multinationales.

– politiques sociales menacées (le modèle social démocrate européen de type redistributif donnant suffisamment de garanties à l’individu en formation ou ayant perdu sa capacité de travail n’incite guère à participer et devenir lui-même un capitaliste « à l’insu de son plein gré ».)

Or je prétends que la richesse mondiale n’augmente que lentement,

Comme la richesse mondiale réelle (celle qui survit à son créateur) ne croît que lentement (et décroît peut-être même si on totalisait en négatif les effets pervers sur la planète, mais je sais que le signe (-) est un tabou chez les économistes), et décroît même largement si on la rapporte à l’individu occidental, du fait du partage et de la raréfaction de l’extraction des ressources naturelles (le pic de Hubbert a eu lieu, et la stagnation de l’extraction pétrolière est un fait rationnellement expliqué (voir K. Deffeyes), la productivité du travail va forcément décroître (ne pas oublier que la force de travail « physique » individuelle liée à la consommation individuelle de pétrole reviendrait, si elle était utilisée uniquement à cet effet à adjoindre 150 esclaves à chacun de nous), et le monnaie forcément se déprécier.

Donc, il ne s’agit plus de faire des prévisions, la « crise » est là, il faut préparer la transition vers une société différente.

Il me semble que le livre de Arendt sera très utile.

Ps:

Dans une seconde contribution sur le blog, j’avais suggéré de regarder du côté des amish qui sont, sur le territoire américains, les observateurs probablement les plus détachés de la crise.

L’ironie de l’histoire de l’histoire est que je n’avais pas conscience que le président H. Hoover qui a géré la crise de 1929 était lui même quaker!

Enfin pour nos bloggeurs superstitieux, une pensée je pense originale sur Milton Friedman, que je considère personnellement comme le mystificateur capitaliste pendant de Lyssenko.

Milton fried manhood and lost the paradise

Joyeuses Pâques.

Joshua Rosner

23 mars 2008, 19:38

You are absolutely correct to highlight these. I find it amazing that the Fed cuts rates to help the banks repair with cheap capital (given their massive needs) and they are screwing consumers who are getting lower interest rates on lending to banks.

JLM

23 mars 2008, 23:30

Je me pose trois questions sur « tes » curieux graphiques :

« l’abrupt » des courbes est-il la traduction d’un phénomène mimétique (la théorie « girardienne » de la monnaie insiste sur l’instantanéité des polarisations mimétiques) ?

Si mimétisme, dans quel groupe social et par quelle anticipation du comportement des pairs ?

Quel lien avec l’Easter Sunday ?

Les médias sont muets, il faudra donc attendre quelques jours pour trouver des éléments pour répondre. Comme les données transmises par Attali sont publiques, il serait intéressant de savoir pourquoi elles ne sont pas immédiatement traitées dans l’espace public global. Que signifie ce délai, alors qu’en principe, nous sommes dans l’instantané !

Paul Jorion

23 mars 2008, 23:52

J’ai donc eu pas mal de réactions – directes ou signalées. J’y vois trois types (elles viennent toutes de gens très versés en finance – pas des amateurs) :

1) C’est une simple ré-écriture par la Fed, un simple changement de catégorie :

http://blogs.wsj.com/economics/2008/02/08/non-borrowed-reserves-false-alarm/

2) Les banques ont réagi à une opportunité d’obtenir le même argent pour un peu moins cher :

http://www.bloomberg.com/apps/news?pid=20601039&refer=columnist_baum&sid=a7EAJelhvLh0

3) C’est une magouille concertée ; Joshua Rosner est un des auteurs les plus cités aux US sur ces questions (http://www.criterioneconomics.com/docs/20070215%20Mason-Rosner%20Hudson%20Paper.pdf )

Les mesures prises sont de moins en moins explicites – les autorités cachent de plus en plus ce qu’elles tentent de faire. En 1991, elles ont encouragé les banques à truquer leurs bilans. C’est une chose qu’on évoque maintenant comme allant de soi (par exemple, par Modigliani, « prix Nobel » d’économie) mais je n’ai jamais vu qu’à l’époque quelqu’un ait dénoncé cela : c’était probablement très bien caché. La fin veut les moyens !

Paul

Comme dit précédemment, il s’agit effectivement des conséquences d’un changement de moyen de financement et de la classification associée. Voici l’ensemble, TAF comprises :

http://research.stlouisfed.org/fred2/series/NONBORTAF

Le point intéressant n’est pourtant point soulevé : le niveau ridicule des réserves des banques US (que par ailleurs elles empruntent en permanence en roulant leur position de « repo » !).

J’avais posté ici même sur le fait que le niveau de ces réserves n’a cessé de se dégrader depuis les réformes Greenspan, tandis que le niveau des engagements s’envolait : les banques US sont extrêmement fragiles à tout « incident ». Et quand on connait un problème de la taille de celui qui ne fait que commencer, hé bien, c’est la faillite assurée. Ainsi un BSC peut imploser en une nuit.

Ceux qui s’intéressent aux résultats des banques US ont pu faire ces calculs. P.ex. « C » a un gearing de 25 (4% de fonds propres vis à vis de ses engagements alors que Bâle II en requiert 8%) et même 2% si l’on exclut les « actifs » qui n’ont d’autre valeur que comptable et qui valent zéro sur le marché (p.ex. le goodwill – survaleurs d’acquisition). Un levier de 50 : enfoncés les plus agressifs des hedge funds !

LEH (et sans doute toutes les autres) a fait un recours intensif au « Financial Accounting Statement No. 159 » ou comment tranformer des pertes en bénéfices http://000999.forumactif.com/l-f7/l-t8230-30.htm

NB : (mode ironie) J. Attali te demande ce que tu en penses ? c’est lui l’ancien banquier non ? il est vrai que de son bref passage à la BERD on retient surtout ses goûts pour le marbre du hall. Mais c’est une parfaite illustration de la situation actuelle : des incompétents profiteurs qui tiennent les manettes. (/ironie)

[…] vous souvenez de Les courbes de la Federal Reserve mon billet bricolé du 22 mars, lorsque mon blog était en panne. Ça avait l’air affolant : on […]