Ce texte est un « article presslib’ » (*)

Parmi les innovations qui font que la nouvelle version du plan Paulson a davantage de chances de passer, l’exemption de taxe de 39 cents sur les flèches utilisées dans leurs jeux par les enfants. Je plaisante bien sûr, mais vous pouvez vérifier : elle fait bien partie des mesures qui ont été ajoutées à la panoplie pour faciliter l’ingurgitation de la pilule amère par les parlementaires américains. Parmi les innovations donc, un relâchement des contraintes obligeant les compagnies à valoriser leurs avoirs au prix du marché. La mesure était réclamée à cors et à cris par le milieu des affaires et on lui donne donc gain de cause : il leur sera permis de valoriser davantage leurs actifs en se référant à un modèle maison. J’ai déjà eu l’occasion de dire ce que je pensais des modèles financiers maison.

Un article du Wall Street Journal analysant cette « amélioration » s’intitule à juste titre The lunatics are running the asylum : ce sont les fous qui dirigent l’asile. Ce qui a provoqué le tarissement du crédit, c’est que les banques ne savent plus quel risque elles prennent en traitant les unes avec les autres et donc, pour arranger les choses, on va leur permettre de valoriser leurs avoirs à un prix qui leur paraît plus « raisonnable » que celui, délirant en effet, que leur attribue le marché en ce moment. La confiance entre établissements va grimper en flèche, ça je vous le garantis ! S’il fallait parfois – ce qu’à Dieu ne déplaise – désespérer dans la nature humaine, ce seraient des cas comme celui-là qui vous y encourageraient !

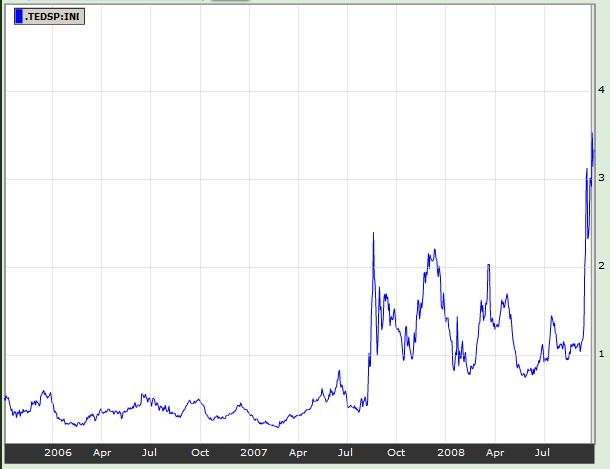

Quelques graphiques qui mettent en évidence où en est la « confiance » entre banques : le TED (Treasury-Bill – Euro Dollar) : la différence entre le taux qui s’applique aux bons du Trésor américains à trois mois et le taux que les banques exigent l’une de l’autre pour un prêt à trois mois. Trois graphiques empruntés à l’agence Bloomberg ; l’échelle, à droite est en pourcents.

Le premier graphique montre trois ans d’évolution du TED. Le spread, l’écart entre les deux taux, était comme on le voit, traditionnellement, d’environ un tiers de pourcent.

Un tiers de pourcent, c’était l’évaluation que le marché produisait spontanément du risque existant pour une banque si elle prêtait à une consoeur plutôt qu’à l’Etat américain. Puis voyez, ce qui se passe au début août 2007 quand la BNP s’écria « Pas de prix ! ». L’écart se mit désormais à osciller entre 1 % et 2 % – plutôt que les 0,3 % d’antan.

Deuxième graphique, les 365 jours les plus récents.

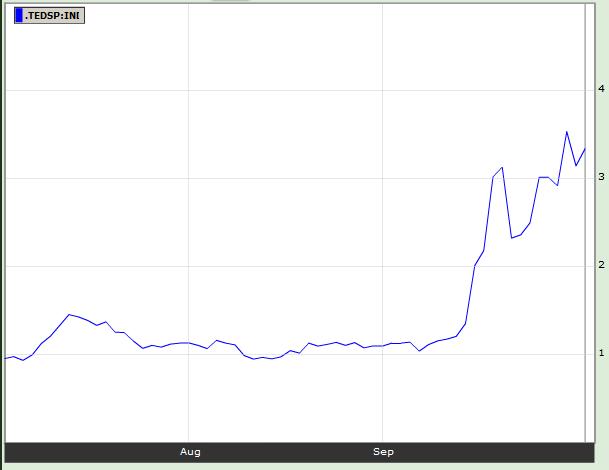

Regardez bien : on oscillait entre 1 % et 2 %, et depuis quinze jours, depuis la mi-septembre, on passe à 3 % et on commence à osciller entre 3 % et 4 %. L’évolution des jours récents se lit beaucoup mieux sur un graphique qui représente les trois derniers mois.

Voilà où on en est : les banques ne se prêtent plus qu’à des taux prohibitifs, prohibant en fait toute transaction entre elles. Si rien ne change, la paralysie complète du système financier n’est plus qu’une question de jours.

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

80 réponses à “La paralysie complète n’est plus qu’une question de jours”

Bon! chacun se propose en analyses et en prédictions, Nouriel Roubini est devenu une super vedette en cette matière d’autant plus qu’il tombe juste en matière de prévisions court et moyen terme et dans les détails, mais je soupçonne en raison de leurs compétences, que Roubini tout comme le Webmaster de ce Blog, sont tout à fait capable de se prononcer sur le long terme, mais comme la confiance est l’élément psychologique à protéger pour la pérennité du système je vous propose celle d’André Gorz.

Nous survivons à cette bulle et on s’en tape une autre pour se remonter le moral ? Ça commence à faire !

Faudrait peut être commencer à regarder la réalité et aligner un plan quinquennal si nous souhaitons survivre à la fin d’un monde et à l’accouchement d’un autre. Le plan Paulson c’est déjà du passé, en fait, ça c’était du passé avant même qu’on y pense !

L’accès au marché interbancaire et les nouvelles émissions (obligs, covered bonds, titres courts) ne sont plus des sources de financement substantiels possibles pour les banques.

C’est avéré et le Ted spread en atteste.

La gestion ALM cherche déjà à réduire les besoins générés par les actifs, notamment en réduisant la production nouvelle de crédits et en limitant le portage de lignes de tradings.

Cela est déjà engagé, mais cela ne suffira pas à éteindre les besoins de refi des banques.

Reste les refinancements auprès des Banques Centrales.

Pour ce qui est du recours aux guichets permanents de pensions et de réescompte, il est vraisemblable que tout ce qui peut être mobilisé (compte tenu des critères d’éligibilité actuels) l’est déjà.

Sans compter qu’à voir la dégradation de qualité des actifs désormais portés par la Fed, on voit bien les limites de l’exercice.

Au fur et à mesure de l’arrivée à échéance des refis à 3, 6 ou 12 mois, les demandes auprès des banques centrales vont continuer d’augmenter.

Mais tout le charme, et l’incertitude, de la situation est que tout repose alors sur la Banque Centrale et son acceptation de soutenir le système à bout de bras, le temps qu’il faudra. Pour ma part, je ne vois donc pas la réalité de la menace, dans la mesure où l’on peut raisonnablement attendre que les Banques Centrales fourniront toute la liquidité nécessaire et que le coût de celle-ci n’intégrera pas le Ted spread. Le plus drôle est que les banques alors rassurées sur leur accès au refi pour repartir de plus belle sur des lignes de trading massive.

Bonjour Paul,

J’avais publié un article exactement sur ce sujet des thermomètres de la santé des marchés que sont les spreads de taux:

La finance en coma dépassé

A ce propos également : je suis preneur d’un graphe sur le Libor-OIS spread (difference between the three-month dollar rate and the overnight indexed swap rate). Je n’en ai pas trouvé pour l’instant mais c’est également un excellent indicateur de la tension des credits interbancaires.

Bonjour,

Les techniciens peuvent toujours gloser, supputer, peser, analyser, ils ne font pas avancer le « schmilblic » d’un pouce.

Pourquoi? Parce qu’ils ont le nez dans le guidon, les mains dans le cambouis, et que l’effort mobilise toutes leurs ressources cognitives, et que la crainte, la peur de ce qu’ils entrevoient comme conséquences plus ou moins clairement affecte leurs capacités de jugement.

La contemplation du tableau de Hopper que Paul a glissé dans l’autre fil du jour ne prend sa signification, son charme désuet et mélancolique qu’avec le recul nécessaire, non pas le nez collé contre.

Il faudrait maintenant, c’est une exigence contradictoire bien sûr, que ceux qui sont en charge des affaires puissent prendre le temps de s’arrêter, de souffler, de se calmer, de prendre du recul, avant de décider de la meilleure route à tracer. Il leur faudrait, enfin, renvoyer les idées maléfiques de Hayek et Friedman aux oubliettes de l’histoire. Il leur faudrait pouvoir changer de PARADIGME maintenant.

Mais, pour citer Lordon dans sa dernière livraison du Monde Diplo: « le canard continue de courir longtemps après qu’on lui a coupé la tête ». Nous sommes partis, me semble-t-il pour une bonne grosse dépression, « comme il en arrive une tous les cent ans », aux prolongements malheureusement trop prévisibles : « régimes politiques musclés », bruits de bottes, conflagration généralisée. Le cerveau reptilien de l’homme reprend le dessus quand le « stress » dépasse le seuil tolérable.

A moins que….pour une fois il y ait vraiment des hommes de bonne volonté.

En poussant à l’extrême (même raisonnement que Strategix) : la liquidité qui trouve refuge dans les treasuries (à des prix insensés – yield de 0.75%) peut être réinjectée de manière illimitée dans le marché interbancaire par la Fed à des taux plus raisonnables- et même avec profit. La dette publique (très demandée donc facile à lever) se substitue progressivement à celle du secteur privé. Bref , fictivement, la nationalisation globale.

Ce qui me semble intéressant à ce stade de la crise, ce serait d’estimer la part psychologique dans la précipitation des évènements. En principe, avec du temps et des mesures adéquates (parfois radicales), on devrait pouvoir à terme restaurer la confiance. On ne retrouvera par contre jamais les 1000 milliards envolés dans le subprime et les centaines de millions emportés par l’éclatement de la bulle financière .

Quant à moi, tout me semble bien se dérouler jusqu’ici.

L’étage supérieur de l’escroquerie pyramidale a implosé (la « finance », son effet de levier, ses banques d’« affaires », ses « produits », ses « fonds ») ; l’étage moyen est sévèrement atteint et peut s’effondrer en totalité (« le système bancaire » et son effet de levier, sa monnaie-dette), l’étage inférieur est lui aussi atteint et pourrait imploser (la monnaie fiduciaire)

Sauf que les « Nous le Peuple » commencent à avoir la frousse, au lieu d’avoir le courage et l’esprit critique nécessaires. Ils n’hésiteront pas à accepter, voire à demander, le « secours de l’Etat », c’est-à-dire en fait à continuer de confier leurs libertés aux élites faillies qui les ont conduit jusque-là ; le risque de fascime et de dictature augmente ; tout est d’ailleurs prêt au plan législatif : merci « la guerre à la terreur », quelle belle création marketing !

Heureusement quelques citoyens, assez nombreux semblent-il, continuent à refuser de payer pour la corruption et la cupidité des uns et la servilité des autres.

@François Pignon : avec des taux quasi nuls et l’émission monstrueuse de notes ou bills (i.e. oblig à court terme en renouvellement permanent) que se passerait-il si les taux remontaient ? un crach obligataire. Comment USA Inc. pourra-t-il simplement payer les intérêts de sa dette déjà émise et de cette nouvelle dette qu’il crée, dans le cadre d’une récession ? (A propos la dette publique, USA Inc. a franchi ce mercredi soir le cap symbolique de 10 T$)

Même la FED ne peut plus suivre son bilan est passé de 800 B$ à 1.2 T$ (+50%) en quelques semaines. Je ne parle pas des états européens : le PIB de la Teutonie Réunifiée est du même ordre de grandeur que le poids de la Deutsche Bank (qui est en levier 50 entre ses actifs et ses engagements). On est passé du « too big to fail » au « too big to save ».

Je rebondis sur ce qu’a dit Gibus.

je remarque beaucoup de leaders d’opinion, d’experts, d’économistes, de penseurs, à la notoriété certaine notoriété, ou plus incertaine, partagent des idées très proches les unes des autres et offrent globalement un nouveau « paradigme », véritable alternative à l’idéologie dominante.

Le problème c’est que souvent ils s’ignorent. il n’y a qu’à lire les bibliographies à la fin de leurs ouvrages publiés et leurs déclarations publiques.

Cela m’a toujours frappé de constater que les personnes qui avaient la plus grande parenté de pensée ne se citent pas mutuellement. Si l’on considère que la recherche a une dimension politique et sociale, alors on se dit : quelle gaspillage d’énergies ! Ces dernières mises en commun pourraient créer de belles synergies. Mais pour cela il faut savoir se départir de son petit égo. Mais à situation exceptionnelle, comportement exceptionnel. Espérons.

Et si, pour résoudre tous les problèmes, on nationalisait les banques, ce qui se fait déjà par la force des choses, et les mettait sous la tutelle d’une banque mondiale cautionnée et contrôlée par les états. Une seule monnaie globale, la transparence et finis les paradis fiscaux. On serait ainsi certain de l’application de régulations universelles. Cela n’empêcherait pas divers services financiers de survivre et de prospérer dans le secteur privé (audit, conseil, prospection, etc.).

@vudailleurs

Le problème, me semble t-il, c’est qu’il est difficile d’avoir une monnaie commune si l’ensemble des régles fiscales, sociales et autres ne sont pas, au moins, proches. ..; car sauf à cela, les pays les plus ‘économiquement performants’ refuseront de tirer les autres.

Exactement, il suffit de regarder l’EuroLand pour se rendre compte de ce que dit A-J Holbecq : quand (si ?) les nordiques ne voudront plus soutenir les ClubMedistes, ou que ceux-ci ne voudront plus suivre ceux-là, l’euro implosera.

Bonjour Paul,

A mon humble avis, il existe une solution, simple de surcroît, pour éviter la paralysie complète du système bancaire que vous pronostiquez avec tant de lucidité.

On prétend que la monnaie qui s’échange sur les marchés interbancaires est de la monnaie centrale. Je crois que la preuve vient d’être indubitablement apportée qu’il s’agit-là d’une monumentale imposture destinée à tromper l’opinion. La banque centrale ne maîtrise absolument pas le système bancaire et encore moins le pouvoir de création monétaire par les banques qui n’en font qu’à leur guise.

Comme vous le savez, à la sortie de la compensation, les positions débitrices sont égales aux positions créditrices. En France, il existe deux systèmes à règlements nets, le SIT et le PNS selon l’importance des sommes traitées. Sauf erreur de ma part, les positions sont réglées dans le SIT de gré à gré entre les banques, deux à deux, tandis qu’elles sont réglées sur le marché interbancaire pour le PNS. Si mes informations sont exactes, il existe aux USA deux systèmes : le Chips comparable à notre SIT et le Fedwire comparable à notre PNS avec pour différence qu’aux Etats-Unis, ces systèmes sont à règlements bruts.

Dans tous les cas, on remarquera que l’offre et égale à la demande !

Vous savez également qu’en France, et je présume qu’il en est de même aux USA, la législation impose que toutes les opérations soient inscrites immédiatement après la compensation aux comptes des banques ouverts à la banque centrale. Cette réglementation laisse croire que la banque centrale fournit les banques débitrices en monnaie centrale, tandis que les autres en disposeraient, alors qu’il n’en est rien. La banque centrale ne sert que de chambre d’enregistrement, un point c’est tout !

La solution que je préconise consiste à obliger la banque centrale à exercer son rôle de super-banque. Elle se substituerait aux marchés de gré à gré et interbancaires et imposerait sa monnaie comme règlement. Les unes seraient emprunteuses, les autres prêteuses vis-à-vis de l’autorité monétaire et non les unes vis-à-vis des autres, comme c’est le cas actuellement.

Cela ne plairait pas à tout le monde, car la super-banque s’apercevrait que les banques profitent de la compensation pour « faire passer » une bonne partie de leurs opérations pour propre compte. Il y a longtemps en effet (milieu des années 80), que les banques françaises ne règlent plus leurs fournisseurs par chèque ou virement tiré sur la banque centrale.

Ces dispositions font partie d’un vaste plan d’ensemble, sur lequel j’ai beaucoup travaillé. Il est destiné à remettre en ordre les systèmes monétaires nationaux qui n’en peuvent mais !

Jean

Bonjour

« Voilà où on en est : les banques ne se prêtent plus qu’à des taux prohibitifs, prohibant en fait toute transaction entre elles. »

La FED et la BCE n’ interviennent elles pas pour justement eviter tout cela ??

@Jean

Pouvez vous nous expliquer ce que vous comprenez dans le terme « refinancement » (par les banques Centrales)

Merci

Jean Bayard dit:

« »La solution que je préconise consiste à obliger la banque centrale à exercer son rôle de super-banque. Elle se substituerait aux marchés de gré à gré et interbancaires et imposerait sa monnaie comme règlement. Les unes seraient emprunteuses, les autres prêteuses vis-à-vis de l’autorité monétaire et non les unes vis-à-vis des autres, comme c’est le cas actuellement. » »

Tout à fait d’accord. Ce serait là déjà un procédé salubre si rien ne venait, comme souvent, faire dériver le traitement monétaire vers les intérêts privés les mieux placés dans le système, donc soumettant, de facto, le système financier à ses « directives ».

Je pense que beaucoup savent sur ce blog, que la FED n’est nullement une banque publique mais bien une banque privée à actionnaires dont, historiiquement, les plus importants et déterminants font partie de la City de Londres, ce qui cadre « très bien » avec le fait que c’est le modèle financier anglo-saxon qui « régit » le monde depuis le XIXème siècle.

L’intéressant article transmis par Glycogène – dans: « La crise parviendra-t-elle à traverser l’Atlantique? » ayant pour titre: « Ce que Wall-Street espérait gagner », par Pam MARTENS est – révélateur – des « mœurs » bancaires au plus haut niveau. Cela rappelle très bien les « circonstances » du vote de la loi américaine du 23 décembre 1913, loi qui « régit » depuis presqu’un siècle la Federal Reserve. Presque à la fermeture du congrès, 48 heures avant Noël et les vacanaces, presque vide, en catimini, dans l’indifférence générale, la coterie financière étatsunienne s’installait durablement, disons pour faire court mais exact, aux « commandes du monde ».

Rappel

Et il y a peu d’années, lorsqu’il fut quasi certain que Ben Bernanke allait être nommé à la tête de la FED, j’avais dit autour de moi qu’on savait quel serait le prochain – président du monde -, j’ai alors entendu mon entourage dire, condescendant de « pitié » à mon égard: « quelle c… il raconte encore celui-là ». Peu de semaines après, en feuilletant un N° du Nouvel observareur, j’y vis un petit article sur cette nomination signé Gabriel Fredet où il disait: « Ben Bernanke, le président du monde »…

Espérons que cette période est bien finie, mais rien n’est encore gagné en cette période primordiale de gestation où certaines « décisions » passant inaperçues (par de tout le monde évidemment) auraient alors des implications durables dans le futur…

@ A-J Holbecq

Vous me posez une question très importante, celle du refinancement des banques par les banques centrales. A mon avis, la BC ne refinance plus depuis longtemps (si elle les a jamais refinancé) les banques dans leurs activités de création monétaire, mais elle le laisse croire : une imposture de plus pour cacher son impuissance !

Les banques se financent à la banque centrale pour répondre aux obligations qui leur sont faites : 1) se fournir en monnaie fiduciaire (nécessité économique) et 2) constituer les réserves obligatoires (législation). A ma connaissance, c’est tout. J’ajouterai que l’abondance de monnaie centrale, car il s’agit bien ici de celle-là, réduit très sensiblement les besoins de « re »financement des banques. On trouve la preuve de l’abondance de monnaie centrale américaine si l’on examine le bilan de la Fed, d’une part, et dans les mesures prises depuis quelques mois par celle-ci envers le système bancaire américain, d’autre part. Vous savez en effet que la Fed n’a pas voulu augmenter les liquidités à destination du secteur bancaire, puisqu’elle a décidé d’échanger des titres pourris contre des bons du trésor qu’elle possédait à son actif, permettant ainsi aux banques emprunteuses d’obtenir les prêts que leur refusaient les banques prêteuses. Elle aurait pu en échange de ses titres alimenter les besoins des banques en difficulté, ce qu’elle n’a pas fait. Pourquoi ? Je ne vois qu’une explication : la monnaie centrale est déjà trop abondante. Quand l’on sait que seules les banques et le Trésor disposent de cette monnaie, on peut se poser la question de savoir ce qu’en auraient fait les banques bénéficiant de toutes ces liquidités. Il faut bien voir que ce qui manque aux unes vont aux autres. En théorie, elles pourraient se payer n’importe quoi !

J’espère avoir répondu à votre attente.

jean

@Jean Bayard

Dans les opérations de « swap » réputées créer de la liquidité dans le système bancaire, sans créer de monnaie centrale supplémentaire (inflationniste), que pensez-vous de la manipulation suivante :

1) moi, la Bank Root, j’échange un actif potentiellement toxique et dont ne veulent pas mes consoeurs, contre des T-bonds de la FED. Jusque là nous somme d’accord, pas de création monétaire, aucun nouveau dollar (mais la qualité de ceux déjà émis en contre-partie des T-bonds est atteinte),

2) au lieu d’apporter ces T-bonds à une de mes consoeurs prêteuse, à un taux délirant, de notre monnaie bancaire, je me contente de la gager à la FED en refi classique à un taux d’ami : il y a alors création de monnaie centrale.

Ainsi mêmes ces opérations peuvent être détournées, la création monétaire est toujours là.

Je vois que ReOpen911 me cite. Je leur ai envoyé le message suivant :

Bonjour, cela ne me dérange pas que vous publiiez mon papier. Ceci dit je ne vous l’ai pas communiqué. Aussi veuillez bien supprimer cette mention : « Article communiqué par Paul Jorion »

Amicalement,

Paul Jorion

Ce weblog, est-ce un lien sérieux avec ReOpen911 ?

On y trouve des articles honorables comme ceux de notre hôte et de Stiglitz, mais l’article attribué à Moore est plus étrange, surtout sa conclusion (et on ne le retrouve pas sur le site officiel de Michaël Moore), et tout cela en français.

@ Paul Jorion,

Plus je regarde ce weblog 911, plus il me semble possible que ce soit un détournement de notoriété (attirer les internautes fans de Paul Jorion vers un site étrange, en se prévalant d’articles honorables qui leurs permettent de mettre des liens en place). L’adresse .com n’est pas reopen911 (c’est juste un préfixe). Et les propos y sont nettement plus farfelus que ceux tenus sur reopen911.info

@ Arnaud,

Bonjour. A mon avis, vous, Bank Root (!) disposant de T-bonds avez des besoins de trésorerie pour vous être adressé à la BC. Sans création de monnaie centrale, nous sommes d’accord. Je pense que contre ces titres de qualité supérieure, votre consœur vous accordera un prêt (dont vous avez besoin) à un taux normal, puisque le prêt est sans risque. Dans l’hypothèse que vous soulevez, à laquelle je ne crois pas, vous *paieriez* le taux du refi pour disposer de la monnaie centrale. Création bien sûr. Mais, vous bénéficieriez d’un intérêt seulement si vous remettiez cette monnaie centrale en excédent à la BC en reprise de liquidités. Opération nulle, me semble-t-il.

jean

@Jean Bayard

Vous écrivez » Les banques se financent à la banque centrale pour répondre aux obligations qui leur sont faites : 1) se fournir en monnaie fiduciaire (nécessité économique) et 2) constituer les réserves obligatoires (législation). »

… je suis évidemment d’accord avec vous … mais l’expression « refinancement » (c’est à dire les montants que les banques Centrales mettent à la disposition, pour un temps déterminé et en échange de « garanties » – les prises en pension – plus ou moins valables), n’est ce pas justement cela ? C’est ce que j’ai toujours cru. Merci donc de m’indiquer, selon vous , la différence entre » financement » et « refinancement »

C’est votre phrase » On prétend que la monnaie qui s’échange sur les marchés interbancaires est de la monnaie centrale. Je crois que la preuve vient d’être indubitablement apportée qu’il s’agit-là d’une monumentale imposture destinée à tromper l’opinion. » qui me gêne … en quoi est-ce faux ?

Par contre, je suis bien évidemment totalement d’accord avec vous sur votre conclusion » La solution que je préconise consiste à obliger la banque centrale à exercer son rôle de super-banque. Elle se substituerait aux marchés de gré à gré et interbancaires et imposerait sa monnaie comme règlement. Les unes seraient emprunteuses, les autres prêteuses vis-à-vis de l’autorité monétaire et non les unes vis-à-vis des autres, comme c’est le cas actuellement. »

… une couverture à 100% reviendrait sans doute au même résultat.

A propos des théories conspirationnistes, on peut presque dégager une règle générale. Sur un site ou un blog traitant directement ou indirectement de sujets politiques, il y aura toujours un certain nombre d’intervenants adeptes des théories conspirationnistes. Personnellement, je crois qu’il s’agit d’une structure psychique invariante, une sorte de biais cognitif. Faute d’être capable d’admettre la complexité du monde, c.a.d. l’écheveau des intérêts qui s’entrechoquent, l’esprit humain simplifie grossièrement la réalité, en la ramenant à une seule cause agissante, de préférence diabolique. Même si sa théorie s’est avérée insuffisante, on ne le constate que trop ces jours-ci, un monsieur comme Hayek avait très bien analysé cette disposition de l’esprit humain. Le marché est un organisme hautement complexe, des millions d’agents prennent des décisions toutes les secondes. Par conséquent, on ne peut pas l’analyser comme s’il s’agissait de l’action d’un seul individu ou d’une classe d’individus, à fortiori si on leur attribue des intentions foncièrement malveillantes.

@Jean,

Je poursuis mon raisonnement conspirationniste, je suis la « bank shark », et j’estime que je me porte bien –enfin, moins mal que la plupart de mes consoeurs, qui sont aussi mes concurrentes. J’ai faim.

En échangeant le plus possible de mes actifs plus ou moins douteux ou même de qualité honorable contre les T-bonds de la BC (qu’elle possède en nombre limité), j’empêche mes consoeurs qui en ont davantage besoin de le faire –ou à tout le moins je les gêne.

En outre, remettant ces T-bonds à la BC contre des liquidités, je fais toujours concurrence à mes consoeurs dans les opérations de refi.

De plus, même à taux d’intérêt identique, je paie la BC pas mes consoeurs.

Bref ma demande tant sur les T-bonds de la BC que sur ses opérations de refi, fait monter les enchères : je saigne mes consoeurs que je pourai pousser à la faillite et racheter à pas trop cher. D’autant que même si ces opérations me coûte un petit intérêt mon bilan paraitra meilleur et je pourrai même m’offrir le luxe de payer avec ma propre monnaie de singe : mes actions.

Exemple actuel, ‘C’ (Citi) s’offrait la partie rentable de WB (l’activité bancaire -et surtout les dépôts- de Wachovia) ; hier WFC (Wells Fargo) fait une surenchère en prenant tout WB pour 15.x Md$.

Sauf que WFC « paye » uniquement en actions, pas en « vraie » monnaie ; Lorsque WFC a sorti ses derniers trimestriels (Q2) elle a annoncé un bénéfice alors que les analystes attendaient une perte. En regardant de plus près on s’apperçoit que c’est uniquement dû à une modification de leur règle du jeu : en augmentant le retard d’impayé de 120 à 180 jours avant de provisionner le prêt, WFC s’est offert un trimestre gratuit. A règle du jeu comparable, WFC sortait une perte supérieure à celle attendue : aurait-elle pu continue à jouer au monopoly ?

@ A-J Holbecq

Le terme de refinancement laisse supposer que les banques se trouvent contraintes de se financer auprès de la BC pour exercer leur faculté de créer la monnaie dite secondaire. A mon avis, là est la supercherie. Les banques n’ont à aucun moment besoin de recourir à la monnaie centrale, excepté pour répondre à leurs obligations 1) et 2). Je pense que vous êtes tombé vous aussi dans le piège, puisque vous me demandez de vous dire pourquoi ce n’est pas de la monnaie centrale qui s’échange sur le marché interbancaire. Sur ce marché, il ne s’échange que de la monnaie créée par les banques pour la circonstance (monnaie de contrepartie), puisqu’elle échappe à l’autorité monétaire. La monnaie centrale ne quitte jamais l’Institut d’émission. Pour l’utiliser, il faut la faire passer d’un compte à un autre tous deux nécessairement ouverts chez elle. Le simulacre de fonctionnement par inscription en comptes auquel on assiste à la sortie de la compensation ne suffit pas pour prétendre qu’il s’agit de monnaie centrale.

En ce qui concerne la couverture à 100%, je ne puis ici développer les arguments qui s’y opposent. J’ai fait une étude assez fournie que je pourrais vous passer. Demandez à Etienne de ma part de vous communiquer mon adresse électronique.

jean

@ Ton vieux copain Michel,

Je suis d’accord sur le fond, les théories conspirationnistes sont réductrices par définition.

Mais il semble que Monsieur Hayek que vous citez est tout aussi réductionniste.

Ne cherche-t-il pas dans les lois du marché la cause unique de toutes les actions humaines, sociales et économiques confondues ? Si c’était le cas, il me semble que sa théorie n’est pas simplement insuffisante mais est elle-même une forme de constructionnisme qui ne s’avoue pas.

Hayek pose la possibilité d’un ordre socio-économique spontané, mais cet ordre ne peut lui même exister qu’en s’opposant aux pratiques et théories constructivistes. Il a donc dès le départ une portée politique. D’ailleurs le grand combat de la vie de Hayek a été de se faire le propagandiste de ses conceptions sociales et économiques. Et ce n’est pas faire du conspirationnisme que de dire que l’idéologie néo-libérale doit beaucoup à Hayek.

Une société dont les individus produisent l’ordre économique optimal résultant des interactions individuelles ne se produit pas spontanément, mais est elle-même le résultat d’une certaine configuration sociale, politique et autres. Il faut donc en créer les conditions. Et pour arriver à la situtation dans laquelle nous nous trouvons aujourd’hui, il a bien fallu qu’un état, des intérêts privés, et donc curieusement les groupes que Hayek dénonce lui-même comme une entrave à la liberté individuelle des agents, soient intervenus en ce sens. La spontanéité de l’ordre Hayékien ne renvoie qu’à Hayek et sa théorie.

Lorsque des politiques se sont inspirés de sa pensée et ont dérégulé donnant toute latitude au libre jeu des interactions individuelles, on a vu à quoi cela a abouti. Par exemple, une sphère financière déconnectée de l’économie réelle.

@Jean Bayard

Je veux bien essayer de vous croire mais tel n’est pas l’avis de gens comme Plihon, Chaineau ou d’autres. Vous ne m’avez pas expliqué à quoi correspondent les sommes pharamineuses de « refinancement » et pourquoi elles sont nécessaires si, comme vous le dites, sur le marché interbancaire ne s’échange que de la monnaie créée par les banques pour la circonstance (monnaie de contrepartie),

D’autre part il me semble qu’aucune monnaie scripturale « ne quitte » jamais un compte à un quelconque moment, même lors d’un virement .. un transfert c’est juste un ordre (et un engagement interbancaire) de créditer d’un coté et de débiter d’un autre.

Bonjour.

@ Paul Jorion et Strategix

Le véritable site francophone demandant la réouverture d’une enquête indépendante sur le 11/9 est http://www.reopen911.info/ et non http://www.reopen911.org qui est en anglais et comme on le voit, bien moins fourni. Après recherche sur reopen911.info , reopen911.org serait le site de l’initiateur du mouvement, Jimmy Walter. Vous pouvez chercher l’interview de ce dernier sur le site francophone.

J’ai cherché ce matin le mot « jorion » sur ces deux sites et n’ai rien trouvé. Ont-ils retiré votre papier, Paul? Ou auriez-vous plus de précisions?

@ Ton vieux copain Michel

Je ne fais pas partie de ces organisations mais je m’intéresse à leur travail car cela le mérite. Il faut se poser des questions. Ces gens y répondent le plus souvent d’une manière scientifique, font très attention à ce que leurs raisonnements et l’évidence qu’ils fournissent soient très solides. A ne pas confondre avec une flore inévitable d’opportunistes sur internet, ceux-ci ne sont pas des illuminés ni des « complotistes » comme la presse conformiste le raconte pour satisfaire les intérêts des magnats et des fonds qui la contrôlent. Mille cinq cent érudits, professeurs, spécialistes, pilotes d’avion, ingénieurs, architectes, scientifiques, juristes, représentants, familles de victimes, pompiers, témoins, artistes, hommes d’affaire et plus de la moitié des américains demandent une nouvelle enquête.

Je crains donc fort que la folie simpliste que vous décrivez d’une manière condescendante, ainsi : « l’esprit humain simplifie grossièrement la réalité, en la ramenant à une seule cause agissante, de préférence diabolique », ne puisse s’appliquer à un tel mouvement. Je pense que vous êtes vous-même sérieusement tombé sous l’influence de ces média eux-mêmes tragiquement simplificateurs et mysticistes, vieux copain, et qu’il est temps de vous secouer un peu pour vous débarrasser de la gangue qu’ils jettent sur les esprits.

Ceci dit, nous nous écartons du sujet, mais comme tout est lié, la question du 11 Septembre risque de réapparaitre assez souvent dans le débat sur le monde financier.

@ A-J Holbecq

Je vous invite cordialement à prendre connaissance de mon article sur le pouvoir de la banque centrale sur l’émission monétaire.

Je cherche en vain les sommes pharamineuses dont vous me parlez. L’étude du bilan de la Banque de France au 31 12 2006 montre au contraire que le poste refi s’élève à 15,8 mds €, alors que l’Institut d’émission a créé pour 120,2 mds € de billets de banque et que les banques ensemble détiennent 26,4 mds € de réserves obligatoires. Ce qui veut dire que pour alimenter leurs besoins en billets et en réserves obligatoires d’un total de 146,6 mds €, les banques dans leur ensemble ont fait appel à la BDF seulement à hauteur de 15,8 mds €. Il faut savoir que la BDF, et toutes les BC, créent de la monnaie centrale, lorsque elles achètent des devises (réserves) souscrivent à des bons ou obligations du Trésor (USA) ainsi que dans toutes leurs opérations avec l’extérieur à leur établissement. Cette abondance de monnaie centrale semble inconnue des gens que vous me citez.

En ce qui concerne la deuxième question, le transfert d’un compte à un autre, d’une banque à une autre, correspond bien à un engagement interbancaire, comme vous le dites, et c’est précisément la raison pour laquelle les banques en présence doivent s’entendre sur le financement interbancaire qui en découle obligatoirement.

J’espère avoir apporté la réponse que vous attendiez.

jean

@ Pierre-Yves D.

J’ai mentionné les théories conspirationnistes non pas pour évoquer les attentats du 11 septembre (en ce qui me concerne je trouve ces théories parfaitement absurdes) mais pour évoquer une certaine disposition d’esprit, plus générale, et qui concerne toute approche d’un phénomène hautement complexe, comme celui des marchés financiers. L’erreur, constatée par Hayek, est d’appliquer à un système complexe, massivement parallèle pour reprendre le terme en usage en informatique, une logique individuelle. Non, on ne peut pas réduire le fonctionnement d’un système complexe à l’action d’une seule cause. La main invisible n’est pas une main concrète pliant le marché à son bon vouloir mais l’interaction de millions de mains cherchant désespérément à maximiser leur utilité dans un environnement aléatoire, incertain et à information partielle. Il va de soi que certains acteurs du marché sont mieux informés et outillés que d’autres, et que d’autres part, il peut exister des collusions d’intérêts et des ententes, mais il n’en reste pas moins qu’il est impossible d’isoler une seule cause agissante. Les ententes ne resteront que locales.

Les théories conspirationnistes vont encore un pas plus loin. Elles ajoutent une dimension diabolique (souvent occulte) à cette présomption de causalité. Non seulement, la main invisible est réduite à une seule main, mais en plus elle est démoniaque.

En ce qui concerne Hayek, cela fait longtemps que je l’ai lu, mais je me souviens qu’il n’était pas un adepte du laissez-faire intégral. Certes, pour lui, seul le mécanisme de marché était en mesure de déterminer la valeur et le prix d’un bien ou d’un service mais il ajoutait que ce marché devait être encadré et régulé. Hayek a témoigné d’une confiance peut-être excessive dans la vérité du marché, il n’empêche qu’on lui fait un mauvais procès, tout comme à Adam Smith d’ailleurs, qui vaut beaucoup mieux que ce qu’on lui a prêté.

Bonjour!

Les conditions du blocage des crédits interbancaires à court terme sont effectivement en place et c’est le pronostic actuel de Nouriel Roubini.

Je le cite parmi d’autres dans ma mise en perspective personnelle, « 1929 – 1989 – 2009 », publiée sur cemab.be: http://www.cemab.be/news/2008/10/5822.php

@Jean Bayard

Les sommes faramineuses dont je parlais sont celles des refinancements par la BCE pour l’eurozone (et non par la Banque de France qui n’a plus guère de pouvoir ni d’efficacité si ce n’est celui – et encore – de surveiller les comptes des banques commerciales).

En 2006, selon vos propres chiffres = 450.6 milliards d’euros.. quel sera le chiffre pour 2008 ? … je suis prêt à parier pour le double.

J’ai du mal à vous suivre, désolé. J’ai peut être tort mais il est vrai que je n’ai pas accès aux mouvements de la BCE (il ne me reste que les bilans qui sont publics, mais je n’ai pas le temps de rechercher les chiffres qui sont quelque part sur mon ordinateur ou sur le site de la BCE. Mais peut être pouvez vous étayer votre démonstration avec les chiffres de la BCE).

Je voudrais néanmoins soulever un autre point sur le lien que vous donnez. Vous écrivez » Mais, par le jeu des transferts de monnaie centrale d’une banque à l’autre, l’approvisionnement des besoins chez les unes nourrit des excédents temporaires ou permanents chez les autres. C’est pourquoi la super-banque offre aux banques de reprendre leurs liquidités excédentaires ; cela s’appelle l’absorption ou la reprise de liquidités. »

… il me semble que dans certaines circonstances (dans lesquelles nous serions) par le jeu des transferts de monnaies centrale d’une banque à l’autre une majorité des banques se retrouvent en manque de « liquidités » … ce qui oblige donc les banques Centrales à émettre une monnaie (centrale) de crédit en prenant en pensions des actifs qui risquent d’être sur-évalués… ce n’est donc plus une absorption de liquidité mais l’inverse.

Il y a surement un endroit de nos discussions où nous ne nous comprenons pas… mais où?

Enfer et damnation ! Ils ont encore oublié Larouche !

sapristi (+ les gouttes), les zones d’ombre !….

@ Jean Bayard, A-J Holbecq

Je suis votre débat avec une extrême attention : il me semble que ce que vous essayez de débrouiller est crucial. J’aimerais m’en mêler mais on me demande une tribune pour Le Monde sur un sujet qui vous tient tous les deux à cœur et je m’applique à faire du mieux que je peux. Mais si vous avez un peu de temps à perdre, j’aimerais que vous découvriez effectivement où réside le malentendu entre vous et parveniez à une position commune.

Et si nos autres spécialistes de la monnaie pouvaient mettre la main à la pâte…

L’étude des bilans de la BdF au 31.12.2006 présente 3 biais:

1 – La situation était tout autre, les difficultés du marché interbancaire, matérialisées par la hausse de l’E3M et le spread par rapport à l’Eonia, étant apparues en août 2007;

2- Comme le rappelle AJH, la BdF n’est évidemment pas la BCE. C’est bien cette dernière qui centralise les oéprations de refi des banques commerciales, sans laisser la moindre trace dans les bilans BdF (les comptes BCE ne consolident pas, à ma connaissance, les comptes des différentes BC de la zone euro);

3- Récemment quelqu’un rappelait les charmes de la compensation. Effectivement les systèmes de compensation des règlements permettent de limiter le besoin en monnaie BC des différentes banques en positions sur les marchés;

Conclusion:

La clé de votre premier malentendu sur ce qui est des « montants astronomiques » réside sans doute là.

Quant à votre second point, je ne sais pas s’il ne vient pas du fait que maintenant, la problématique des banques commerciales n’est pas de trouver de la monnaie BC, mais de trouver de la monnaie vulgaire (le bête pognon qui permet de boucler le mois) et la BC qui est la dernière à leur en prêter. Donc effectivement, comme le dit AJH, nous sommes dans un cas où la monnaie BC est distribuée en quantités abondantes.

En revanche, ce dernier point ouvre pour moi un abîme de perplexité, pour une raison mais avec une réserve:

1- On peut imaginer que la distribution de monnaie BC est potentiellement inflationniste, surtout couplée aux gigantesques émmissions à attendre pour le plan Paulson et son petit cousin Européen (ou les divers emprunts nationaux, qui seront nécessaires, s’il n’y à pas d’accord européen).

2- Le premier élément qui, je crois, limite cela est que la liquidité BC peut être reprise à tout moment (ce sont généralement des liquidités offertes pour quelques jours seulement). Il suffit à la BC de ne pas les renouveler et leur ampleur se dégonfle rapidement (cf. réponse à la discussion Bayard/AJH).

Néanmoins, reste le potentiel inflationiste qui sera généré par l’augmentation des dettes publiques à attendre.

J’avoue que les taux futurs tels que les swaps et les FRA les font apparaître me laissent sceptiques car on n’y lit que du bonheur avec des translation de -100 à -200bp pour les 18 mois à venir. Et là y à vraiment qqc qui m’échappe. Je voudrais pas faire mon Trichet, mais de deux choses l’une:

Soit les taux baisseront effectivement et la valorisation des titres de l’emprunt Paulson flamberont (l’évolution de la valeur est fonction inverse de l’évolution des taux) et l’on repart de plus belle sur des bulles, encore plus jolies, d’autant que le prix de nombreux actifs aura très déprécié. ==> Et là nous devrions avoir un beau spectacle, voire une exaspération des contribuables si on leur demande de revenir 2 ans après.

Soit les tensions sur le refi CT se maintiennent et/ou l’inflation (la hausse du pétrole, dont les ressources sont maîtrisées par des personnes avides, déterminées et puissantes me semble inéluctable et à relativement court terme), et alors les banques ne peuvent se refaire sur les marges de transformations. ==> Et là la situation se dégrade nettement plus qu’actuellement.

Si un créatif voit une sortie positive, merci de l’indiquer.

@ Paul Jorion, pour ce projet de Bretton Woods et les temps troublés actuels, je rappelle que Victor Hugo (Les Misérables) opposait émeute et insurrection. L’émeute est le moment chaotique de la destruction. L’insurrection, au contraire, est le moment qui projette politiquement dans l’avenir un groupe qui a conscience de lui-même et qui veut construire quelque chose.

un dernier complément pour rendre à Bayard ce qui est à Bayard, c’est lui qui avait posté un très bon message sur la compensation. Mais je ne rejoins pas sa conclusion de l’incapacité des BC à réguler la création montéaire des banques, en tout cas pas en ce moment. Pour les raisons suivantes:

Les banques sont tenues de respecter des ratios (Cooke ou Bâle II) qui limite leur création monétaire.

En temps normal, cette limite relève davantage de la capacité des banques à augmenter leurs fonds propres (intégration des résultats ou augmentation de capital, ou subtilités comptables diverses et variées) et finalement peu des BC ==> Bayard à raison.

Néanmoins, même en temps normal, l’organe de tutelle des banques, pas totalement indifférent aux avis de la BC, n’est pas impotent, il peut imposer le respect de ratios supérieurs à la normale ==> Et ce pouvoir n’est pas mince.

Actuellement, la BC a plus de pouvoir que jamais car les banques sont au taquet, la reconstitution des Fonds propres est assez délicate (pertes ALM et portefeuille, bientôt d’exploitation ? et les augmentations de capital ne sont pas gagnées d’avance) ==> quand bien même elles le voudraient, elles ne peuvent quasiment plus créer de monnaie !!! . Le salut ne peut alors venir que de l’amortissementd des encours engagés de par le passé, mais ce n’est pas très rapide, ou en coupant leurs positions pour compte propre (cf. dégringolades boursières, changes, pétrole et autres), d’autant qu’IFRS est très pro cyclique (plus tu perds, plus tu dois vendre, pour perdre encore plus et on repart pour un trimestre). Pris avec un peu de détachement, c’en est presque rigolo. ==> Donc en ce moment exceptionnel, les BC sont omnipotentes et portent le barnum à bout de bras en attendant que qqu trouve la solution ou qu’elle simpose d’elle même. Bah, on avait bien déjà réussi à gagner un an, depuis août 2007.

Bonjour

Je n’ai pas le temps de m »y pencher avant mercredi (j’espère donc égoïstement que vous l’aurez fait à ma place avant 😉 ), mais j’ai mis en téléchargement le bilan comptable 2007 de la BCE.

Je reviens sur mon dernier message conspirationniste (4 octobre 2008 à 09:54 ). Le Plan Paulson incorporait également une légère modification de calendrier : les réserves des banques à la FED seront rémunérées à partir de ce 1er octobre 2008 (au lieu du 1er octobre 2011 ; j’aime bien ce futur dans le temps déjà passé) : ça ne va plus coûter très cher à Bank Shark pour couler sa consoeur Bank Root.

SEC. 128. ACCELERATION OF EFFECTIVE DATE.

Section 203 of the Financial Services Regulatory Relief Act of 2006 (12 U.S.C. 461 note) is amended by striking ‘‘October 1, 2011’’ and inserting ‘‘October 1, 2008’’.

A propos, BoA annonce qu’à son avis les dépréciations sur le portefeuille à risque de BSC, repris par JPM avec la garantie de la FED (sur 29 B$ !), atteindront entre 2 et 6 B$ sur le T3 qui vient de s’achever ; comme les premiers 1.2B$ de perte qui étaient à la charge de JPM ont déjà été (quasi) atteints au trimestre précédent, c’est désormais la FED qui dévrait enregistrer une perte. Et ça ne concerne que ce portefeuille.

Quid des 400 B$ de plus au bilan de la FED passé en quelques semaines de 800 B$ à 1.2 B$, en même temps que sa teneur en Trésauries fondait de 800 B$ à 400B$ ? ça nous fait tout de même 800 B$ d’actifs d’une qualité, disons, à surveiller. Et ça fait aussi +50% de dollar en plus.

Strategix : il ne faudra peut-être pas attendre 2 ans pour que le con-tribuable remette la main à son portefeuille (qui est déjà vide !). Ce 15 septembre le Trésor a perfusé la FED de 100 B$ ; si on rajoute les 200 B$ des deux Mae, les 61 B$ tirés par AIG sur leur ligne de 85 B$, et quelques autres broutilles (dont les cadeaux à JPM et GS) on constate un doublement du déficit.

Par ailleurs la FDIC pourra emprunter un montant illimité auprès du Trésor : encore de la création monétaire pure.

Même à taux faible, comment l’état fédéral remboursera-t-il les seuls intérêts alors même qu’une récession est déjà là et que ses rentrées ficales vont diminuer ?

On peut se demander pourquoi l’USpeso n’est pas là où il devrait être : plus bas que la cave. L’explication la plus courte et la plus limpide que j’ai trouvée : les banques (dont les étrangères) qui enregistrent des pertes sur les produits US doivent boucher les trous (et quels trous !) dans cette monnaie, d’où la course effrénée à l’USpeso. Et si, en plus, comme je le pense, certaines participent à cette course pour fatiguer les autres …

@Paul Jorion

Enfer et damnation ! Ils ont encore oublié Larouche !

» Enfin apparaissent ceux qui avaient tout prévu et que Marianne cite à l’ordre du mérite : François Morin, Michel Aglietta, Nouriel Roubini, Pierre Larrouturou, Paul Jorion ou Paul Krugman. Evidemment, parmi ceux qui ont réussi au sein du système, ils ne sont pas les plus bêtes.

Cependant, rien sur Lyndon LaRouche, comme si une fois de plus il n’existait pas. »

Ils auraient pu parler de Jean Luc Gréau et de « l’avenir du capitalisme » sortie en 2005 et décrivant très bien, lui aussi, les mécanismes de surendettement des ménages américains.

Voir les deux émissions de radio dans « Des sous et des hommes »:

http://dsedh.free.fr/142_30_05_06_Greau.mp3

http://dsedh.free.fr/143_06_06_06_Greau.mp3

Je suis persuadé que bon nombre d’économiste se doutaient des ces problèmes, mais seule une poignée sort de l’ombre en temps de crise, c’est le syndrome des phénomènes médiatiques que de ne porter un intérêts qu’a quelques individus. Paul Jorion va-t-il remplacer Alain Minc et Nicolas Baverez comme invité permanent des plateaux télé? Je ne sais pas si finalement c’est une bonne chose à terme pour un penseur.

Bonjour à tous,

Pardonnez-moi d’avoir tardé à répondre, mais je ne suis pas aussi rapide que vous. Et puis, voulant éviter de dire des bêtises je voulais prendre le temps de vérifier avant de m’exprimer sur le nombre important de questions que vous me posez.

D’abord, le bilan de la BCE que nous propose AJ Holbecq ne rend pas compte de l’activité de la zone euro, seulement de la sienne (BCE). Il convient donc de se reporter au bilan consolidé de l’Eurosystème au 31.12.2007 que je viens de me procurer. On le trouve sur le site de la Banque de France.

En voici les chiffres significatifs : Refi 637,2 mds€ contre billets en circulation 676,7 mds€, RO 267,3 € et 101,6 mds€ reprise de liquidité (poste qui n’existait pas en 2006). Mes commentaires sont les suivants : les banques de l’Euroland dans leur ensemble ont financé leurs besoins de monnaie centrale de 944 mds€ (billets + RO) à hauteur de seulement 637,2 mds€. J’appelle cela de l’abondance de monnaie centrale, ce qui se trouve cette année confirmé par les reprises de liquidité de 101,6 mds€. Les besoins des uns arrivent à nourrir des excédents chez les autres, ainsi que je l’ai déjà expliqué.

Passons à présent aux USA. Le bilan de la Fed au 31.12.2007 donne les chiffres suivants : Refi 46,5 mds$ contre billets 791,7 mds$ + RO 20,8 mds$ avec des reprises de liquidités de 44,0 mds$. Ici, on ne peut plus parler d’abondance, mais de surabondance, les chiffres parlent d’eux-mêmes. C’est à mon avis la raison pour laquelle la Fed a préféré échanger des titres du Trésor contre les titres pourris, plutôt que d’émettre de nouveaux signes monétaires.

Voyons maintenant le problème plus général du refinancement. Je pense qu’il ne faut pas perdre de vue le fait que ce qu’on appelle le refinancement n’est que le financement des besoins des banques en billets et en R.O. Veuillez m’excuser de me répéter. Je ne vous suis plus si vous assimilez refinancement et sauvetage par prêts de la BC aux banques défaillantes. C’est totalement différent. On sort des conditions normales d’exercice du système monétaire. On retrouve de manière décuplée l’affaire du Crédit Lyonnais. Comme dans l’affaire du Lyonnais, les dépréciations d’actifs des banques américaines ont fait jouer à la baisse le ratio de solvabilité dit ratio Cooke, avec pour conséquence l’obligation pour elles de reconstituer leurs fonds propres, c’est-à-dire d’augmenter leur capital. Puisque la voie de l’augmentation du capital semble fermée (pourquoi, peut-on se demander ?), les banques centrales interviennent à coup de dizaines de milliards.

Je voudrais profiter de ce passage pour dire que le ratio Cooke n’est pas du tout adapté, ceci pour 2 raisons majeures, à mon sens. La première, c’est que la mesure du ratio est faussée par la confusion (délibérée ?) existant entre les activités des banques relatives aux concours à l’économie (émission monétaire nécessaire au bon fonctionnement de l’économie) et celles relatives à leur activité propre (recherche du profit par la spéculation et autres moyens : titrisation et produits dérivés). Il n’existe à ma connaissance aucune entreprise industrielle ou commerciale qui peut prendre des engagements représentant 12,5 fois leurs capitaux propres. C’est pourtant bien le cas des banques ! aussi, je dis : halte au suicide !

Il s’agit-là d’une deuxième mesure d’ordre public pour l’assainissement du secteur bancaire, qui donnerait de plus à la BC les moyens d’un contrôle plus étroit de la profession. Le ratio de solvabilité serait fortement réduit pour limiter à leur juste proportion les activités propres des banques, et je pense tout particulièrement aux banques d’affaires.

Enfin, je ne crois pas me tromper en disant que nous ne sommes qu’au début d’une terrible récession qui va faire des ravages sanglants dans le monde, mondialisation oblige ! Tout simplement parce que le crédit accélère l’allure de marche de l’activité de production, tandis que l’épargne la ralentit. Et que nous vivons une crise du crédit sans précédent. Mais, pour l’instant, les projecteurs n’éclairent que le secteur financier.

jean

La crise prend encore un coup d’accélérateur en Europe : Fortis démantelée, la partie hollandaise nationalisée (les parties belges et luxembourgeoises reprises par BNP à côté des Etats ?) ; préparation d’un plan de sauvetage bis pour Dexia , qui va subir de nouvelles attaques après l’échec du plan de sauvetage de l’allemande Hypo real Estate. On lit pour ces trois banques que la situation s’est sensiblement dégradée en une semaine (fuite de dépôts, lignes de crédit interbancaires levées). Effet boule de neige dès lundi à l’ouverture des marchés.

Une question mérite l’attention à court terme : comment sauver le système financier international ? La BCE refinancera de manière illimitée les banques qui pourront lui apporter des garanties, mais cela semble insuffisant. Les banquiers « riches » qui préfèrent laisser des dizaines de milliards à la fenêtre de facilité de dépôt (à 3.25%) jouant la sécurité et espérant profiter de la crise pour voir leurs concurrents tomber feraient bien de se méfier ; le statut de banque solide semble également atteint de grande volatilité et à chaque domino qui tombe ils sont plus près d’être le suivant. Quelle banque a tous ses actifs investis en valeurs refuges ? Assez plaisanté , en cas de « bank run » accéléré, aucune n’est à l’abri .

@Jean Bayard

Je viens d’aller sur ton site (tutoiement de rigueur sur le net) en suivant le lien donné plus haut. Je n’en ai pas encore fini le tour, mais c’est remarquable et pédagogique. Des choses féroces et terrifiantes y sont dites, et surtout démontrées, de façon simple. Bravo !

J’adhère désormais à ta notion de « contre-monnaie », celle que le système bancaire, pris dans sa globalité (hors BC), s’est fabriqué pour régler ses comptes –ou en différer le règlement. Ainsi quand la BNP crée ses BNP-euros, la SG ses SG-euros et que leurs clients se les échangent, hé bien, la compensation n’a plus lieu en euros-fiduciaires-ayant-cours-légal comme je le pensais mais dans cette contre-monnaie et la BCE n’y peut rien.

Pourquoi, alors, la BC, dont on vient de voir le peu de force de ses taux directeurs, n’utilise-t-elle pas le coefficient de réserves obligatoires : elle forcerait ainsi l’utilisation de sa monnaie et pourrait donc vraiment ralentir la monnaie-crédit créée par les banques. Contre-exemple : lors de mon dernier pointage, en début d’été, la banque nationale chinoise avait relevé ce coefficient de réserves à 17.5% : deux fois plus que le ratio Cook ! sauf fraude, les banques chinoises devraient bien encaisser le choc à venir. (En toute rigueur, la BN chinoise demande aux banques de conserver ces réserves sous forme d’US$. Ainsi elle les stérilise : ne remontant plus jusqu’à elle, elle n’a pas à créer les RMB correspondants, bon moyen pour lutter contre l’inflation).

A propos de fraude, le ratio de Cook (réserves de 8% des engagements) est détourné : les banques ont mis en OTC (Over The Counter, soit en bon français en hors bilan) la plupart de leur engagements, notamment les plus toxiques. Même si cela passe par des filiales plus ou moins autonomes (SIV, et autres véhicules exotiques d’investissement) elles en restent responsables au moins à un certain degré puisqu’elles se sentent désormais bien obligées de rapatrier ces déchets dans leur bilan –par crainte d’une extension jusqu’à elle d’une procédure de liquidation ?

Ainsi LEH avait un levier de 60 : une perte de 1.67% seulement consommait tout son capital. A titre de comparaison un hedge fund « normal » qui dispose de 1 en capital emprunte 14 et investit les 15 ; un HF agressif joue avec un levier de 30 : à 3% de perte il est mort.

En tenant compte des engagements OTC, la plupart des banques sont en levier pire que le plus agressif des HF ; on cite la Barclay’s à 60 (!), la Deutsche Bank à 50, … (et elles pèsent de part leurs engagements autant sinon davantage que le PIB de leur pays !)

Quant au remplaçant du ratio Cook, le Bâle II, qui tient compte du type de risque, Hé, bien, sa mise en place est reportée ; de même que l’obligation de comptabiliser les actifs à leur prix (du marché — level 1, observable –level 2, ou estimation maison –level 3 ; ce dernier cas étant une porte ouverte à un autre détournement frauduleux dans lequel se sont engouffrées pas mal de banques US, dont GS : le marché étant bloqué, je mets beaucoup d’actifs en level-3, ensuite ma boîte noire maison me sort leurs prix : bingo ! prix plus élevés qu’attendus ! donc bénéfices ! bonus, stock-options et champagne !)

Enfin, concernant les banques US, je rappelle que le système des comptes (faiblement) rémunérés est aussi un moyen frauduleux (pardon : c’est légal) de détourner les lois. Lorsque le client signe il ne veut voir que les quelques pourcents de rémunération. Il ne veut pas voir -et le banquier ne l’y aide évidemment pas- qu’il autorise la banque à utiliser son argent et que c’est lui, le client, qui en assume le risque. Cette mécanique du sweep –compte mirroir– permet d’afficher le jour un compte courant avec des fonds appartenant au client, mais il est vidé le soir au profit de la banque qui prête pendant la nuit. Ainsi même les dépôts des clients sont utilisés par la banque.

Je regrette amèrement n’avoir pas gardé, ou perdu, le site que j’avais trouvé, en 2005, en faisant les recherches sur internet, où il y avait une explication claire comme quoi les banques commerciales se suffisaient de plus en plus à elles-mêmes, les banques centrales n’étant que des « apposeuses de tampon d’authenticité » sur la monnaie émises par les banques commerciales. Les banques commerciales devenant (c’était en 2005) de plus en plus le « chassis » bancaire mondial. On s’aperçoit aujourd’hui que cette « structure » est « bidon » et ne résiste plus aux chocs. D’où la remontée en lice des banques centrales. Mais quand on pense que le « navire amiral » monétaire mondial qu’est la FED est une banque privée… Quelle stratégie tiennent donc les « vrais propriétaires » (la City de Londres?) de la FED.

En essayant de retrouver le site que j’évoquais plus haut, je suis tombé sur celui-là, que je « balance » ici au cas où il aporterait des éléments aux uns et aux autres:

Jean BAYARD, dans le contexte de la crise aigüe actuelle, non seulement financière mais aussi bancaire, quel rôle pourrait jouer à présent l’épargne que vous citiez dans votre site, cette épargne qui « dort » dans des « parkings » bancaires ? La règlementation peut-elle, dans ce cas, changer? Pourquoi ne pas faire participer cette épargne à la couverture monétaire dont 100% serait une garantie « naturelle »?

@ Ton vieux copain MIchel,

« L’erreur, constatée par Hayek, est d’appliquer à un système complexe, massivement parallèle pour reprendre le terme en usage en informatique, une logique individuelle. Non, on ne peut pas réduire le fonctionnement d’un système complexe à l’action d’une seule cause. La main invisible n’est pas une main concrète pliant le marché à son bon vouloir mais l’interaction de millions de mains cherchant désespérément à maximiser leur utilité dans un environnement aléatoire, incertain et à information partielle »

Hayek réfute les anticipations rationnelles d’un marché qui serait transparent pour tous les agents. C’est son apport dans l’histoire de la pensée économique. C’est indéniable. Mais il est fortement réducteur dans le sens où il rabat le social sur les lois du marché. Certes il n’est pas un anarcho-libéral et admet la nécessité d’un Etat régulateur. Mais au premier chef cet Etat régulateur intervient surtout pour poser le cadre juridique propice à l’établissement d’un marché viable. Le monde hayékien a beau être fluctuant et imprévisible, son désordre créateur — celui de la société-marché — pour exister, doit avoir pour toile de fond un ordre qui garantisse l’universalité des titres de propriété, des contrats et toutes choses qui participent à l’institution à part entière qu’est le marché.

La question n’est pas pour moi de savoir s’il y a des monopoles, des collusions — question importante — mais de savoir si le marché et ses prix peuvent constituer les valeurs exclusives d’une société humaine. Si l’on suit le schéma hayékien tout se passe comme si tout pouvait avoir un prix et que le système des prix pouvait à lui-même réguler la société et l’informer. Dans cette lignée cela donnera plus tard le prix nobel d’économie Gary Becker, lequel pose que tous les secteurs de la vie humaine se réduisent à des calcluls coût bénéfices. Ainsi il trouvait l’exemple fameux : » est-ce plus rentable pour moi de devenir criminel ou bien d’investir dans mon éducation ? » De là on voit le lien avec l’idée de marchandisation du monde.

Le monde d’Hayek suppose mille causes, des millions d’interactions individuelles au coeur de la société humaine, mais cette complexité, quels que puissent être les motivations, les situations différenciées des individus renvoie, toujours au marché, pour lui principe ordonnateur fondamental d’une société. Par dessus le marché, le marché y est défini comme un ordre spontané, autant dire qu’il est naturalisé, et en cela rejoint l’idée smithienne de « l’économie de la nature ». Exit tout ce qui relève de la construction sociale, y compris celle relative à l’idée d’utilités.

Hayek en reste à l’homo économicus classique, ce que l’Adam Smith méconnu (vous avez raison il existe un autre A. Smith) a dépassé. L’épistémologie d’Adam Smith se focalise sur l’imaginaire. Par le truchement de l’imaginaire nous nous identifions avec autrui et éprouvons de la sympathie pour les personnes qui sont plus haut que nous dans la hierarchie sociale. Cette idée est à première vue conservatrice, mais elle permet, comme en pointillés, de dépasser le principe selon lequel la somme des intérêts individuels concourt à la prospérité et au progrès. En posant l’importance de l’imaginaire dans l’économie Smith ouvre en effet la possibilité d’un autre imaginaire dans lequel pourrait s’investir autre chose que le simple calcul intéressé.

D’autres buts économiques et sociaux.

Christian Marouby ** précise : « ..si l’on reconnaissait chez tous les peuples de la terre, à quelque stade qu’ils se trouvent, la nature foncièrement intersubjective du désir humain et le caractère social de tout imaginaire, le modèle même de ce qui constitue ‘l’amélioration de notre condition’, deviendrait relatitif à chaque idéal culturel, révélant ainsi sa dépendance par rapport au désir ‘d’appropriation’. L’anthropologie de la sympathie mettrait le progrès au conditionnel. »

Où je veux en venir, c’est que si Hayek ne réduit pas les choses à des causes individuelles uniques, son principe causal est indidualiste, asocial, lui. C’est, ce me semble, tout aussi réducteur que ce qu’il dénonce. Car les conséquences en sont immenses, et nous les vivons tous les jours.

** Christian Marouby, l’Economie de la nature, essai sur Adam Smith et l’anthropologie de la croissance, Seuil, 2004

[…] capital ; la seconde, c’est son temps de réponse ultra-court : pas besoin de réduire ici la taxe sur les flèches des enfants qui s’initient au tir à l’arc pour obtenir le vote d’une nouvelle législation. […]

Boursorama aujourd’hui

Il me semble qu’elle draine des liquidités qu’elle a antérieurement prêté. A quoi cela servirait-il si les banques n’en avaient pas besoin en utilisant de la « monnaie de contrepartie » ?

D’autre part j’attire votre attention sur un point que vous connaissez sans doute mieux que moi un bilan c’est un instantané à la cloture. Il serait intéressant de connaitre la somme (cumul) des émissions de refinancement et la somme des absorptions au cours d’une année …

@Armand

Merci de tes compliments, j’y suis très sensible. Voici quelques réponses aux questions que tu soulèves.

A mon avis, la hausse des taux des réserves obligatoires n’a pas d’autre incidence que celle de renchérir le coût des prêts accordés par les banques, moyen bien insuffisant de limiter l’émission monétaire.

Je viens de vérifier que les engagements hors bilan entrent bien dans le calcul du ratio de solvabilité (en Europe, en tout cas).

@ Armand et à Rumbo

Nous sommes ici au centre de la confusion qui règne en matière monétaire et il est pour moi extrêmement difficile de me faire comprendre. La banque ne peut *pas* utiliser l’argent de ses clients que ce soit en dépôt à vue DAV ou en dépôt à terme (épargne immobilisée sur les parkings), car la monnaie ne circule que sur ordre de la clientèle. Ces dépôts n’ont pas de contrepartie monétaire, puisqu’ils en ont déjà une : la créance qui est à l’origine de leur création. Ce n’est pas une question de règlementation, mais une question de structure du système. Lorsque les banques doivent se plier aux exigences de la règlementation sur les livrets LDD (par exemple) et bientôt sur les livrets A, elles sont dans l’obligation de créer de nouveaux signes monétaires, selon un processus très complexe que j’ai également analysé et démonté dans mes travaux macro.

La confusion vient du fait que les dépôts à la Poste (avant qu’elle n’adopte le statut de banque) étaient disponibles, car ils étaient détournés et captés par le Trésor Public par le biais de son compte à la BdF. Seule, la partie épargnée était transférée à la CDC. Ce mécanisme est décrit sur mon site aux pages concernant la Monnaie et les Schémas monétaires, auxquelles je vous renvoie.

Je reviendrai plus tard sur la couverture à 100%, en même temps que sur les questions de AJ Holbecq sur la monnaie centrale.

jean

Une bonne adresse que Rumbo a déjà cité, je crois:

http://tropicalbear.over-blog.com/

Merci de nous donner votre avis en ce qui concerne ce dernier billet

http://tropicalbear.over-blog.com/article-23432482.html

@AJ Holbecq

Puisque la coutume est au tutoiement sur le Net, allons-y. Je croyais que tu n’étais pas disponible avant mercredi. Une première remarque sur l’information que tu nous donnes. Sur les reprises de liquidités par la BCE. A mon avis, celle-ci a fait l’erreur que n’a pas commise la Fed, de fournir trop de liquidités sur le marché qu’à présent elle doit rémunérer tout en courant le risque d’abus d’utilisation de la part de ses bénéficiaires. Sur la question des soldes de clôture : les études financières s’exercent généralement à partir des bilans de fin de période. En comparant les bilans d’une clôture ou d’un arrêté à l’autre, les analystes financiers mettent en évidence des variations qui deviennent significatives.

Prenons maintenant si tu le veux bien le problème de la monnaie centrale, scripturale évidemment. Sauf erreur de ma part, le seul marché sur lequel s’échange cette monnaie est l’Open Market, avec cette particularité qu’il fonctionne avec un seul interlocuteur : l’Institut d’émission, c’est-à-dire que les banques ne peuvent pas échanger cette monnaie entre elles. La preuve est apportée, à mon avis, par les reprises de liquidités qui n’existeraient pas si tel était le cas. Ces opérations une fois effectuées sont inscrites aux comptes des titulaires dans un sens ou dans l’autre.

Les besoins *permanents* de monnaie centrale se limitent comme j’ai pu l’indiquer ici au financement des billets et des RO. Mais, il existe des besoins quotidiens que je n’ai pas évoqués parce qu’ils sont à très court terme et auto-alimentent d’un jour à l’autre les besoins interbancaires. Il s’agit alors d’assurer des transferts interbancaires de très gros montants (TBF, en France), d’une part, et de solder après compensation les opérations dans un sens ou dans l’autre avec le Trésor Public (qui n’est pas une banque) qui possède son compte à la BC, d’autre part.

Ces opérations relatives à la monnaie centrale sont totalement indépendantes des opérations interbancaires du niveau inférieur qui sont traitées en monnaie de contrepartie. Alors que tout le monde croit qu’elles sont traitées en monnaie centrale. Je pense qu’il s’agit-là d’un abus caractérisé du système par les banques pour échapper à la tutelle du pouvoir central, qui les laisse faire !

Avant de parler de la couverture à 100%, je souhaiterais connaitre ce que tu entends par là. Je vois 2 possibilités, soit remonter le taux des réserves obligatoires de 2% actuellement chez nous à 100%, soit obliger les banques à prêter dans les limites de lignes de crédit qui leur seraient accordées par la BC, ce qui reviendrait purement et simplement à faire des banques des établissements de crédit ou financiers.

Si tu veux bien, nous pourrions reprendre cet échange demain, mais tu peux me donner ta réponse tout de suite.

Merci

jean

Bonjour Paul,

Je voudrais revenir sur les moyens bien différents qu’ont adoptées la Fed et la BCE pour résoudre la crise de « liquidités ». Tenez-vous bien ! si je ne me trompe pas, la Fed n’a pas voulu donner aux banques prêteuses les moyens financiers d’acheter leurs concurrentes défaillantes. La BCE est tombée dans le panneau ! Reprise de liquidités ne veut pas dire liquidités retirées du marché ; ces liquidités appartiennent maintenant aux banques qui étaient en position de prêteuses. C’est toute la perversion du système.

Je reprends ici la solution que je préconise qui consiste à obliger la banque centrale à exercer son rôle de super-banque. Elle se substituerait aux marchés de gré à gré et interbancaires et imposerait sa monnaie comme règlement. Les unes seraient emprunteuses, les autres prêteuses vis-à-vis de l’autorité monétaire et non les unes vis-à-vis des autres, comme c’est le cas actuellement.

J’ajouterai que les prêts/emprunts chez la BC seraient bloqués jusqu’à leur dénouement (terme). Les R.O. qui ne servent à rien seraient supprimées. Enfin, dans cette hypothèse, la monnaie de contrepartie se trouverait consolidée (le terme n’est peut être pas le bon) par le pouvoir monétaire.

jean

(–>au moment presque précis où j’allais remettre par copié-collé mon présent message après avoir fait une vérification hors blog, je trouve ce message de jean Bayard qui se rapporte aux questions « en suspens », mais mon présent message se rapporte à celui de Jean Bayard d’hier 6 octobre)

donc, Jean Bayard dit le 6 octobre à 15h32 :

(….) » »Ces opérations relatives à la monnaie centrale sont totalement indépendantes des opérations interbancaires du niveau inférieur qui sont traitées en monnaie de contrepartie. Alors que tout le monde croit qu’elles sont traitées en monnaie centrale. Je pense qu’il s’agit-là d’un abus caractérisé du système par les banques pour échapper à la tutelle du pouvoir central, qui les laisse faire ! » »(….)

Sauf erreur, ou confusion de ma part évidemment, car je m’exprime sous votre entier contrôle.

Dans – la situation présente – de défiance confinant à la paralysie des échanges interbancaires (TED Spread, leurs taux étant passés d’environ 0,3% jusqu’à friser les 4%!), existe-t-il, actuellement, encore beaucoup de monnaie de contrepartie échangée? Il n’y aurait plus, donc actuellement, que de la monnaie centrale pour « boucher les trous » entre les banques commerciales qui seraient, en plus, majoritairement hypothéquées par le pouvoir public? Les banques centrales (1) (à mon avis) étant « de mèche » avec les principales banques commerciales dont on devrait voir ainsi apparaître leurs nouvelles formes proportionnellement à leur « renflouage »?

(1) la FED est une banque privée, ne l’oublions jamais. J’ai l’impression que ce statut « privé » de la FED et donc sa « stratégie » est à l’origine de beaucoup de « confusions essentielles majeures et persistantes »…

@ Rumbo

Si les banques s’adressent à la BC, dans la situation de crise actuelle, c’est qu’elles refusent de s’entendre au niveau inférieur, c’est-à-dire au niveau des marchés interbancaires où se traite la monnaie de contrepartie (selon ma définition). Les banques en positions créditrices à la sortie de la compensation refusent de prêter à certaines banques en positions débitrices (ce qu’elles faisaient il y a peu de temps) ; il faut bien que les positions se dénouent. C’est là tout le problème.

jean

Sur la qualité du bilan de la FED, et donc de l’USpeso, ce sourire ironique ou désabusé de Paul Krugman :

http://krugman.blogs.nytimes.com/2008/10/07/third-world-america-2/

Je redeviens un peu disponible, mais sans avoir encore le temps de me pencher sérieusement sur les « preuves » de la « monnaie de contrepartie » … mais cette monnaie de contrepartie, Jean, ne serait-elle pas simplement le IBOR ?

En ce qui concerne ma position sur les couvertures des banques commerciales, je défends le principe suivant:

– La Banque Centrale est le seul émetteur de monnaie et elle alimente les besoins de l’économie via les banques commerciales

– Les banques commerciales n’ont aucun droit d’émettre de la monnaie de crédit. Elles peuvent juste servir d’intermédiaires entre une épargne qui cherche à se placer ou une émission de la Banque Centrale et des emprunteurs.

– Les revenus des banques commerciales sont limités aux types de revenus de n’importe quelle entreprise commerciale (honoraires par exemple). Elles ne peuvent ajouter d’intérêts à leur bénéfice sur la monnaie qu’elles prêtent en tant qu’intermédiaires

– L’intérêt sur la création monétaire revient exclusivement aux Banques Centrales (donc à la collectivité)

Après, je veux bien discuter des détails d’applcation 😉

AJH : entièrement d’accord.

Merci à tous les intervenants pour ces échanges précis et souvent éclairants ( à la fois par les questions et les réponses ). Voilà qui m’installe à ma juste place d’amateur curieux. Aussi je sollicite votre indulgence pour les propos qui vont suivre et serais très intéressé par les corrections et commentaires éventuels. Je commence par un petit bilan des nouvelles connaissances que j’ai acquises en fréquentant ce blog.

Il existe ( ou existait ? ) des secteurs financiers sans aucune régulation. L’Over The Counter (hors bilan ) est très important ( à qui et à quoi sert le bilan dans ce cas ? ). J’étais à cent lieues d’imaginer l’existence même des Credit Default Swap et leur incidence. Les CDO (Collateralised Debt Obligation ) restent encore un peu du chinois pour moi … Comme dirait Sempé : rien n’est simple.

Raison de plus pour prendre de l’altitude pour repérer les grandes masses et leurs mouvements.

Une remarque qui est aussi une question et peut-être également une réponse. Notre débat sur la monnaie considère souvent, de fait, les banques commerciales ( de dépôt ) qui créent la monnaie bancaire ( en tout cas, admettons-le à titre d’hypothèse pour ceux qui ne le pensent pas encore ). Mais qu’en est-il des banques d’affaires ou d’investissement ? J’ai longtemps pensé que l’appellation de banque d’affaires était inexacte et qu’il fallait parler d’établissement financier. J’entends par établissement financier une entreprise qui collecte et gère de l’épargne ( soit de la monnaie préexistante ), vend divers services de gestion financière mais a son compte courant dans une banque commerciale. Il n’utilise que de la monnaie bancaire. Or j’ai compris que les banques d’affaires ne reçoivent pas de dépôts mais ont leur compte courant en Banque Centrale. Elles utilisent donc de la monnaie centrale ( ou peut-être, selon Jean Bayard, de contre-partie). Créent-elles de la monnaie bancaire ? Je peux admettre que non ! Elles ne créent pas davantage de monnaie centrale. Donc, mon cher Paul, sauf erreur de ma part, il serait tout à fait normal que, en tant que banquier d’affaires, vous n’ayez jamais vu la moindre création monétaire par une banque. Nous aurions ainsi progressé en identifiant bien nos écarts de compréhension initiaux.

Mais venons-en à la « monnaie de contre-partie ». Je propose une transposition pour expliquer comment je comprends la question. Imaginons une zone artisanale où travaillent dix commerçants et une agence de banque commerciale, agence de proximité, qui gère les comptes de tous ces commerçants. L’agence se rémunère sur les mouvements entre les comptes, rémunération un peu lourde au goût de la clientèle. Ceux-ci décident donc, par mesure d’économie, de ne jamais s’envoyer de chèques entre eux en passant par l’agence ; en tout cas, ils feront tout pour l’éviter. Un petit bureau est mis en place qui gère les mouvements entre les comptes mais sans les répercuter à l’agence. Ceci ne se fait que quand l’un ou l’autre prend sa retraite ou n’a plus la confiance des autres … et qu’il devient préférable de solder. Sinon, on peut même aller jusqu’à des prêts mutuels. Question : nos dix artisans utilisent-ils de la monnaie bancaire ? Ma réponse : ils ne créent aucune monnaie bancaire mais ils utilisent le reflet de la monnaie bancaire, une espèce de monnaie de contre-partie dirait Jean Bayard, tandis que André-Jacques Holbecq dirait plutôt qu’ils utilisent bel et bien, mais sans le dire, de la monnaie bancaire. Si Jean et André-Jacques sont d’accord sur le mécanisme, leur désaccord n’est plus guère qu’une question de vocabulaire. Si l’on revient au cas du marché interbancaire, je dirais volontiers que ce marché utilise de la monnaie centrale mais en dehors de la Banque Centrale. Cet état de fait justifie qu’elle peut être qualifiée de « monnaie de contre-partie », mais elle n’a pas d’existence propre comme en a la monnaie bancaire. Ceci dit, il me semble que ce genre de marché interbancaire est l’endroit idéal pour profiter de toutes les confusions. Les opérations qualifiées de « pour compte propre » n’y mélangent-elles pas un peu, voire beaucoup, de monnaie bancaire. Je persiste à penser qu’il est urgent de penser à supprimer les M1 et M0 et de définir un M unique et transparent pour tous. Nous voici progressant vers la couverture à 100 % !

Entre les deux significations possibles que Jean Bayard identifie pour la couverture à 100 %, je vois la différence suivante. Dans un cas, avant d’accorder un crédit, la Banque commerciale devrait disposer du montant correspondant en Banque Centrale ; dans l’autre cas, après avoir accordé un crédit, la banque devrait acquérir le montant correspondant auprès de la Banque Centrale. Dans le premier cas, la Banque Centrale pilote ; dans le second, elle suit. Dans les deux cas, elle perçoit, dans mon esprit au bénéfice de la collectivité, une part importante des intérêts. Le premier cas me parait plus directif quoique … ; le second un peu plus libéral. Est-il important de trancher ?