Billet invité. Vous avez été plusieurs à me signaler ce billet. Je me suis adressé à son auteur, Onubre Einz, lui demandant le droit de le reproduire ici, ce qu’il m’a très aimablement autorisé de faire. Comme il le dit sans ambiguïté : il ne s’agit que d’une hypothèse.

Dans un post récent, nous émettions des doutes sur la politique financière des USA ; les achats de bon du Trésor des USA nous servaient à exprimer de lourdes interrogations sur les acheteurs des bons émis, la thèse de l’achat en sous-main des titres nous paraissait plausible. La démarche que nous avons initiée est poursuivie ici en prenant pour base un examen serré des comptes de la Réserve fédérale (Fed).

Ces comptes donnent lieu à de sérieuses interrogations sur la politique menée par la Fed. Ces doutes concernent deux éléments : d’une part la sincérité des émissions de titres de dette par le gouvernement américain – qui est sujette à caution -, d’autre part un possible soutien au secteur immobilier via les opérations de rachat de créances titrisées des GSE Fannie Mae et Freddie Mac. Si notre lecture est vraie, la Fed sortirait de ses domaines d’attribution depuis l’arrivée de l’administration Obama avec des risques colossaux pour l’économie mondiale.

L’examen qui suit ne doit surtout pas être pris pour « argent comptant ». Nous formulons des hypothèses de lecture en les étayant pas un examen précis des comptes de la Fed. Nous ne prétendons en aucune manière dire le fin du fin de la politique financière des USA. Il ne faut pas plus voir dans les suppositions que nous formulons une énième expression de la théorie du complot ; les USA sont au cœur d’une tourmente pouvant laisser libre cours à des collusions entre acteurs financiers – privés et publics – afin de mettre en place des opérations douteuses de sauvegarde de l’économie américaine. On formulera simplement les raisons pour lesquelles la politique de la Fed pourrait avoir pris une direction inusitée dans un contexte historique exceptionnel.

Pour construire notre argumentation, nous avons utilisé deux documents : Les “Flow of Funds account Z.1” de la Fed, tableau F. 108 et L. 108, Monetary Authority et les “Factors Affecting Reserve Balances H 4.1” de la Fed, December 17 2009. Les données du quatrième trimestre qui figurent plus haut dans les graphiques sont extraites et compilées à partir du document H 41 de la Fed. Tous les chiffres des tableaux sont en Md de $.

L’examen des comptes de la Fed peut se diviser en deux : le passif de la Fed correspondant à la couverture financière de ses opérations, ces opérations elles-mêmes qui constituent ses actifs. Le plan que nous suivrons est donc simple, l’examen des couvertures sera suivi de celui des actifs de la F.E.D. Ce sont les actifs qui constitueront la matière de nos investigations. Au final, nous replacerons notre lecture des comptes de la Fed dans le cadre de la politique générale de l’administration Obama.

A – La couverture financière de la Reserve fédérale ou le passif de la Fed

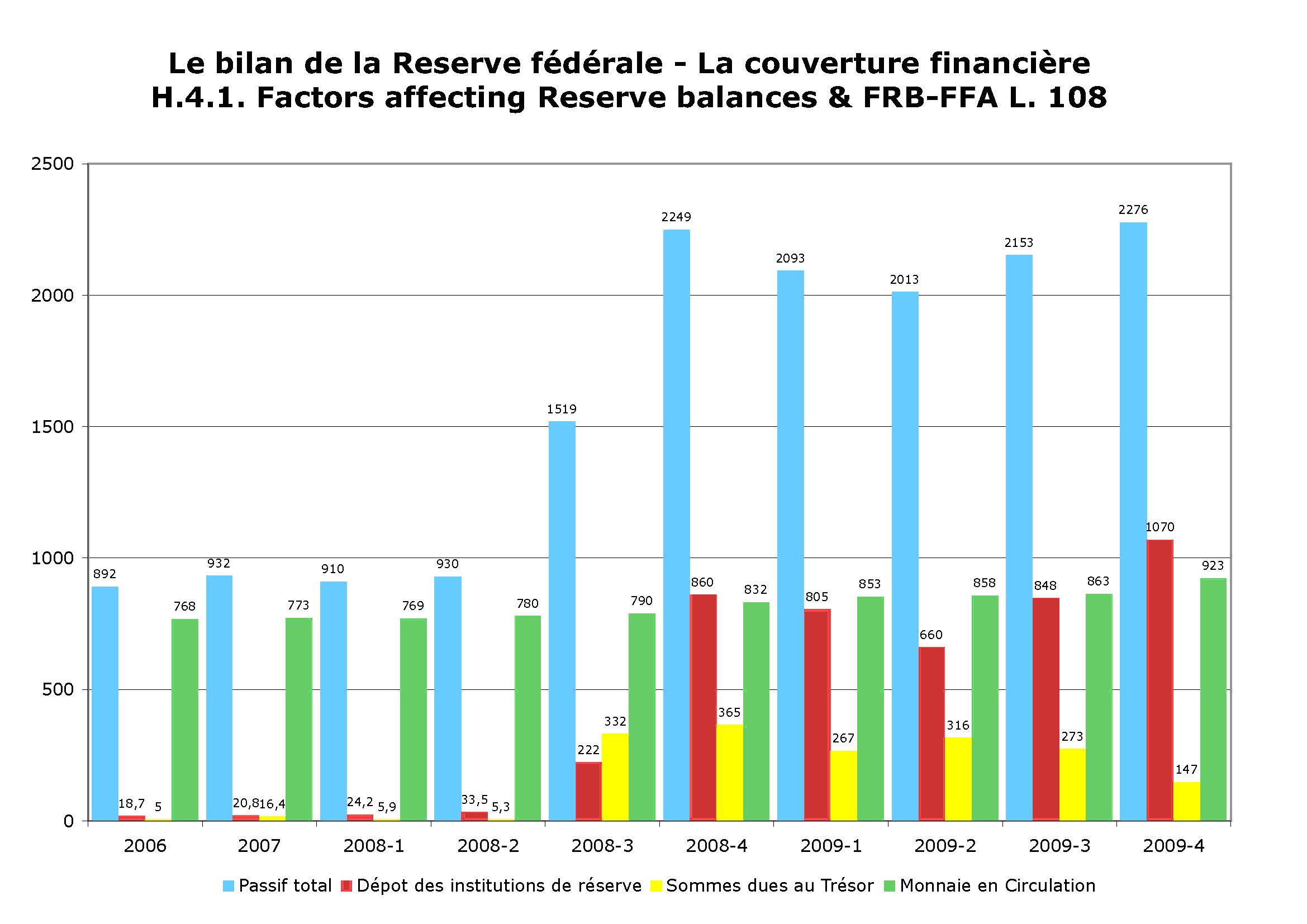

Confrontée à la plus grave crise financière depuis la grande dépression, la Fed a du au troisième trimestre 2008 accroître brutalement ses capacités de financements pour faire face à un assèchement du crédit et à une crise de liquidité de nombreux établissements financiers insolvables. L’ouverture des vannes de la Fed a donc nécessité des moyens de financement extraordinaire qui lui ont été fournis par trois grandes sources. Nous les classons par ordre d’importance croissant.

1° La création de monnaie (Currency) par le Trésor et sa diffusion par la Fed a été une première source de financement. C’est à dater de T-3 2008 que cette expansion s’est produite, elle s’est poursuivie jusqu’à ce jour. Deux remarques techniques s’imposent : a) l’expansion de la masse de monnaie fiduciaire n’implique pas d’effets inflationnistes, une large partie de la monnaie émise est exportée ; b) la création monétaire a joué un rôle modeste dans la couverture financière des opérations de la Fed.

2° Le deuxième moyen de financement a été le Trésor qui a apporté une contribution très sensible à dater de T-3 2008. De nombreuses opérations du Trésor étant gérées par la Fed, ce sont les dépôts du Trésor à la Fed (Treasury General Deposit Account) qui ont fourni une centaine de milliards de $ de fonds supplémentaires. Mais c’est essentiellement un transfert exceptionnel du Trésor qui a fortement contribué à donner à la Fed les moyens financiers dont elle avait un besoin urgent. Un compte temporaire et supplémentaire de financement du Trésor (Treasury temporary supplementary financing account) a été utilisé, ce compte a été abondé par le Trésor à hauteur de 299 Md de $ au T-3 2008 ; il est retombé à 164 Md de $ au T-3 2009. D’où sur notre graphique une baisse régulière de la contribution du Trésor à dater de T-2 2009.

3° La dernière contribution est celle des fonds des institutions financières de Réserve, ces fonds sont constitués par les entreprises financières qui sont tenues de déposer des fonds à la Fed. La contribution des institutions de Réserve a été la source essentielle du financement des opérations de soutien au secteur financier. Les institutions financières ont ainsi apporté des fonds considérables pour permettre à la Fed de prêter aux entreprises du secteur financier en difficulté. Ces fonds n’ont cessé d’augmenter en volume : ils sont passés de 33,5 Md de $ au T-2 2008 à 1070 Md de $ au T-4 2009. Leur croissance est continue jusqu’à aujourd’hui à l’exception d’une brève période de baisse au T-2 2009. Là encore, cette croissance rend peu crédible la menace inflationniste résultant du remboursement des prêts des banques à la Fed, la diminution des capitaux – mis en réserve à la Fed – exerçant un effet inflationniste par leur retour massif dans la sphère du crédit. Les remboursements qui se sont produits n’ont pas empêché la Fed de continuer à emprunter, ce qui diminue fortement le risque inflationniste.

C’est ainsi que la majeure partie de la croissance des financements de la Fed a été assurée depuis le début de la crise. La couverture financière de la Fed a augmenté de 1346 Md de $ de 2008-T2 à aujourd’hui. Une somme qu’il faut rapprocher de la croissance de la dette financière des USA de plus de 2700 Md de $ durant la même période pour mesurer l’accroissement vertigineux des dettes publiques des USA.

B – Les actifs de la Réserve fédérale.

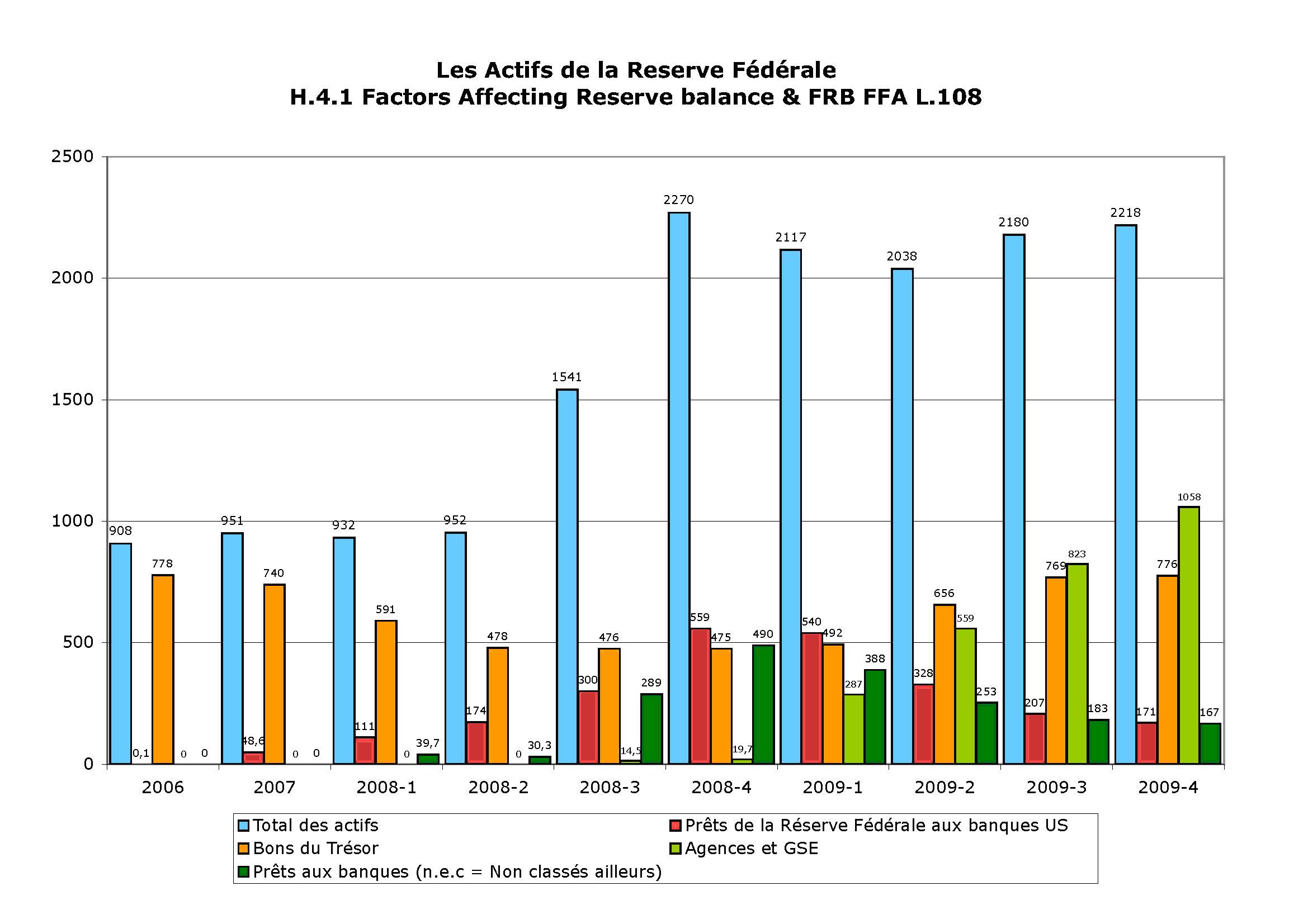

Examiner les actifs de la Fed, c’est de poser une question élémentaire : qu’est-ce que la Fed a fait avec tout l’argent qu’elle a reçu du Trésor et des entreprises financières.

1° Les prêts aux banques – les actifs simples

Les prêts aux banques peuvent se diviser en deux grands groupes.

a) Les prêts consentis aux banques au travers du mécanisme de la discount window sont des prêts accordés directement par la Fed aux banques qui en font la demande. Ces prêts ont été fournis au travers de diverses procédures : le Term Auction facility et les primary, secondary et seasonal credit.

b) D’autres prêts ont été accordés au travers de toute une série de dispositifs ad hoc regroupés sous le vocable de Prêts aux banques n.e.c. Ce sont les prêts accordés au travers du programme TALF (Term Asset-backed Loan Facility) dont les contreparties ont été des produits financiers gagés, les hedge funds en difficulté ont aussi pu en profiter. On y trouve encore les programmes destinés à des prêts aux primary dealers (grande banques US et étrangères) plaçant les bons du Trésor (Primary Dealers Credit facility = PDCF) auxquels ont eu accès les dealers and brokers jouant le même rôle. Les prêts spécifiques destinés au sauvetage de Bear Sterns (Maiden Lane LLC) ou d’A.I.G (Maiden Lane I, II III) forment une autre partie des prêts de la Fed. Il reste à y ajouter le programme de prêts mis en place par le mécanisme des commercial Paper Fund facility LLC.

Notons que les prêts aux banques ont commencé à se développer fortement dès 2007, ils ont atteint leur point d’orgue de T-3 2008 à T-1 2009, ils ont entamé une décrue régulière depuis. Le montant des actifs de la réserve fédérale en T-4 2009 montre que le secteur financier a passé la crise. En restreignant le crédit et en capitalisant les amortissements de ses encours de crédit, il a pu rembourser à une vitesse stupéfiante les prêts massifs qu’il a reçus durant la phase aigue de la crise.

L’interprétation des prêts au secteur financier nous permet de parler d’actifs simples.

2° Les prêts aux GSE et agences américaines.

Les actifs des agences et des GSE détenus par la Fed constituent un problème autrement plus compliqué. Remarquons tout d’abord qu’au plus fort de la crise, à l’automne 2008, la Fed ne se porte pas au secours de Fannie Mae et de Freddie Mac. C’est le Trésor des USA qui s’en charge. En revanche, dès l’arrivée au pouvoir de l’administration Obama tout change. La Fed achète des actifs des agences et des GSE en volumes de plus en plus importants. Ces actifs passent de 19,7 Md de $ au T-4 2008 à 1058 Md de $ au T-4 2009, soit une progression de plus de 1000 Md de $ en l’espace d’une année. C’est tout simplement énorme.

La question qui se pose naturellement est de déterminer quelle est la politique de la Fed en la matière. Un chiffre permettra de débroussailler la question : sur les 1058 Md de $ d’actifs des agences et des GSE détenus par la Fed au 17-12-2009, 157 Md sont des actifs des agences américaines et 901 milliards de $ sont constitués par les actifs titrisés (Mortgage Backed Securities ou MBS) des GSE Ginnie Mae, Freddie mac et Fannie Mae spécialisé dans les crédits immobiliers hypothécaires. Le doc H 41 de la Fed précise qu’il s’agit d’actifs garantis par Fannie Mae, Freddie Mac et Ginnie Mae, leur prix est égal la valeur courante du principal des crédits hypothécaires titrisés.

Nous devons manifester une certaine perplexité devant de tels chiffres. Le total des crédits titrisés des GSE américaines Fannie Mae et Freddie mac était de 4000 Md de $ en 2008 – Ginnie Mae en comparaison est un nain. La Réserve fédérale aurait donc acheté près du quart du portefeuille de créances anciennes titrisées de ces deux GSE en 2009. Cela ne fait pas sens !!! La crise immobilière n’a jamais atteint un tel degré de virulence.

Nous avançons pour notre part une réponse beaucoup plus simple : la Fed ne dit pas si les créances MBS, garanties par les GSE et achetées par ses soins, sont des créances titrisées anciennes ou des créances titrisées nouvelles. Au niveau où se situent ses engagement, nous faisons l’hypothèse, ô combien plausible, que la Fed acquiert pour partie des créances titriséés nouvelles des GSE pour arrêter la dégradation du prix des logements et du marché immobilier aux USA. Il s’agit au travers de cette politique d’achat massif de garantir la fluidité du circuit parapublic de vente des biens immobiliers connaissant les étapes suivantes : placement de crédit hypothécaire par les Brokers and dealers (soutenus par la Fed) ou les banques auprès des particuliers, (r)achat par les GSE des créances, titrisation sous forme de Backed-Mortgage-Pools des créances hypothécaires. Quant aux créances anciennes titrisées par les GSE, la Fed pourrait racheter les créances revendues en gros volume par leurs détenteurs étrangers pour éviter l’effondrement de leur prix. L’estimation des créances présentes dans les actifs de la Fed à la valeur faciale de leur principal paraît confirmer cette approche.

Les données récentes des évolutions de l’immobilier américain recoupent cette hypothèse : le marché immobilier américain n’a repris de couleur en 2009 qu’en raison de la titrisation des créances par les GSE, le crédit bancaire restant hors-jeu.

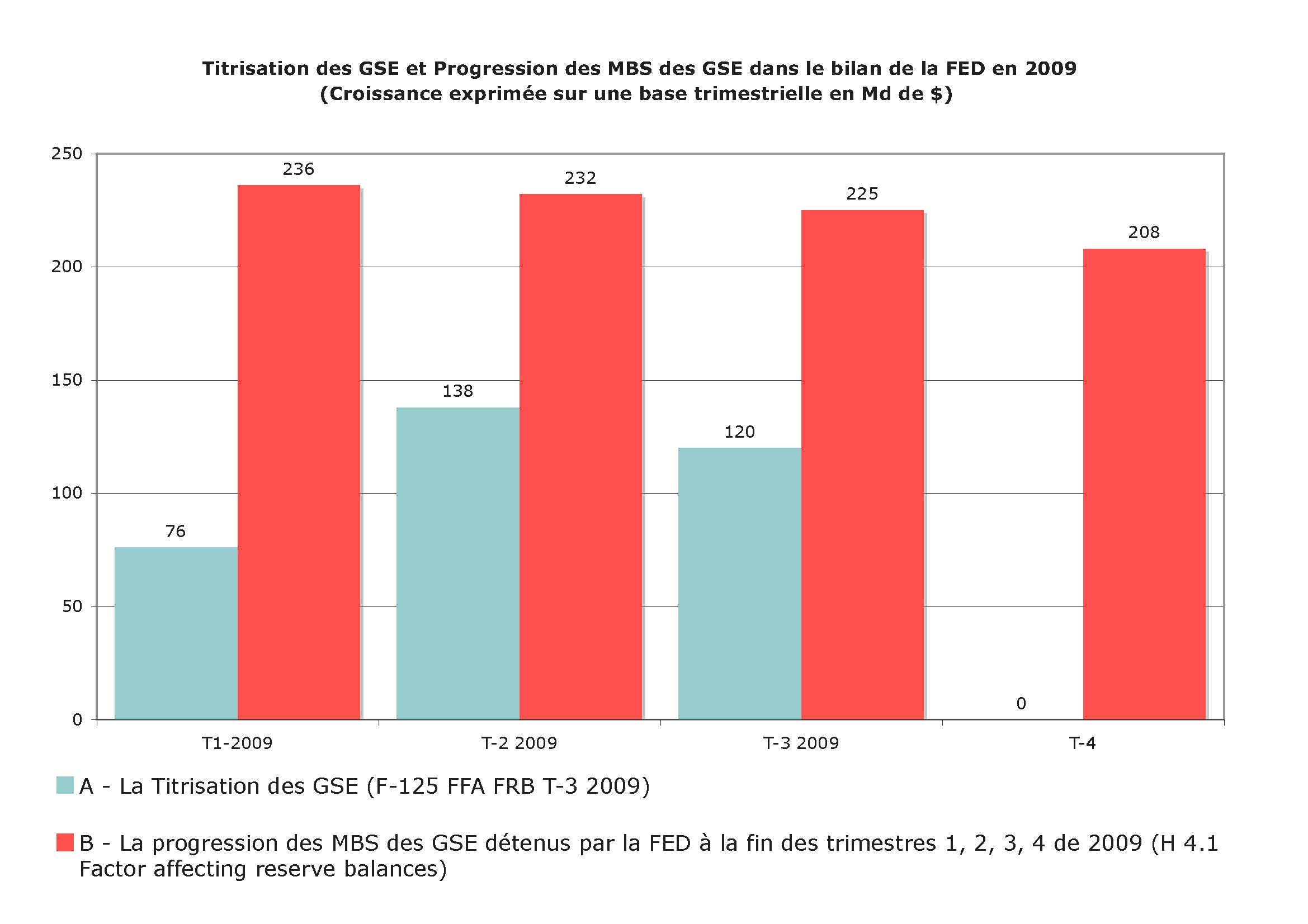

On peut montrer grossièrement la part des achats de créances nouvelles en comparant la titrisation des GSE avec la progression des MBS détenus par la Fed. Cette comparaison permet de montrer que la titrisation des GSE (dominée à près de 100 % par l’immobilier résidentiel) est toujours inférieure aux achats des MBS des GSE par la Fed. Cette comparaison illustre la thèse que nous défendons : la Fed a acheté un mixte de MBS anciens et de MBS nouveaux pour soutenir le secteur de l’immobilier et la valeur des MBS des GSE dont un grand nombre d’investisseurs américaines et étrangers étaient en train de se défaire. Il suffit pour s’en convaincre de faire une lecture assidue du Tableau F. 210 du FRB FFA que peut préciser le FRB FFA F. 124 du T-3 2009.

Si cette lecture est vraie (et je n’en vois guère d’autre) alors la F.E.D rachète des actifs à « l’économie réelle » pour soutenir un secteur dont l’importance pour la croissance américaine est fondamentale. Ce faisant, la F.E.D sort très largement de son rôle : elle devient en dernière analyse une « banque immobilière» par ailleurs protectrice du circuit parapublic de la titrisation des crédits immobiliers hypothécaires. Et, il ne faut surtout pas soutenir que la Fed garantit les pertes des GSE en rachetant leur MBS. C’est le Trésor qui couvre les pertes avec une ligne de crédit de 200 Md de $, passée à 400 Md de $ sous l’administration Obama.

Ce qui est essentiel dans les achats de la Fed, c’est que les achats portent sur des MBS anciens et nouveaux. La Fed apporte donc un soutien aux émissions anciennes et présentes des GSE, soutien qui parait se retrouver dans ses achats de bons du Trésor.

3° Les achats de bons du Trésor.

a) Premier constat : des émissions troubles.

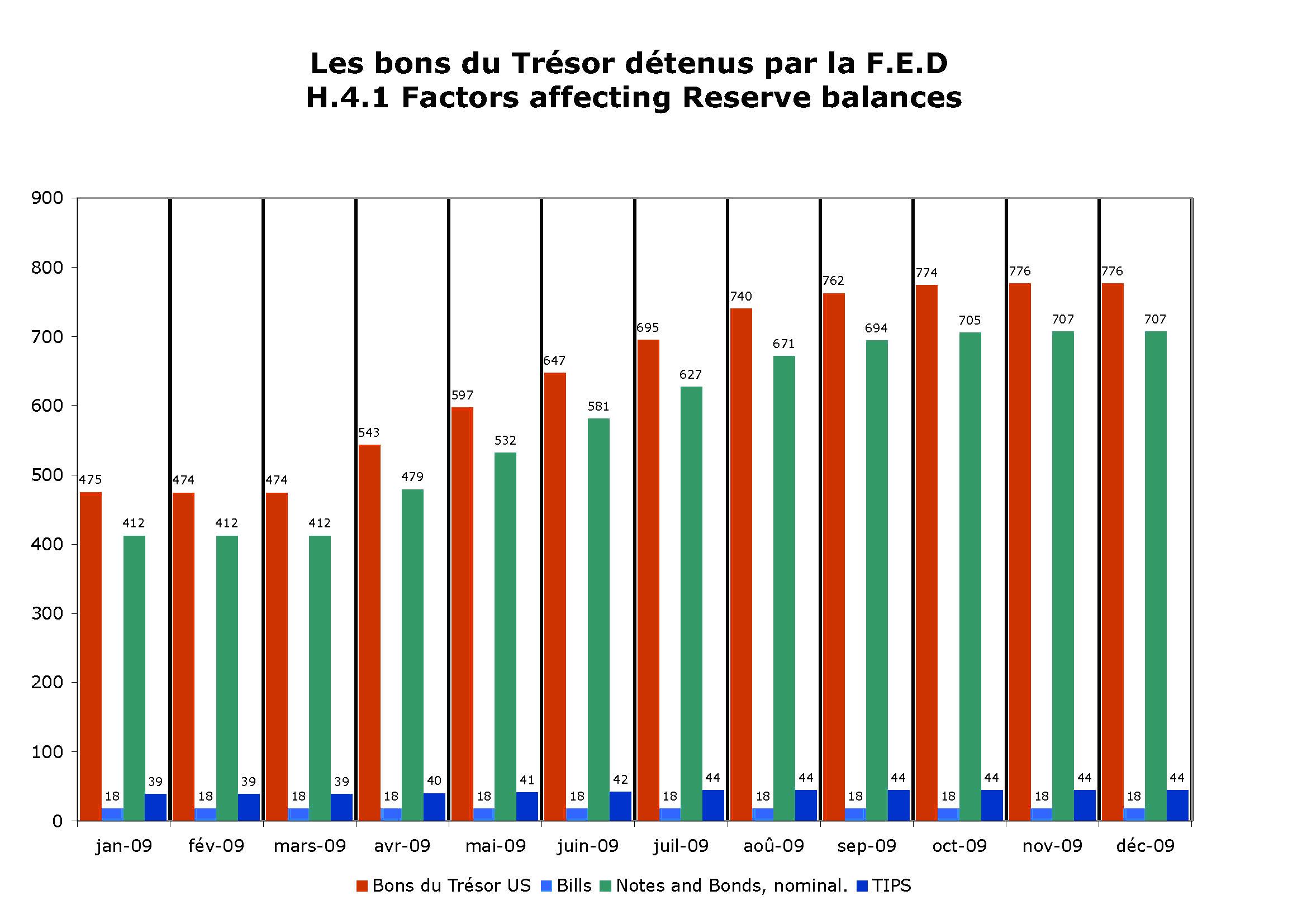

Nous pouvons dorénavant aborder la question de l’achat des bons du trésor par la Fed. De prime abord cette politique d’achat peut se justifier par un argument simple : la Fed reconstitue un portefeuille de bons du Trésor à la hauteur des volumes de titre détenus en 2006-2007. Pour disposer de liquidité, la Fed a en effet vendu des bons en 2008, les bons détenus sont passés de 740 Md de $ au T-4 2007 à 475 Md de $ au T-4 2008, soit une baisse de 265 Md de $. Ils sont depuis lors remontés à 776 Md de $, soit une hausse de 301 Md de $.

La question qui se pose est de déterminer si la reconstitution de ce portefeuille de bons du Trésor est urgente et indispensable ? C’est plus que douteux. En période de crise, les opérations d’Open Market n’ont pas besoin de bons du Trésor en très gros volume : 475 md de $ sont suffisants. D’autre part, ponctionner des liquidités sur le système financier pour acheter des bons du Trésor n’est en rien une manière de soutenir l’activité.

L’exemple des GSE nous conduit à faire une hypothèse plus sombre : la reconstitution des bons du Trésor n’obéit pas à une logique financière, il répond à une volonté d’agir sur les conditions d’émissions des bonds du Trésor pour fausser le jeu de l’offre et de la demande sensé les régir.

L’examen des volumes d’achat des bons du Trésor et des volumes de crédit extraordinaire (Treasury temporary supplementary account) transférés à la banque centrale par le Trésor est tout à fait remarquable. De T1 2009 à T-2 2009, les bons du Trésor augmentent de 164 Md de $, l’aide extraordinaire du Trésor est de 199 Md de $. De T-2 2009 à T-3 2009, les bons du Trésor augmentent de 113 Md de $ et les aides extraordinaires du Trésor à la Fed ne sont plus que de 164 Md de $. Le trésor paraît avoir accompagné la politique de croissance des bons détenus par la Fed en lui fournissant les liquidités nécessaires.

L’analyse de la nature des bons acquis permet d’apporter un deuxième élément troublant à notre démonstration. Dès 2009, l’administration Obama a entrepris une politique de consolidation de la dette passant par la baisse de la part des Bills (bons à maturité de moins de 1 an) et par l’augmentation des notes (bons à maturité de 1 à 10 ans) et des bonds (bons à maturité de 10 ans à 30 ans) dans la structure du financement de la dette. Les acquisitions des bons du Trésor par la Fed sont parfaitement conformes à cette politique : Les notes et les bonds dominent les achats de la réserve fédérale.

Un examen plus précis des émissions de notes et de bonds trahit encore un fait troublant. Les achats de bonds et de notes décollent à dater d’avril 2009 et ils restent à des niveaux très élevés jusqu’en septembre 2009. Or la période durant laquelle sont survenus de rares incidents sur les émissions de bons du Trésor est encadrée par cette politique d’achat. Nous en avons dit assez pour formuler une hypothèse assez forte : la Fed est intervenue ponctuellement pour acheter des bons du Trésor comme elle a acheté des créances MBS des GSE. Comment est-ce possible ? Et dans quel but ? L’hypothèse est grave : c’est en effet le Trésor qui aurait en dernière analyse financé les achats de ses propres bons en fournissant des liquidités à la Fed.

b) Les émissions de bons du Trésor et de leur trucage éventuel.

Il est frappant de noter que depuis près d’un an, plusieurs phénomènes restent inexpliqués.

Premier phénomène ; les taux d’intérêt sur les bons du Trésor restent bas ; deuxième phénomène, l’écart entre les taux offerts sur les offres non-compétitives des adjudications et les offres compétitives reste très serré. Certes, on pouvait encore jusqu’au printemps évoquer la situation très difficile de l’économie américaine pour expliquer cela : les investisseurs fuyaient vers la qualité. Mais il est paradoxal que le tintamarre fait autour de l’amélioration de la situation économique américaine depuis le mois de juillet 2009 n’ait pas entraîné une remontée des taux d’intérêt et un différentiel plus marqué entre les taux d’intérêts des offres compétitives et non-compétitives des adjudications. Pour prendre un simple exemple, la nouvelle d’une simple amélioration de la situation financière internationale au printemps 2008 a entraîné une remontée très sensible des taux des bons du Trésor dans son sillage. Or rien de tel aujourd’hui. Nous formulons l’hypothèse que la Fed n’est pas pour rien dans ce phénomène et que ses achats de titres ont joué un rôle fondamental dans le maintien des taux d’intérêt à un niveau raisonnable.

Comment est-ce possible ? Pour répondre, il faut simplement examiner les conditions d’une adjudication.

Une adjudication du Trésor comporte plusieurs éléments pertinents pour tenter de répondre à notre question. Le trésor annonce une adjudication pour X milliards de $ et offre un taux de rémunération : c’est la partie non-compétitive de l’adjudication. Les investisseurs sont libres de souscrire aux émissions du Trésor au taux fixe ou de faire une offre à un taux supérieur ou inférieur au taux de rémunération du Trésor. C’est la partie compétitive de l’adjudication. A la clôture de l’adjudication, le Trésor se trouve face à une offre en général supérieure à ses besoins, il réalise un arbitrage entre offre compétitive et offre non-compétitive et emprunte un montant (total tendered) le plus souvent supérieur au volume de l’émission offerte (offering amt). Les investisseurs de l’offre non-compétitive du Trésor sont payés au taux les plus élevés (Yield) que le trésor accepte pour ses besoins. Les investisseurs qui ont demandé des intérêts trop élevés sont exclus de facto de la souscription par la fixation du yield par le Trésor en fonction de ses besoins de financement ponctuel et de son arbitrage entre partie compétitive et non-compétitive de la souscription. Ces mécanismes concernent les notes et les bonds.

La question qui se pose est comment peut intervenir la Réserve Fédérale pour fausser le jeu des adjudications ? Il nous paraît difficilement envisageable que la Fed intervienne sur le volume d’offre des souscripteurs potentiels ; ce volume est trop important pour que l’opération soit possible avec une augmentation de fond investis en bons du Trésor de 300 Md de $. En revanche, la Fed peut fausser le jeu de l’adjudication de deux manières : en proposant d’acquérir une partie de l’offre non-compétitive ou en intervenant sur les taux d’intérêt de l’offre non-compétitive. La première intervention ne nous paraît pas intéressante, les arbitrages entre offre compétitive et non-compétitive du Trésor restent suffisamment obscurs pour qu’une intervention ne soit pas publiquement significative et utile. En revanche, l’intervention sur le niveau de l’intérêt est plus pertinente. Les offres du Trésor ne dépassent que très rarement les 30 Md de $, elles se situent en général depuis le début de la crise aux alentours des 20 Md de $. Il suffit donc de quelques milliards de dollars pour agir sur le niveau de l’intérêt, le Trésor et la Fed doivent être « de mèche ».

Notre conviction est que l’intervention de la Fed a surtout visé à éviter la montée des yields et que la Fed est intervenue ponctuellement pour acheter des titres à des niveaux d’intérêt compatibles avec la politique de l’administration Obama visant à maintenir les taux d’intérêt de la dette à des niveaux très modérés. L’opération n’est pas très complexe : l’achat des bons par la Fed intervient pour fixer le yields de l’offre compétitive à un niveau proche du taux d’intérêt de l’offre non-compétitive quand le niveau du Yield menace de s’écarter trop fortement du taux d’intérêt de l’offre non-compétitive offerte initialement par le Trésor. L’opération réclame à chaque fois un capital de quelques milliards de $, et ce capital investi peut ensuite être récupéré par la vente sur le marché secondaire de la dette publique des bons acquis. L’opération peut donc être renouvelée plusieurs fois et enveloppée dans des achats de bons du Trésor anciens en gros volume qui en assurent la couverture : la réserve fédérale n’a-t-elle pas annoncé en mars 2009 vouloir acheter pour 300 Milliards de $ de bons du Trésor anciens ?

Un maquillage comptable suffit pour masquer la fraude. Du côté du Trésor, ce maquillage est inutile, il est par contre indispensable du coté de la Fed. L’opération peut aussi être faite conjointement avec des investisseurs privés dépendant des aides de la Fed. Nous avons déjà formulé des hypothèses à ce sujet dans un post précédant. Une communication régulière entre le Trésor et la Fed suffit pour organiser l’intervention ciblée et ponctuelle sur les bons du Trésor problématique pour la politique financière des USA. L’administration Obama a pu ainsi poser la question de la confiance des investisseurs en consolidant la dette financière du pays, mais la réponse offerte a probablement été faussée par la Fed et le Trésor.

Si l’on considère que les taux d’intérêt sur les bills sont très largement déterminés par le niveau auquel la Fed rémunère les Réserves qui la financent avec des prêts à court terme, alors le Fed a le pouvoir d’administrer les taux de rémunération de l’ensemble des titres du Trésor, une fois ouvertement, une autre fois secrètement.

C – La politique générale des USA et les opérations de la Fed.

Nous soupçonnons donc la Fed d’avoir soutenu le marché immobilier en rachetant des produits de titrisation des GSE – nouveaux et anciens – et d’avoir simultanément faussé les souscriptions du Trésor pour maintenir le taux d’intérêt des notes et bonds à des niveaux relativement bas.

Pour justifier notre soupçon, il est nécessaire de replacer les opérations de la Fed dans le cadre des réalités économiques américaines du temps de crise et des réponses apportées par l’administration Obama.

1° Les enjeux monétaires : commerce extérieur, déficit commercial et flux financier.

Le premier intérêt de l’intervention des USA sur les MBS des GSE et sur les bons du trésor est de maintenir en activité d’une part la titrisation des GSE et d’autre part de fixer les taux d’intérêt de l’ensemble des titres du trésor. Cette double action possède un enjeu majeur : permettre un refinancement du déficit extérieur des USA. A ce jour, ce sont surtout les bons du Trésor et les IDE qui jouent ce jeu, mais des achats de produits de titrisation des GSE permettraient d’élargir la base du financement de la balance commerciale et de rétablir un des piliers de la couverture du déficit de la balance des paiements des USA. De ce rétablissement dépendent à terme le taux de change et le rôle de monnaie internationale du dollar. Est-il besoin de l’ajouter, l’administration des taux d’intérêt des bons du Trésor (Bills, Notes et Bonds) est l’une des conditions de leur achat par les investisseurs publics et privés, américains et étrangers. La fixation hors marché de ces taux est donc fondamentale pour les USA.

2° Les enjeux fiscaux : Taux d’intérêt des bons, dette financière, fiscalité, déficit budgétaire

La compatibilité des rémunérations des bons du Trésor avec la politique fiscale des USA est le second enjeu de la politique d’administration des taux.

Les ponctions réalisées sur le marché financier américain et mondial par la croissance vertigineuse de la dette financière des USA supposent une modération des taux d’intérêt. Dans le cas contraire, le poids excessif du service de la dette pourrait décourager les investisseurs tablant sur le dynamisme d’une économie américaine menacée à terme d’étouffement par son endettement public si la croissance ne repart pas rapidement.

Et le découragement pourrait s’accompagner d’effets plus négatifs encore : une reprise rapide de l’économie américaine, entretenue par les déficits budgétaires, deviendrait impossible en cas d’augmentation des impôts consécutive à un coût trop élevé de la dette financière.

L’administration des taux d’intérêt des bons du Trésor par la Fed a donc l’insigne avantage de rendre possible le financement du déficit budgétaire (qui est jusqu’à aujourd’hui l’unique moteur de l’économie américaine) et financier des USA sans toucher à la fiscalité directe et indirecte américaine. Elle laisse ouverte la voie de la reprise soutenue par l’endettement public. La consolidation artificielle de la dette par l’administration des taux rend ainsi possible le financement interne et externe de l’endettement public de l’Etat fédéral.

3° Les enjeux patrimoniaux : valeur des patrimoines, consommation des ménages, chômage

Stopper l’effritement accéléré des prix immobiliers est le moyen d’éviter que le chômage et la perte de valeur des patrimoines immobiliers – détenus par des américains à plus des deux tiers propriétaires – n’entraînent une dépression de la demande sur fond de stagnation des salaires.

La relation entre la reprise et la valeur des patrimoines n’a pas à être démontrée longuement. Avec la reprise des bourses – sensible depuis le printemps 2009 – une stabilisation, des prix de l’immobilier (voire leur remontée) aurait l’immense avantage de consolider la confiance des ménages et de stimuler leur envie de consommer. Aux USA, le patrimoine immobilier est autant source d’enrichissement virtuel par l’augmentation des prix des logements que de la demande effective par sa gestion spéculative (achat et vente pour réaliser des plus-values) ou par son rôle de contrepartie dans l’obtention de crédits. Des prix immobiliers stabilisés ou à la hausse détermineront donc une reprise durable en soutenant la demande des ménages américains.

La politique de fluidification des achats et des ventes de biens immobiliers, soutenue par le réamorçage du circuit parapublic de financement des GSE, présente donc un intérêt extrêmement important pour la demande des ménages américains. Elle peut atténuer l’effet du chômage et paver la voie de la reprise – si une telle reprise est concevable.

4° La hiérarchie des taux du crédit et l’architecture du Crédit

L’administration des taux d’intérêt permet enfin de fixer d’une double matière le niveau du crédit aux USA : d’une part, par les mécanismes ordinaires à la disposition de la Réserve fédérale ; d’autre part en pesant sur la gamme des rémunérations des taux d’intérêt des bons du Trésor. En effet, créances sans risque, les bons du Trésor permettent d’influencer l’ensemble de la gamme des rémunérations des crédits, les crédits – sous leurs formes les plus diverses – augmentant leur niveau de rémunération en fonction des périls courus par les fonds prêtés.

Le Fed dispose donc en temps de crise de l’ensemble des instruments lui permettant de déterminer la hiérarchie des taux, et partant l’architecture du crédit. En influençant les niveaux de rémunération, l’achat de bons du Trésor par la Fed complète idéalement les outils ordinaires de la Fed en période de crise aigue.

Et ce complément n’est pas sans avantage : le crédit bancaire aux particuliers et aux entreprises est en panne, en revanche, le marché obligataire a repris des couleurs ; le maintien de taux d’intérêt modéré prédispose le système bancaire à accorder à moyen terme à nouveau des crédits.

La limite de cette politique du crédit est évidemment les défections de paiement affectant les particuliers et entreprises du Non-corporate Business (nos PME-PMI), elles n’encouragent guère les activités bancaires. Et à cela la Fed ne peut pas faire grand chose.

D – Conclusion : Politique générale des USA et artifices de croissance

L’analyse que nous avons faite est dans le droit fil de la politique de l’administration Obama.

Le marché immobilier et le système de crédit sont purgés par des mécanismes de marché : expulsions ou reventes contraintes des biens immobiliers, incapacité à faire face au crédit à la consommation, faillite d’entreprise. Le marché de l’emploi est logé à la même enseigne ; les salariés sont une variable d’adaptation.

En revanche, la Fed conduit une politique de préservation du système financier et de soutien ciblé visant à assurer une sortie de crise soutenue par des mécanismes de déficit budgétaire et financier massif stimulant artificiellement l’activité économique.

Cet artifice se mesure au degré d’exogênéité de la croissance des USA au T-3 2009 : les secteurs de soutien de l’activité économique sont très directement corrélés à la dépense publique. Si nos analyses ne sont pas des romans – ce que nous ne pouvons écarter – l’artificialité de la politique budgétaire des USA se redouble dans les astuces du couple Fed-Trésor.

Cependant le risque n’est pas le même. La politique budgétaire et financière des USA ne peut écarter une rechute lourde de l’économie : chômage, blocage du crédit, montée irrésistible des taux d’intérêt sur les bons du Trésor, nécessité d’augmenter les impôts, obligation de rehausser les taux d’intérêt pour assurer la couverture des déficits extérieurs par le retour des capitaux étrangers sont les grands ingrédients de cette rechute. Mais rechute ne veut pas dire catastrophe.

Par contre, l’hypothèse d’une manipulation des taux d’intérêt des bons du Trésor aurait des conséquences catastrophiques si elle s’avérait réelle. La confiance dans les émissions des bons du Trésor serait ébranlée ; les USA devraient donc arrêter de financer leur sortie de crise à crédit car la consolidation de leur dette se transformerait en supercherie.

La valeur des bons du Trésor sortirait considérablement ébranlée d’une telle révélation. En effet que valent réellement le principal de bons du Trésor dont la rémunération a été faussée ? Cette question ne va pas sans exercer des effets virtuellement cataclysmiques sur un système financier américain et mondial où les bons du Trésor des USA jouent le rôle de placement-refuge et de quasi-monnaie.

Les métastases des bons du Trésor à la valeur problématique dans le système financier du monde entier (finance publique incluse) auraient pour effet d’entraîner l’effondrement total du système financier et économique mondial. Rien qu’aux USA ; banques, grandes firmes, fortunes privées, hedge funds, société d’assurance, fonds de retraite disparaîtraient en grand nombre dans la tourmente. Il n’est pas utile de faire la liste des maux qui accableraient la planète : fonds souverains, détention de bons du Trésor par les Etats, investisseurs privés se trouveraient avec des actifs publics américains d’une valeur incertaine, l’incertitude affectant les bons du Trésor autant que les obligations des GSE.

On est donc en droit de se demander si la Fed – suivant en cela le Trésor – ou le Trésor accompagnant la Fed – n’ont pas utilisé des remèdes désespérés pour faire face à la crise. D’où le titre de notre post : les USA sont ils passés de la Bernanke à Bernankoff ou si l’on préfère, Bernanke n’est-il pas l’acteur décisif d’un super-Madoff ? Un lecteur de ce post aurait raison de souligner que Geithner apparaît peut-être plus encore plus coupable. N’est-ce pas lui qui finance par le truchement d’une ligne de crédit extraordinaire le dévoiement des émissions de bons du Trésor des Etats-Unis. Que le Trésor ait pu financer l’achat de ses propres titres par la Fed ferait de Geithner un alter-ego du Saccard du roman de Zola, « L’argent ».

Il suffirait pour que Bernankoff existe que la Fed ait été financée par le Trésor pour influencer par des mécanismes frauduleux le niveau de rémunération des bons du Trésor, et accessoirement soutenir le marché immobilier. Il faudrait encore que le Trésor et la Fed se soient entendus pour organiser cette – hypothétique – escroquerie. Et la dette financière des USA relèverait par certains côtés d’une escroquerie pyramidale assez classique. Beaucoup d’hypothèses dira-t-on.

Mais alors comment expliquer que l’audit des comptes de la Fed soit si difficile à faire passer devant la House Financial Committee de la chambre des représentants par le député Alan Grayson et que son vote ait été renvoyée du 19 novembre 2009 à l’après Thanksgiving Day. Les demandes de ce représentant sont simples : « Removes the blanket restrictions on GAO audits of the Fed, Allows audit of every item on the Fed’s balance sheet, all credit facilities, all securities purchase programs, etc. Retains limited audit exemption on unreleased transcripts and minutes ».

N’y aurait-il pas réellement un ver dans le fruit pour qu’un représentant américain formule une telle demande ?

65 responses to “Escroquerie à la Réserve fédérale : de Bernanke à Bernankoff ?, par Onubre Einz”

Bonsoir,

J’avais lu ce billet et j’en suis resté sans voix. Cela me semble bien compliqué à comprendre et je m’y suis repris à plusieurs fois pour essayer d’y voir un peu plus clair. Bref, si c’est vrai, cela ressemble à une grosse magouille, les US ayant enfumé le monde entier. J’espère simplement que cette hypothèse s’avérera erronée car dans le cas contraire nous allons droit à la guerre civile.

La dette est elle soluble dans le sang ?

Très bon article et analyse !!

Je ne crois pas que c’est seulement aux USA que le ver est dans le fruit…

Tant que ça tient…

Le 18 mars 2009 a été remarqué par Paul comme étant la fin du capitalisme (http://www.pauljorion.com/blog/?p=2354).

La fraude aura raison de la crédulité qu’accordait jusqu’à présent le reste du monde à l’empire américain en finançant consciencieusement sa dette.

La chute de l’empire américain s’accompagnera de celles de sa monnaie comme de ses valeurs.

Je n’ai strictement rien compris sinon que la Fed ne devrait pas acheter de bons du Trésor. Un article du GEAB en a parlé voilà longtemps mais pas comme d’une magouille.

Extrait GEAB N°31 (15 janvier 2009) :

« D’ailleurs, la nouvelle étape que franchit la Fed montre bien que, sans le reconnaître, elle commence à se rendre compte qu’elle fait face à un problème d’insolvabilité généralisée aux Etats-Unis (et dans les pays connexes comme le Royaume-Uni (1)), affectant l’état fédéral, les états fédérés, les entreprises, les banques et les ménages. Ainsi a-t-elle commencé (2) à racheter les Bons du Trésor émis par le gouvernement fédéral américain. C’est bien entendu de la création monétaire pure et simple illustrant le fait que Washington est obligé de financer ses déficits désormais astronomiques par l’émission de milliers de milliards de nouveaux Dollars. Et cela ne fait que reporter le problème de solvabilité sur la Fed dont le bilan, déjà encombré d’actifs toxiques rachetés aux banques ces derniers mois, se voit encore dégradé par l’achat massif de Bons du Trésor US (T-Bonds) qui ne trouvent plus d’acheteurs (quoiqu’en disent les médias financiers dominants). Il serait en effet très étonnant que la Fed se sente obligée d’acheter des Bons du Trésor US si d’autres acheteurs étaient prêts à les acquérir. Et le contexte général incite à suspecter que la Fed achète les Bons du Trésor US depuis de nombreux mois déjà, via ses « Primary Dealers ». Deux indices alimentent cette analyse : d’une part, la Fed refuse de divulguer qui a bénéficié (et donc à quelle fin) de plusieurs dizaines de milliards de Dollars d’injection de sa part (3) ; d’autre part, même l’Allemagne, assise sur une économie saine, une orthodoxie budgétaire de référence et des excédents très importants, commence à avoir des difficultés à placer ses propres Bons du Trésor (les Bunds). »

Deux remarques ; un pays qui rachète ses propres bons du Trésor via la Banque centrale est un pays qui manipule la source même du refinancement d’une économie rongée par l’insolvabilité et la contraction-ralentissement de son économie. S’il ne s’agit pas d’une « magouille », je me demande ce que laisse supposer un passage de cet article « Et le contexte général incite à suspecter que la Fed achète les Bons du Trésor US depuis de nombreux mois déjà, via ses « Primary Dealers ».

Et un peu plus loin.

« la seule explication possible reste que la Fed achète (ou fait acheter) en cachette déjà depuis des mois les Bons du Trésor US. »

La FED peut acheter des bons du trésor déjà émis, elle ne peut pas agir sur les nouvelles émissions sans prendre le risque de saper la confiance des investisseurs dans les bons du Trésor. L’action discrète que l’on devine via les primary dealers, dealers and brokers est d’avoir peut-être tout simplement utilise leur truchement pour faire varier les taux d’intérêt. Si la FED a fait de même alors il y a bien escroquerie.

A ce sujet, j’ai commis un post qu’il faudra que je reprenne :

Le financement de la dette souveraine des USA : du Bernard Madoff ?

@Onubre

Si la FED rachète les bonds arrivant à échéance, en quelques années elle les aura quasiment tous racheté… moi je trouve cela très bien, au contraire, de ne pas laisser aux spéculateurs privés le droit de se goinfrer sur les intérêts payés par un peuple qui produit les richesses (à l’opposé des spéculateurs).

Etait-il besoin de cet écheveau de fines présomptions pour prévoir que -as usual- les USA allaient se retrousser les manches et se servir de TOUS les moyens que leur offrent : politique, économie, finance, armée, droit, culture, « éthique », cinéma … pour continuer à faire payer par le reste du monde cet enrichissement « perpétuel » depuis le 19e siècle ?

Comme les romains qui décidément ont servi d’exemple aux nations sans complexes, et imaginatives, les USA risqueront TOUS les moyens pour rester au sommet de la grande roue.

Celle-ci a déjà tourné et le rôle pacificateur des USA dans le monde, hier bien réel, n’est déjà plus qu’un doux souvenir.

Il reste que cette grande roue, les USA menaceront encore longtemps de la faire basculer.

Il est toujours utilie de se servir des données disponibles pour appuyer des Hypothèses. Les fines hypothèses doivent soutenir une conviction que je partage : les USA feront tout pour sortir de la crise, y compris ce qui peut les y replonger.

Tout ce qui est excessif est insignifiant.

Le titre racoleur de l’intervention du prétendu « ONUBRE EINZ » discrédite dès avant lecture son intervention.

Les faits qu’il se propose de dénoncer ne sont pas avérés en tant que tels et ces hypothèses sont très orientées (mais le blog ne relayant pas la thèse du complot) nous ferons semblant de croire, qu’il s’agit d’un coup de grosse fatigue du modo.

Un pont trop loin, une gare trop loin en dormant, c’est du pareil au même; on perd -à chaque coup- de ce si précieux « crédit » qui doit faire tourner l’économie.

Je ne sais pas jauger ce papier.

Mais le deficit budgétaire américain représentant trois fois son déficit commercial, pas besoin d’être grand clerc pour deviner qu’un jour ou l’autre la fed sera forcée de racheter elle même le papier, bien au delà de ce qu’elle a annoncé.

Je ne comprends pas pourquoi les médias continuent à colporter la fable des asiatiques qui financent tout alors qu’ils n’en n’ont absolument pas les moyens au regard de l’ampleur des déficits.

Je viens de quitter la lecture du « Casse pipe » de Céline et je sais que ce qui est excessif n’est pas insignifiant.

Je constate depuis quelques temps qu’il se passe des choses excessives dans les domaines de la finance et des grandes institutions financières qui elles aussi ne semblent pas avoir des conséquences que l’on peut qualifier d’insignifiantes.

Lire la crise en bon père de famille n’est probablement pas la manière la plus perspicace pour comprendre ce qui se passe. J’accorderai donc du crédit à cette analyse stratégique qui n’a rien d’extravagant en fait, sauf dans ces présupposés qui auraient un effet de souffle mortel pour l’empire (effet politique) et d’autres dégâts collatéraux.

@Eomenos : évidemment, vous êtes libre de penser comme Le Monde qui vient de signer un édito au titre bizarre : « Sortie(s) de crise » (http://www.lemonde.fr/opinions/article/2009/12/26/sortie-s-de-crise_1285106_3232.html) qui prétend que « la croissance redémarre un peu partout », que tout ça c’est à cause de « la sous-évaluation orchestrée du yuan », etc.

Chacun son truc. Le pessimisme me semble plus de saison, par exemple cette note en bas de la page du GEAB que j’ai déjà cité : « Cette crise de 1873-1896, appelée aussi « Grande Dépression » par les économistes, a été la première à avoir une réelle envergure mondiale. Sa durée démontre que les crises peuvent s’étaler sur une très longue période de temps, plus longue encore que celle des années 1930. Cette crise a en effet duré 23 ans. Son déroulement comporte nombre de similitudes avec celle que nous traversons aujourd’hui : crise de l’immobilier, bulles financières, fragilité des banques trop exposées à une forte spéculation, insolvabilité d’un grand nombre d’opérateurs, contamination par les flux financiers et commerciaux d’une première mondialisation, investissements sans discernement dans l’ « Eldorado » américain (aujourd’hui la Chine par exemple). Le travail remarquable de Carmen Reinhart et Kenneth Rogoff, dont est extrait le graphique ci-joint sur la corrélation des pics de chômage et des crises bancaires, pourrait ainsi utilement être complété par l’analyse de cette crise de 1873-1896. Pour compléter, on peut aussi lire un intéressant article sur cette crise, avec un regard plus canadien/québécois, dans le Devoir (09/10/2008). »

Si un titre discrédite un article avant d’être lu, c’est que vous avez une idée arrêtée de ce qui est vrai. Ce n’est pas mon cas, je lis les chiffres et j’examine ce qu’ils pourraient signifier. Vous n’avez sans doute pas noter le point d’interrogation présent dans le titre de l’article. Un post peut aussi être un moyen d’introduire une lecture problématiques des données économiques sans revendiquer pour lui même un statut de Vérité.

Dans le meme esprit: un demi trilliard d’achat des bonds US par la FED – impossible d’etre comptabilise.

http://www.prisonplanet.com/sprott-calls-the-fed-a-ponzi-scheme-as-half-a-trillion-in-treasury-purchasers-are-unaccounted-for.html

Ces informations ne sont pas fraiches.Au moins d’aout, un article la-dessus avait paru.

Il ne faut pas s’inquiéter car les grands investisseurs (type fond de pensions) sont des moutons.

Les plus malins achètent de l’or.C’est ce qui explique la flambée du prix de l’or hors inflation.

« Oui, sauf lorsqu’on apprend qu’une semaine après, lors d’une opération spéciale, la Fed en rachetait discrètement la moitié, en créant au passage 14 mlds de USD tout frais. »

« Parmi ces observateurs, « Precision Capital Management » a mené une étude très intéressante liée à ces opérations spéciales de rachats par la Fed. Depuis mars 2009, la Fed a effectué auprès de dealers autorisés, plus de 42 opérations spéciales d’achats d’obligations gouvernementales ou de Freddie/Fannie pour des montants variant de 1.5 à 7.5 mlds de USD. Ces opérations se déroulent en fin de matinée et, coïncidence, plus de 42 fois exactement le même jour, le NYSE a vu une remontée spectaculaire lors des 45 dernières minutes avant la clôture. En dehors de ces jours spéciaux aucune flambée miraculeuse n’a été observée. »

http://www.leseditionsromaines.com/?pg=economy&SID=1efac6c4f91051922768100fdcfa383a&arch=87

@ Samuel :

Au sujet de l’article de Pascal Roussel que vous citez en lien, il faut savoir que Silvio Gesell émettait déjà le projet d’une entente monétaire internationale qu’il appelait International Valuta Association (pages 287, 288, 289 de l’Ordre Economique Naturel) et ce bien avant que Keynes ne développe à son tour l’idée du bancor. Ces « IVA notes » n’étaient pas fondées sur les propriétés d’une substance quelconque (l’or par exemple) mais plutôt dynamiquement (comme un fait) comme le résultat d’une action constante…

J’avis eu vent de ces article, mais les données chiffrées disponible ne permettait pas de battir une lecture hypothétique.

Après çà, je ne pense pas qu’il faille s’étonner de la reconduction de Bernanke à son poste, à la tête de la FED.

onubre einz ça pourrait être un anagramme bruno nizee ou burn o nizee ( brule ô nyse ) par exemple ? ou du portugais ?

un hoax ? un fake ? un bidule monté par le bric ? un machin monté par la cee ?un poisson d’avril ?

jettez un coup d’oeil à ça: http://www.lycaeum.org/mv/anagrams/PARALINGUA.cgi?search=onubre+einz

Je ne sais s’il y a un rapport, mais c’est intrigant. Vous avez probablement raison pour l’anagramme, mais quel est-il?

NLors de la première guerre mondiale, lorsque les américains ont débarqué en Europe, ils ont été d’une remarquable efficacité. Nos officiers avait pour coutume d’envoyer les troupes se faire massacrer sur le champ de bataille mais il était hors de question d’attaquer les officiers. Les américains n’ayant cure de ce gentleman agreement on très vite remporté de nombreuses victoires. C’est la mentalité US, à chaque jour son problème, et il faut ce qu’il faut :on gagne d’abord et on refait le point ensuite.

Je pense que comme pour beaucoup de mensonges, plus c’est gros et mieux ca passe. Les moyens pour conserver le secret seront évidement à la mesure de celui-ci. De toute façon c’est une question de timing. Si dans 10 ou 20 ans on tombe sur des documents ou témoignages prouvant la manœuvre, ça fera 2 jours dans la presse avec des titres genre : « Pour sauver notre pays de la dérive la Fed et le trésor s’étaient alliées» A condition bien sur que le plan fonctionne et que la machine reparte ….. Ce qui est moins sur car le problème majeur viendra probablement du coût de l’énergie que ni le trésor ni la Fed ne peuvent manipuler longtemps .

Il y a un autre élément que vous ignorez : la transparence. Si le crédit s’est tari en août 2007, c’est que plus aucune banque ne faisait confiance à aucune autre, chacune s’abstenant soigneusement de révéler combien d’actifs pourris se trouvaient dans son portefeuille. Si ce sont maintenant les ministères des finances et les banques centrales qui donnent « le bon exemple » de la dissimulation et des coups tordus, la confiance n’est pas près d’être restaurée. Si une chose est vraie, c’est qu’il n’y aura pas de reprise – sinon purement mise en scène – sans un retour de la transparence, c’est l’économie de marché qui veut ça.

(Je développe cet argument dans « La sortie du capitalisme », mon article dans le dernier numéro du « Débat » (No 157 : 17-30).

La FED achète des bons du trésor: c’est pas idiot!

Et pourquoi la BCE n’achèterait t-elle pas des OAT ?

@ Eomenos

Vous parlez de « thèse du complot ». Il s’agit ici de quelque chose d’un peu différent. Aux États-Unis, Alan Grayson, membre du Congrès, et Elizabeth Warren, en charge de la surveillance du programme TARP par le Congrès américain, ont posé la question : « Où sont passés (où passent) les centaines de milliards de dollars dont la Federal Reserve dispose et dont il n’est pas rendu compte » ? La Fed, à qui la question est directement posée, refuse de répondre.

Vous trouverez en ce moment sur la toile, quelques dizaines au moins de personnes – pour la plupart américaines – qui épluchent les chiffres à la recherche d’une réponse. S’agit-il de « complotistes » ? Non : en l’absence d’une réponse de la Fed – qui résoudrait la question, ils proposent des hypothèses.

« Il s’agit ici de quelque chose d’un peu différent. » … ceci ?

– Complot vise à renverser un gouvernement, c’est formellement, sinon discrètement, organisé et actif.

– Collusion est une collusion d’intérets, elle est souvent induite ou informelle comme les « classes » de Marx.

La collusion entre la FED & les banques privées qui en sont les actionnaires et forment le conseil d’administration est tout à fait formelle, l’indépendance du pouvoir politique est cependant « formellement » revendiquée…

La lobbycratie est ce régime où les lobbies financent majoritairement, sinon achètent, les différents acteurs politiques.

Ce ne serait pas la première fois que les pouvoirs effectifs aux USA décident de mesures « non conventionnelles » (to say the least).

Ce qui pourrait finir par poser problème, c’est la perversion légalisée du système de décision, de contrôle et de sanction. Comme (presque) toujours aux US, le respect de légalité est essentiel. C’est un des fondements du pacte social et républicain. C’est aussi un des pilliers de la confiance qui est au coeur de ce débat et de la crise actuelle.

Cependant, l’Obamania actuelle qui a permis de décentrer l’intérêt des américains (nouvelle espérance, nouveaux chantiers comme la couverture santé) ne suffira peut être pas à faire oublier l’effritement de la confiance dans les institutions. Cette confiance était généralement maintenue sur les bases d’un consensus « légitimiste » selon lequel il n’était pas toujours bon, mais en tout cas suffisant que la légalité stricte (c’est à dire non jugée contrairement, quel que soit l’artifice utilisé y compris pour s’y soustraire) soit préservée pour que l’opinion publique en accepte le verdict. Or il semble que ce consensus soit en train d’être remis en cause par une partie de plus en plus importante des citoyens. Internet y est en partie pour quelque chose, au sens où il restitue une partie de la mémoire perdue des citoyens.

A titre d’exemple cette (non) réponse devant une commission du congrès:

http://www.youtube.com/watch?v=cJqM2tFOxLQ

Cher Onubre,

Belle analyse mais un peu trop confinée aux USA seuls. Il y a deux points importants dont vous ne tenez pas comtpe : le dollar et le financement extérieur de la dette américaine.

Je crois que la Fed, de conivence avec le Trésor, se doit de soutenir coûte que coûte le dollar. Ou, à tout le moins, en gérer le déclin (qu’il soit lent, de sorte à permettre à toute l’engeance spéculative de se repositionner à temps). Le système bancaire mondial (et certainement l’occidental) repose sur le billet vert. Pour en assurer la relative stabilité, il est important que les taux d’intérêt évoluent lentement ou, mieux, restent stables. Le Trésor n’ayant plus les moyens suite au déficit galopant de l’état, il recourt forcément à la Fed pour assurer en partie ce maintien. Il n’existe pas d’alternative et il est probable que l’intervention directe de la Fed croîtra dans les mois à venir.

Dans le contexte du dollar il y a la présence des pays BRIC (Brésil, Russie, Inde et Chine) ainsi que du Japon qui amassent une quantité impressionnante de Bons du Trésor et de titres émis par les GSE. La Chine a fait comprendre qu’elle était disposée à continuer de soutenir le dollar (donc d’acheter des Bons avec les dollars qu’elle recevait de ses échanges commerciaux excédentaires) à condition que la valeur des titres qu’elle acquérait restât stable. Le message a été parfaitement compris par les autorités compétentes aux USA et depuis, les emprunts des GSE conservent leur valeur alors qu’ils n’en ont intrinsèquement plus aucune. La Fed n’a donc ici aussi aucune alternative que de soutenir les GSE, même si cela dépasse ses compétences.

De plus, au niveau des adjudications, il y a lieu de distinguer parmi les offres non-compétitives, celles émanant des banques centrales et autres institutions monétaires étrangères (les « add-ons ») des autres institutions américaines. Le Trésor favorisera toujours les non-compétitives puisqu’elles n’influencent aucunement le niveau des taux d’intérêt. Si, dans votre exemple, l’adjudication concerne ‘x’ et que dans ce ‘x’ il y a ‘y’ d’offres non-compétitives, le Trésor allouera d’office cet ‘y’ et ne réclamera sur le marché que ‘x-y’, ce solde déterminant le niveau du taux d’intérêt pour la totalité (‘x’, donc). Or, dans ‘y’ sont inclus toutes les offres « add-ons » émanant de l’étranger.

Je crois par conséquent qu’une large partie des manoeuvres que vous avez étayées est induite par la pression des BRIC pour la conservation de leurs réserves de changes en dollars. Sans quoi, le billet vert s’effondrerait, engendrant une inflation importée que la Fed ne pourrait plus combattre. Et, avouons, tant que le rete du monde croit y trouver son compte, la politique monétaire actuelle arrange non seulement le Trésor, la Fed, les banques et autres institutions financières dans l’embarras, mais aussi tous les pays détenteurs de réserves en dollars.

Le maitienn de la valeur des titres de dette acquis par les étrangers (titres des GSE et bons du Trésor) est vital pour assurer le refinancement du déficit commercial des USA. Il y a donc une relation entre les interventions de la FED pour soutenir les GSE et le scénario que j’ai proposé. La gravité de la situation est particulièrement visible quand on examine les placements ds capitaux aux USA. Seuls les placements en IDE et en bons du Trésor apportent un soutien important à ce refinancement

http://criseusa.blog.lemonde.fr/2009/11/24/pourquoi-le-dollar-baisse-t-il/

La relation entre les achats d’obligation anciens et nouveaux des GSE permettraient d’articuler et la relance immobilière et le soutien à la valeur des actifs émis. L’une ne va pas sans l’autre.

Je n’ai pas développé cet aspect des choses pour ne pas multiplier les hypothèses annexes et écrire un roman. Et puis un post existait déjà sur ce sujet.

Pou rce qui est des relations entre adjudications compétitives et non-compétitives, je crois que vous oubliez un fait simple : le Trésor des USA brouille sans doute le jeu pour ne pas dévoiler sa politique d’achat. Il suffit pour s’en convaincre d’examiner les adjudications une à une.

j’aimerai bien que paul jorion nous explique le fonctionnement de la fed

en effet comme nous dit « cdanslair » la fed est une association de banquiers privés

la fed n’a rien de fédéral et ce depuis 1913

oui j’aimerai bien une petite dissertation de paul jorion là dessus

Il y a bon article (en anglais) sur Wikipedia

euh… je ne comprends pas du tout le but de l’article…

Il n’y a aucun mystère à tout cela. Cet article se résume à dire que la Fed pratique l’assouplissement quantitatif.

C’est connu et reconnu. Les Banques Centrales anglaises et américaines ne s’en cachent pas et ont établi des objectifs précis d’achat d’obligations souveraines émises par le Trésor.

Je ne vois pas l’intérêt d’entourer tout cela du sceau du mystère.

Il est évident que la FED achète des bons du Trésor pour limiter la montée des taux longs. Elle fait le même le point fréquemment pour dire où elle en est. Il faut quand même rappeler que les Banques Centrales ne peuvent agir QUE sur les taux courts quand elles modifient leur taux principal, le taux directeur. Avec la crise, elles tentent de peser sur les taux longs pour éviter que les charges d’intérêts explosent et que le niveau de la dette devienne insoutenable.

http://en.wikipedia.org/wiki/Quantitative_easing

L’achat de bons anciens ne fait pas de problème tant qu’elle est guidée par un souci de fourniture de liquidité au marché, en revanche l’achat de bons nouveau est problématique, la FED achetant les bons du Trésor nouvellement émis, c’est un peu le malade qui monte une perfusion sur son bras gauche pour réinjecter le sang dans son bras droit; Vous dites d’autre part « qu’il n’y a aucun mystère dans tout cela », alors pourquoi la FED ne joue pas le jeu de la transparence et ne publie pas des comptes plus précis.

Je me glisse dans la conversation en rappelant les propositions économiques de Karl Marx (si si il faut citer Le Nom ,le répéter même ) dont il conviendrait bien entendu de les reformuler dans nos contextes actuels.

La perplexité régne,ici comme ailleurs.

La clairvoyance de P. Jorion ,celle de F. Leclerc servent heureusement de support aux nobles interventions des avant-gardistes compétents du blog.

Leur mise en pratique est le tendon d’Achille.

Je redis que Seul ,CONFIANCE ,ESPERANCE,HUMILITE,BIENVEILLANCE doivent être,et seront forcément,l’ossature de la Société économique à construire autour de la base constitutionnelle en voie de perfectionnement.

Ici pourrait se constituer,plus largement,d’une façon à déterminer entre les plus férus des experts en collaboration avec les locomotives Paul Jorion/F.Leclerc,une sorte d’Organisation (brain-storming indépendant à tous niveaux) parallèle et ,le cas échéant,donneuse de conseils,au moins, à ceux des cabinets et autres organismes nationaux et internationaux qui puisent ,je suppose, de plus en plus souvent,dans ce blog des idées force qui,pourraient,j’en suis plus que convaincu,servir de base demain–car il faut aller trés trés vite–à d’autres manières d’être face au couple US-Chine et aux « Puissances émergentes » : le BRIC,..La Corée du Sud, et demain..???

Très bien, très vrai, mais dans l’attente de la suite, IL N’Y A QUE LE RESULTAT QUI COMPTE ?!

J’ai donc accumulé quelques actions défensives (il y a déjà quelques mois pour certaines et quelques semaines pour d’autres) et j’ai placé des « stops loss » en-dessous. Le reste est en cash.

La suite est sur mon humble blog.

Bonne année à tous.

C’est pas bien, c’est de la spéculation ça!

Bonjour Mr.

Qulles-sont exactement les ressources d’une BC ? Sauriez-vous si elles sont illimitées dans le cas de la Fed par exemple ?

Vous parlez de cessation de paiement, y’a t’il quelque chose qui interdise à la Fed « d’imprimer » éternellement de la nouvelle monnaie pour faire face à ses échéances ? Merci.

Bonnes questions….

Les 12 Reserve Banks dont la création remonte aux années 1910/1920 sont chacunes dirigées par un Board of Governor de 9 membres classifiés en trois catégories :

A . des représentants des banques commerciales privées actionnaires de la Reserve Bank locale donc des banquiers

B. des représentants locaux des districts, des notables, des gens impliqués dans la vie civile, etc

C. des membres nommés par le Gouvernement donc par l’Administration Républicaine

Ce que j’ignore c’est le poids des membres les uns par rapport aux autres.

La vraie question est de savoir qui possède réellement (en actions) ces Reserve Banks car leur actionnariat n’est pas publié mais ce sont a priori des banques commerciales privées dont les plus importantes sont les plus grandes banques des Etats-Unis comme les JP Morgan, Citigroup, etc.

Enfin le Federal Reserve System qui décide de la politique monétaires (ce n’est pas rien que de fixer les taux) des Etats-Unis est dirigé par un conseil de 7 membres nommés par le Président pour 14 ans et validés par le Sénat.

Toutes ces informations sont disponibles sur le site de la Fed.

En résumé, ma conslusion personnelle est que les patrons des principales banques commerciales privées et des membres nommées par l’administration Bush (et éventuellement encore Clinton) détiennent donc a priori le pouvoir au sein de l’ensemble du système. On ne connait pas le poids des uns par rapport aux autres.

Vous pourriez aussi faire remarquer que le mélange des genres publics et privées permet des collusions et des ententes pouvant éventuellement rendre plus crédibles les hypothèse de ce post. Le FED est a ce titre un lieu où peuvent se prendre des décisions occultes transgressives. La fin justifiant les moyens, la découverte du pot aux roses passera inaperçue, si pot aux roses, il y a..

On pourrait tout aussi bien rebaptiser Tim Geithner, le secrétaire au Trésor de l’administration Obama, Geithnerovitch. Il orchestre savamment la déglingue du système financier avec son compère Bernankoff. Peu importe que tous deux soient des ultra-libéraux ou des dictateurs néo-bolcheviques. Un serpent venimeux reste un serpent venimeux (au sang froid, rappelons-le, à interpréter en anglais par le qualificatif « cold-blooded » et non « cool-headed ») sous n’importe quel régime politico-économique… Un noeud de vipères au sommet de l’état US, voilà ce que nous avons: un imbroglio dont la vertu principale, évidemment, n’est PAS la transparence.

Quelques mot pour dire mon étonnement sur le texte proposé (onubre ainz).

Il y a bien longtemps que les trésors n’émettent plus de monnaie, sauf pour ce qui est de la monnaie divisionnaire qui ne représente pas grand chose et encore pas pour tous les pays. Les trésors émettaient de la monnaie quand il n’y avait pas de banques centrales. Et précisément la naissance des banques centrales est historiquement liée au financement convenable -au sens moral- de la dette. C’est l’une des raison de la naissance de la première banque centrale (celle de la Grande Bretagne) Depuis bien longtemps (1973 en France et surtout 1991) les banques centrales se sont détachées des administrations publiques. L’histoire monétaire est celle de la séparation progressive entre les trésors et une institution nouvelle appellée à devenir indépendante: la banque centrale. Méfions nous de ce que racontent financiers et banquiers sur la réalité des rapports entre les institutions. Méfions nous aussi des bilans qui nous sont donnés en lecture: un bilan de banque centrale n’est pas un bilan de banque et encore moins un bilan d’entreprise.

Autre étonnement, l’argument selon lequel les banques centrales pourraient se trouver en difficulté en faisant acquisition d’actifs pourris. Il faut savoir qu’une banque centrale est la seule institution à ne pouvoir déposer le bilan. Elle fabrique la liquidité, jadis avec une imprimerie (et dans les années 20 le gouverneur de la banque centrale allemande se disait fort mécontent de ne pas avoir à sa disposition suffisamment d’imprimeurs et de papiers à imprimer), aujourd’hui avec les moyens performants de l’électronique.

Ces questions sont très importantes, et raisonner à partir d’inexactitudes, c’est s’engager vers de mauvais raisonnements pour comprendre le déroulement à venir de la crise.

Bones fête de fin d’année à toutes et à tous et encore une fois merci à messieurs Jorion et Leclerc.

@ JC Werrebrouck,

Bonjour,

« Il faut savoir qu’une banque centrale est la seule institution à ne pouvoir déposer le bilan. Elle fabrique la liquidité »

Il y a une singularité du même type dans l’Univers, où toutes les lois physiques s’évanouissent, c’est le trou noir. Amusant non ?

Plus sérieusement, pourquoi ne pas se servir de cette « poubelle » économique merveilleuse qu’est une banque centrale pour recycler l’intégralité de la dette publique et privée ? Dans les schémas de la pensée économique orthodoxe, ceux en circuits fermés vous savez, autant se servir de ce fabuleux joker non ? Parce que à bien y réfléchir, qui est en mesure de contrôler les liquidités émises ? Des centaines de milliers de milliards en plus ou en moins quelle importance en fait ? Est-ce que quelqu’un y comprends véritablement quelque chose ? Moi j’en doute fortement. Autant transférer toutes les créances pourris dans les banques centrales et émettre des liquidités correspondantes qui y trouverait à redire, et surtout qui le saurait ? Comme au monopoly, la banque renfloue tous les joueurs et c’est reparti pour un tour ! Je dois être bête, mais ayant joué au monopoly enfant, je sais qu’on faisait ainsi, sauf qu’à force ça lasse. Ben oui si on ne peut plus gagner (c-à-dire que les autres perdent) quel intérêt de jouer ? 😉

La FED

http://fr.wikipedia.org/wiki/R%C3%A9serve_f%C3%A9d%C3%A9rale_des_%C3%89tats-Unis

Je tiens à préciser que K. Marx n’est pas, n’a jamais été un économiste, son projet et sa réalisation sont la critique de l’économie politique.

Cette critique n’est en aucun cas assimilable au « socialisme », quel qu’il soit ou ait pu être…En effet la socialisation n’est qu’une étape, à présent dépassée historiquement.

La critique de l’économie politique est la lutte des classes dans sa contradiction : impossibilité de l’affirmation sociale des exploités sans affirmation du mode d’exploitation.

Le renversement du mode de production capitaliste c’est le renversement de toutes les médiations sociales, des états, de la monnaie et de toute représentation sociale.

Effectivement la crise actuelle est une crise salariale, une crise du rapport salarial. Il y a peu de possibilité de restructuration interne, mais probable qu’une imminente crise totale – crise de la valeur, ou du mode de production- se prépare.

Le blog que je lis depuis presque le début est très instructif, les textes de P.Jorion et Leclerc sont souvent bien vus.

Mais, ou aussi, le mode de production actuel est une totalité, pas de possibilité de raffistolages monétaristes, décroissantiste, socialiste, c’est que pour vaincre un peu il faut vaincre le tout.

Salutations, amour et communisation!

lectures conseillées Patlotch blog, Théorie Communiste.

ce que je comprend :

la fed, qui émet des quantités de dollars et qui fixe la valeur dudit dollar , est une entreprise privée qui peut ne rendre aucun compte à l’état ?

ce qui est incompréhensible :

pouquoi l’état américain ne reprend pas ses prérogatives régaliennes en matiere monétaire comme m’importe quel autre pays sensé le ferait ?

on ne touche pas à l’argent !!!

tous ceux qui ont essayé sont morts

argent criminalité et politique même combat

même finalité : le pouvoir et la gloire

ne croyez pas un seul instant que les gens qui nous dirigent

veulent nôtre bien

ils ne travaillent que pour eux même

qu’ils soient de gauche ou de droite

républicains ou démocrates

conservateurs ou travaillistes

nous avons affaire à la même clique

c’est depuis pompidou (1973_ 74 ) que l’état français ne s’endette plus

auprès de la banque de france

et il en est de même de tous les pays du monde

les pays s’endettent auprès des banques pivées

de plus si vous saviez comment et dans quelles proportions ces banques créent l’argent

vous seriez stupéfaits

tout ce château de cartes tout ce monopoly va s’effondrer

mais ce qui sera mis en place sera sous prétexte de progrès de démocratie et de liberté

encore plus pourri et liberticide

ce sont les mêmes qui nous ont mis dans cette purée

qui vont nous proposer les solutions pour nous en sortir

voila donc ce que je pense pour éclairer « en résumé «

Comme un soufflé …..

Veuillez excuser ce soupçon de censure,

Marx n’est pas un économiste et même pas marxiste, c’est très connu…

Le communisme n’est pas une forme économique, ni même sociale d’ailleurs : le renversement, ou dépassement du mode de production capitaliste n’est pas l’instauration d’une nouvelle forme, de nouveaux rapports économiques : ceci est le socialisme que certains nomment » capitalisme d’état », il est très difficile pour la classe exploitée de devenir son propre exploiteur, le socialisme n’abolit pas les classes, ni l’argent, ni l’état.

Le communisme et la communisation sont l’abolition de toutes les déterminations spécifiques à ce mode de production, pas d’arrangement possible, il faut tout changer si l’on veut changer une partie.

Salutations et encore désolé pour cette mienne suspicion non fondée

Ce ne serait pas la première fois que les pouvoirs effectifs aux USA décident de mesures « non conventionnelles » (to say the least).

Ce qui pourrait finir par poser problème, c’est la perversion légalisée du système de décision, de contrôle et de sanction. Comme (presque) toujours aux US, le respect de légalité est essentiel. C’est un des fondements du pacte social et républicain. C’est aussi un des pilliers de la confiance qui est au coeur de ce débat et de la crise actuelle.

Cependant, l’Obamania actuelle qui a permis de décentrer l’intérêt des américains (nouvelle espérance, nouveaux chantiers comme la couverture santé) ne suffira peut être pas à faire oublier l’effritement de la confiance dans les institutions. Cette confiance était généralement maintenue sur les bases d’un consensus « légitimiste » selon lequel il n’était pas toujours bon, mais en tout cas suffisant que la légalité stricte (c’est à dire non jugée contrairement, quel que soit l’artifice utilisé y compris pour s’y soustraire) soit préservée pour que l’opinion publique en accepte le verdict. Or il semble que ce consensus soit en train d’être remis en cause par une partie de plus en plus importante des citoyens. Internet y est en partie pour quelque chose, au sens où il restitue une partie de la mémoire perdue des citoyens.

Gaudron, je voudrais savoir comment et dans quelles proportions les banques privées créent l’argent en France ?

Tout à fait d’accord avec vote vision.

Les happy few prennent la plus grosse part du gâteau et font les lois tout d’abord pour eux-mêmes mais il leur faut tout de même donner du pain et des jeux aux travailleurs. Jusqu’à quand pourront-ils tenir le discours que tout va fort bien madame la marquise ?

tres bon article.

Rappelez vous seulement UNE CHOSE: depuis longtemps deja le dollar n’est plus que « federal reserve note » c’est a dire une dette de la Fed. Depuis 2008, le bilan des avoirs de la fed ne sont plus que les actifs « pourris » des grosses banques americaines.

EN CLAIR: le dollar est une dette de la Fed s’appuyant sur de la « pourriture » financiere (des actifs SANS AUCUNE VALEUR).

CQFD: jettez vos dollars et achetez des metaux precieux.

Très bon conseil Stéphane, nonobstant les manipulations actuelles du cours de l’or et les difficultés que vous fera votre banquier, ce qui devrait mettre la puce à l’oreille de tout un chacun.

Svp, ne jetez pas vos dollars. Donnez-les moi. 🙂

Ce que dis l’article pour ceux qui n’ont pas compris :

En gros en entre avril et juin. Plusieurs émission de bons du trésor n’ont pas trouvé preneur ( je me souviens que cela avait la une des journaux une fois ). Pour compenser ce manque de confiance dans les bonds du trésor américain, le trésor à alors fourni des liquidité à la FED.

>A chaque fois que le trésor a émit des bons du trésor de juin à maintenant, comme par hasard les bons du trésor ont tous trouvé preneur ! Ainsi, le jeu de l’offre et de la demande est faussé puisque c’est la FED qui rachète les bonds du trésor en faisant croire à un appétit pour la dette américaine.

>Conclusion : les américains achètent eux même leur propre bonds du trésor car le marché semble avoir de plus en plus de mal à pouvoir absorber la dette américaine.

Juste un mot pour dire que c’est quasiment ce que pensent l’intégralité des économistes … Il y a qu’a regarder des indicateurs économiques comme le TIC long term purchase ou encore la balance entre entrées et sorties de capitaux étrangers pour comprendre ce qui se passe …

Les américains ont raison de monétiser par la FED (et non pas « acheter ») leurs propres bons du trésor: ca leur évite de payer des intérêts , et on ferait bien de faire pareil…

@ANGE

Il semble que ce soit un débat interdit sur ce blog (voir http://www.pauljorion.com/blog/?p=5861#comment-46889 )

Les banques privées ne créent pas d’argent… c’est clair?

Ce n’est pas interdit : c’est terminé. Ce n’est pas un forum, où on peut ressasser le même sujet à l’infini : c’est un blog où on avance.

En plus, c’est même pas interdit. Il revient sans cesse sur ce blog, ce qui est sans doute lassant pour Paul Jorion qui a bien expliqué l’affaire dans son bouquin.

(Cela ressemble à du frottage de manche, mais c’est sincère donc tant pis si cela en défrise certains.)

@cdanslair2010

C’est exact monétiser est pire qu’acheter … puisque cela n’obéit a aucune logique économique d’ailleurs depuis les années 2000 les 4/5 de l’augmentation monétaire sont dues à la FED.

Un système bancale qui montre ses limites car dans me même temps ( sans tenir compte de la crise ) les résultats des entreprises américaines cotées en bourse ont fondu de 23%.

De toutes les façons la création monétaire abérante de la FED ne fait que remettre en cause le statut de privilège » de devises de réserves » du dollar.

Alexandre L.

Je reconnais qu’avec le lien que vous donnez sur votre nom il vous serait difficile de soutenir l’inverse 🙂

Ceci dit je suis d’accord avec vous sur le statut de privilège (devise de réserve) du dollar, mais pas du tout sur votre rejet de l’intéret de la monétisation de la dette publique par la Banque Centrale (de toute façon cette dette publique est bien monétisée par les banques commerciales)

Le graphique auquel vous faites référence vous a induit en erreur

La FED ne possède pas 50 % des bons du Trésor. Le graphique mélange les bons détenus par la FED et les bons détenus par les funds et trust funds sous le nom d’intragouvernemental Holdings .

Pour les derniers chiffres de la dette fédérale

http://criseusa.blog.lemonde.fr/wp-admin/post.php?action=edit&post=252

Pour le rôle des funds et trust funds

http://criseusa.blog.lemonde.fr/2009/04/29/68/

La FED possède dans les faits 776,551 Md de $ de bons du trésor sur un total de 12113 Md de dollar de dette au 31 Nov.

C’est grosso modo 10 % de la dette de marché.

Pour le versement des intérêts par la FED, je ne sais pas si les données sont disponibles.

Pour les liens que vous donnez, il faut être avbonné au Monde. Pourriez vous nous donner les grandes lignes et les grandes masses, même approximatives. Merci.

@Onubre: Le financement de la dette souveraine des USA : du Bernard Madoff ?

Is it all a Ponzi scheme: http://www.marketfolly.com/2009/12/sprotts-december-commentary-is-it-all.html

Bonjour,

L’analyse est excellente et est réelle : la FED a dit en mars 2009 qu’elle achètera 1400 Milliards de $ de créances à Fannie Mae et Freddie Mac, ce pour faire baisser les taux d’intérêts immobiliers. La fin du programme est pour Mars 2010 (il reste environ 300 Milliards de $ à acheter) Grâce à ce programme, les taux auxquels empruntent les ménages pour achter un appartement ont baissé entre 0.5 et 1% (estimation personnelle par rapoort au passé)

Ceci est idiot et scandaleux mais c’est la réalité!

Ce que je ne comprends pas, c’est comment le Trésor peut alimenter la FED en liquidités ( je pensais que c’était l’inverse)

Et comment la FED peut acheter directement des bonds au Trésor, alors que la loi lui interdit si je ne me trompe pas.