Billet invité.

« Ce n’est pas comme ça que ça se passe »

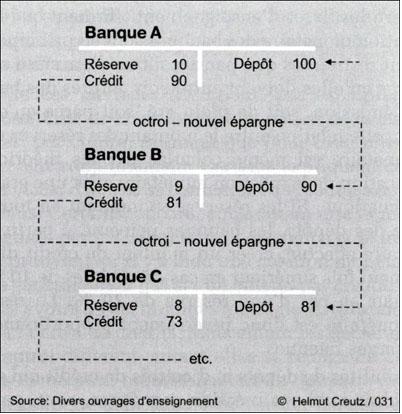

Ce tableau est faux. Les choses ne se passent pas comme ça.

Comment « l’argent » passe-t-il d’une banque à l’autre, en combien de temps ? On n’en sait rien.

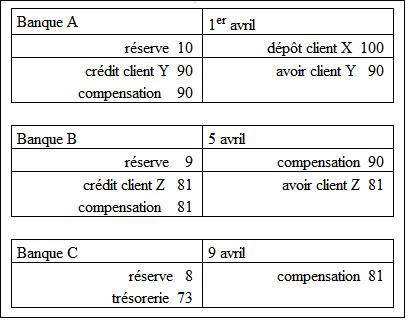

Voici comment les choses se passent :

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait de la reconnaissance de dette. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts son bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Mise à jour (10/2/10) :

Comme ce Journal-Bilan ci-dessous est peu orthodoxe, je dois donc expliquer comment le lire : première ligne à droite j’indique que le compte du client X (l’ajusteur mécanicien) est crédité par le débit du compte Compensation ; troisième ligne à gauche j’indique que le compte du client Y est débité par le crédit du compte Compensation. Si ça peut faciliter votre compréhension, vous pouvez remplacer Compensation par Trésorerie, comme je l’ai fait pour la banque C, qui ce jour là n’avait pas de candidat pour un prêt.

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court, il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait le redoutable mot de « Créance » ce mot terrible qui amène un beau jour l’huissier à votre porte muni d’une reconnaissance de dette signée de votre main. Et ça, ce n’est pas de l’argent. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts sont bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Encore un point. Creutz, en bas de la page qui précède celle où figure le mauvais schéma qu’il critique sévèrement, écrit ceci :

/169/ (…) La figure 31 ci-dessous reproduit le schéma d’un tel cycle, qui reprend l’exemple plus simple donné dans le livre de Bernhard Lietaer, « Das Geld der Zukunft » (L’argent de l’avenir)

(…)

2°) que l’enchaînement des octrois de crédits et des constitutions de réserves par les banques tel qu’il est décrit ne peut se faire qu’aussi longtemps qu’aucun des déposants ne dispose de son avoir en effectuant un retrait ou un virement ; /170/

Creutz est trop bon et commet de ce fait une petite erreur dont il n’est pas responsable, mais qu’il faut imputer au schéma que je qualifie de « stupide », c’est à dire sans doute écrit dans un état de stupeur. Cette erreur est d’affirmer que cet enchaînement « ne peut se faire aussi longtemps… ». C’est une petite erreur car c’est pire que cela. Cet enchaînement ne peut pas du tout se faire tant que le déposant ne dispose pas de son avoir, c’est à dire tant que son compte n’est pas soldé. Et cela n’apparaît pas du tout dans le bilan, et pour cause puisque le compte du déposant étant soldé, il ne peut plus apparaître au bilan, seul demeure le solde créditeur de l’ajusteur mécanicien. Donc le mauvais tableau n’est pas faux comptablement, mais méthodologiquement. C’est une erreur de méthode que de concevoir un tel tableau dans ce cas. Ce tableau n’est pas seulement stupide, il est vicieux puisqu’il induit en erreur un lecteur aussi averti et chevronné que Creutz.

302 réponses à “« Ce n’est pas comme ça que ça se passe », par Jean-Pierre Voyer”

Ce débat devient fatigant. Ce qui compte c’est que l’argent réel est pompé. Il est attiré comme par un aimant vers ceux qui en ont déjà trop, à commencer par ceux qui le créent. Et je ne parle pas que de l’argent qui existe aujourd’hui, l’argent qui existera est aussi pompé en avance pour des décennies (la dette de l’Etat c’est ça).

Que les reconnaissances de dettes servent de monnaie mais ne soient pas du vrai argent, qu’est-ce que cela change? Reconnaissances de dettes ou argent, tout cela est créé par le système bancaire (que les banques soient privées ou centrales) et non pas par l’Etat. Autrement dit, lorsque les Etats sont devenus démocratiques, on leur a confisqué le pouvoir de créer la monnaie. Et ce point est important: lorsque les Etats sont devenus démocratiques, pas avant. On a laissé au peuple l’Etat, mais on (la classe possédante) a vite retiré à la sauvette à ce dernier le vrai pouvoir.

Et le peuple n’a toujours pas compris l’arnaque.

bon résumé

Mais qui a dit le contraire d’Ellen dans « Web of Debt » dont voici la présentation traduite par Google.. ????

Je suis extrêmement étonné par les réponses à mon billet. Sans doute m’exprimé-je trop peu clairement, donc j’ai réécrit tout le texte figurant sous les tableaux et je le présente ici comme une réponse générale.

_________________________________________________________________

Comme ce Journal-Bilan ci-dessous est peu orthodoxe, je dois donc expliquer comment le lire : première ligne à droite j’indique que le compte du client X (l’ajusteur mécanicien) est crédité par le débit du compte Compensation ; troisième ligne à gauche j’indique que le compte du client Y est débité par le crédit du compte Compensation. Si ça peut faciliter votre compréhension, vous pouvez remplacer Compensation par Trésorerie, comme je l’ai fait pour la banque C, qui ce jour là n’avait pas de candidat pour un prêt.

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court, il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait le redoutable mot de « Créance » ce mot terrible qui amène un beau jour l’huissier à votre porte muni d’une reconnaissance de dette signée de votre main. Et ça, ce n’est pas de l’argent. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts sont bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Encore un point. Creutz, en bas de la page qui précède celle où figure le mauvais schéma qu’il critique sévèrement, écrit ceci :

Creutz est trop bon et commet de ce fait une petite erreur dont il n’est pas responsable, mais qu’il faut imputer au schéma que je qualifie de « stupide », c’est à dire sans doute écrit dans un état de stupeur. Cette erreur est d’affirmer que cet enchaînement « ne peut se faire aussi longtemps… ». C’est une petite erreur car c’est pire que cela. Cet enchaînement ne peut pas du tout se faire tant que le déposant ne dispose pas de son avoir, c’est à dire tant que son compte n’est pas soldé. Et cela n’apparaît pas du tout dans le bilan, et pour cause puisque le compte du déposant étant soldé, il ne peut plus apparaître au bilan, seul demeure le solde créditeur de l’ajusteur mécanicien. Donc le mauvais tableau n’est pas faux comptablement, mais méthodologiquement. C’est une erreur de méthode que de concevoir un tel tableau dans ce cas. Ce tableau n’est pas seulement stupide, il est vicieux puisqu’il induit en erreur un lecteur aussi averti et chevronné que Creutz.

Conclusion : La banque A reçoit de la trésorerie par l’intermédiaire de son client X, ajusteur mécanicien, elle décide d’« employer » aussitôt cette trésorerie parce que justement elle en a l’occasion avec le client Y qui est très demandeur, où est le problème ? Elle reçoit 100, elle prête 90. Où cela mérite-t-il création de monnaie ? Si toutes ces opérations se font avant la compensation, dans la journée, la banque A sera, sur cette transaction, en position créditrice de 100 et en position débitrice de 90. Le prêt est donc financé. Où est le problème ? Notez encore que si son client Y est si pressé de faire un emprunt, c’est qu’il en a besoin peut-être pour aller éteindre une autre dette, ailleurs. Où est le problème ? À titre d’exemple et pour changer un peu, j’ai supposé que la banque C n’avait pas, elle, d’emploi pour sa nouvelle trésorerie.

Voici donc maintenant le problème de la banque A : le client X, qui est un ouvrier, est endetté jusqu’au cou. Il faut payer la maison, la ou les voitures, la tondeuse à gazon etc… Voilà donc pourquoi il était si pressé et a remis lui-même son chèque au guichet de la banque, car il savait très bien que le 4 ou le 5 du mois, les money grabbers seraient là et prélèveraient automatiquement sur son compte. Quelle est la situation de la banque A ? Elle est parfaitement débarrassée du client emprunteur Y puisque le prêt était financé. Mais c’est avec le client X qu’elle a un problème le 5 avril, puisque la trésorerie de la banque n’est plus capable d’honorer son engagement envers X. Que va-t-elle faire ? Comme d’habitude, elle va emprunter, sauf, évidemment si sa position en compensation est très créditrice. Où voyez vous de la création de monnaie ?

A brieuc Le Fèvre, ( 9 février 21:52 )

Oui, il serait grand temps ! D’autant que la proposition à terme inéluctable vient d’être rappelée par « Toute Neuve » ce 9 février 20:34, à savoir la proposition formulée par Ellen Brown pour les US mais valable pour n’importe quel peuple :

Qui n’est pas d’accord ? ( je vous laisserai en débattre entre vous si un désaccord se manifeste).

S’il y a accord, Paul J., vous seriez certainement un des mieux placés pour proposer les mesures concrètes capables de réaliser ce changement, qui irait je crois bien au delà de l’interdiction des paris sur l’évolution des prix.

Cordialement.

Jean Jégu.

Certains d’entre nous ici s’inquiétaient de votre absence prolongée.

Nous voilà rassurés. 🙂

Avez-vous lu le billet de Paul : « les mesures que je préconise » ?

En plus de l’interdiction des paris sur la fluctuation des prix y figure en effet ceci :

Les banques ne sont pas d’accord 😉

L’argument des banques contre toute « restriction », c’est que :

– ça freinerait la croissance puisqu’elles ne peuvent plus prêter autant (Arf, mais d’une part elle ne prêtent pas, d’autre part on doit sortir de la spirale de surendettement à tous niveaux : privé, entreprises, états)

– ça leur couterait plus cher et qu’elles devront donc répercuter le surcoût sur les clients, déposants et/ou emprunteur (comme si elles ne vampirisaient dejà pas assez l’économie « réelle »)

– elles ne pourront plus « fournir la liquidité » aux marchés (la bonne blague, on en veut pas de leur liquidité qui alimente la spéculation)

En fait, si on oblige les banques à mettre 100% des DAV en réserve, ça les transforme en simple « coffre fort », elles ne peuvent plus rien prêter, sauf à explicitement emprunter à (long) terme.

Voir aussi les propositions de Maurice Allais qui préconise entre autres de séparer banques de dépot (interdiction de prêter et de découvert), banques de prêt (obligation d’emprunter au même terme/échéance que les prêts accordés ou plus long terme) et banques d’affaires (investissement uniquement, interdiction de spéculer…).

Evidemment, tout ça sent le sapin pour les banques.

J-P Voyer

L’orgueil précède souvent la chute.

Vous raisonnez en flux comptable brut alors que la réalité du système monétaire fonctionne en flux net.

PROUT

SNIF – BEURK 😉

Banque de France – Système de paiement de masse

Banque de France – Les moyens de paiement scripturaux

Banque Nationale de Belgique – CEC

Compensation – Wikipédia

Comme certains ont l’air et l’art d’ignorer la réalité des transferts interbancaires, des chambres de compensation, du netting, j’ai même fait un schéma qui peut se lire comme un journal des opérations (j’espère ne pas avoir fait d’erreur).

Les créances de A sur B et les créances de B sur A s’annulent dans la chambre de compensation. Merveilleux. Quelle surprise ! Je n’y aurais jamais pensé. Donc aucun paiement n’est nécessaire (sauf les flux nets quand les créances ne sont pas égales). Donc il n’est nullement besoin de paiement. Donc il n’y a pas besoin de monnaie. Donc il n’y a pas création de monnaie… à moins que vous affirmiez que les créances sont la monnaie (l’esclavage c’est la liberté, le travail rend libre, la guerre est la paix etc).

Dernière précision : dans les chambres de compensation des marchés, ce sont les chambres de compensation qui assurent la bonne fin tandis qu’ici, c’est la Banque de France.

Donc seule existe la monnaie centrale, qu’elle soit scripturale ou fiduciaire. Excellente démonstration. Merci.

JPV

@J-P Voyer

Je vous invite à bien lire les références que je donne. Vous semblez confondre transaction (échange des ordres de paiement) et règlement (des soldes nets) qui sont deux opérations distinctes et différées comme précisé par la BdF et la BNB.

Mon schéma contient peut-être des erreurs, mais pas pour ce qui est des soldes nets à régler (compensation multilatérale). Le fait irréfutable est que les 3 banques ont accordé 1800 de nouveaux crédits qui ont été dépensés et échangés contre des marchandises bien réelles et que seul 100 doit être réglé entre les banques X et Z. Le cas de la banque Y est « remarquable » car il n’y a aucun règlement (solde net 0), alors même qu’elle a accordé 600 de nouveaux crédits. Les banques échangent les ordres de paiement et connaissent les montants, donneurs d’ordre, bénéficiaires… mais un ordre de paiement n’est pas toujours réglé immédiatement?

Je me suis peut-être trompé pour le règlement de 100 entre X et Z (réserves et prêt interbancaire). Je ne suis pas plus banquier central que vous, j’essaie juste de comprendre comme ça marche réellement, sans tomber dans des travers simplificateurs qui séparent les opérations individuelles et par ce fait nient la réalité des chambres de compensation.

Non monsieur, je ne confonds pas ce que vous dites. Lisez plutôt d’abord les trois billets que j’ai publiés sur ce blog, nous en reparlerons après.

@fujisan: votre schéma est faux dès le départ.

Prenons la banque Y. Deux cas de figure:

– Les clients viennent-ils de déposer 600 (au total)? Si oui, le passif est correct, mais l’actif est incorrect (ces clients ne doivent rien à la banque).

– Les clients viennent-ils de se voir accorder un crédit de 100 chacun (600 au total)? Si oui, l’actif est correct, mais c’est le passif qui incorrect (la banque ne doit rien à ces clients, leur DAV est à 0).

– Le troisième cas est absurde et rigolo. C’est celui où les clients viennent de déposer 100 chacun et font en même temps un emprunt de 100 chacun. C’est ce cas-là que votre schéma représente comptablement.

J’oubliais de préciser que dans le premier cas, le livre est équilibré car il y aurait 600 de trésorerie au passif. Dans le deuxième cas, la banque ne pourra faire le crédit de 600 (ai total) que si elle fait un emprunt de 600 (ou trouve des déposants) qui se retrouvera à l’actif.

Je n’ai pas lu votre schéma, pourquoi devrais-je le faire puisque je sais très bien, comme tout le monde, que le but de la compensation est de réduire au minimum les mouvements de fonds.

Pourquoi donc devrais-je le lire ? Vous remarquerez que vous oubliez simplement de dire où je commettrais l’erreur que vous me reprochez. Je suis, de ce fait dans l’impossibilité de vous opposer le moindre argument. Pour cela il faudrait que je sache où j’ai commis une erreur. Ce que j’attends et que j’ai mentionné à plusieurs reprises ici, c’est que l’on me montre mes erreurs. Vous faites exactement comme le bénéficiaire du PROUT. Vous vous contentez d’accuser gratuitement. Le PROUT n’est pas occasionné par cette légèreté qui consiste à faire des procès d’intentions plutôt que des critiques, mais à le faire, de plus, de manière désobligeante (comme vous d’ailleurs, qui sont ces « certains » qui sifflent sur nos têtes. Vous méprisez tellement les gens qu’il vous répugne de les nommer ?)

Comment pourrais-je ignorer que les transactions et les règlements sont séparés puisque M. Jean Bayard me l’a déjà fait remarquer il y a plus de quinze jours.

JPV

@Moi

Est-ce que cela invalide son argumentaire (flux brut/flux net) car au final c’est ce qui compte?

@J-P Voyer

Votre schéma n’est pas faux, il est simplificateur, car il ne considère que trois simples dépôts et crédits isolés et espacés, comme si les banques ne faisient qu’une seule et unique opération par jour.

Mais voilà la réalité des opérations pour la petite Belgique avec +- 10,5 millions d’habitants (Source : rapport annuel du Centre d’Echange et de Compensation)

4,2 millions d’opérations par jour en Belgique.

Je répète : 4,2 millions d’opérations par jour en Belgique.

Et non 3 opérations isolées et espacées dans le temps.

Certes, une partie seulement sont des opérations liées à de nouveaux crédits/dettes, mais il y a des centaines voire miliers de nouveaux crédits accordés tous les jours. C’est ce que mon schéma tente de montrer (avec peut-être des erreurs).

@Moi

Dans le deuxième cas, la banque ne pourra faire le crédit de 600 (ai total) que si elle fait un emprunt de 600 (ou trouve des déposants) qui se retrouvera à l’actif.

C’est bien ça. Et la banque va ipso-facto trouver des déposants qui ne sont autres que les commerçants chez lesquels les emprunteurs achètent des marchandises bien réelles avec leur crédit tout frais tout neuf. Comme ils paient par voie scripturale, les commerçants n’ont pas d’autres choix que de déposer cette monnaie à leur banque.

C’est un peu simplificateur mais assez explicatif. En réalité, il y a des milliers de nouveaux crédits accordés tous les jours, des milliers de commerçants et des dizaines de banques. Les DAV des commerçants sont statistiquement répartis entre ces banques selon leur part de marché respective. De même les crédits accordés qui sont statistiquement répartis selon les parts de marché des mêmes banques. Pour simplifier, je n’ai considéré dans mon schéma que 3 banques couvrant chacune 1/3 du marché. J’aurais pu en mettre 50 avec des parts de marché variables sans que le principe ne change. Afin de montrer la compensation, j’ai un peu déséquilibré les crédits accordés, la banque X « chauffe » un peu trop le crédit, alors que Z est un peu « refroidi ». Ce jour là du moins, car sur une plus longue période, cela devrait s’équilibrer selon leur part de marché respective.

@fujisan: « Et la banque va ipso-facto trouver des déposants qui ne sont autres que les commerçants chez lesquels les emprunteurs achètent des marchandises bien réelles avec leur crédit tout frais tout neuf. »

Cela ne se peut pas. La banque doit avoir l’argent au moment de faire le crédit, c’est-à-dire avant que le commerçant ne vende sa marchandise à l’emprunteur de la banque. Sans quoi la transaction d’achat ne s’effectuera pas, on n’arrivera même pas à la compensation journalière entre banques.

Elle ne peut pas faire crédit en espérant que cet argent reviendra sous forme de dépôt (d’ailleurs la plupart des banques, à commencer par Goldmann Sachs, n’ont même pas de dépôts).

Et de toutes façons, un livre comptable est toujours équilibré. On ne peut pas ajouter un crédit à l’actif en espérant qu’en fin de journée des dépôts arriveront au passif pour équilibrer les comptes.

D’où sortent vos DAV au passif des banques au départ de votre schéma? Je crois comprendre que ce ne sont pas des dépôts, donc c’est quoi?

@Moi dit La banque doit avoir l’argent au moment de faire le crédit, c’est-à-dire avant que le commerçant ne vende sa marchandise à l’emprunteur de la banque. Sans quoi la transaction d’achat ne s’effectuera pas, on n’arrivera même pas à la compensation journalière entre banques.

…

On ne peut pas ajouter un crédit à l’actif en espérant qu’en fin de journée des dépôts arriveront au passif pour équilibrer les comptes.

La BNB dit Pendant la journée CEC comptable, les établissements de crédit peuvent consulter continuellement leur position de trésorerie.

Les banques n’ont pas besoin « d’espérer », elles le savent continuellement combien elles devront payer et aussi combien elles vont recevoir avant même que les soldes nets ne soient réglés d’un coup en fin de journée. Elles peuvent anticiper en conséquence. Il devrait en être de même en France (CORE – STET) et ailleurs, même si ce n’est pas annoncé.

Mais, en général les banques se gardent aussi un petit « matelas » de réserves exédentaires et de fonds propres au delà des exigences règlementaires qui sont minimalistes.

Notez que je pars du principe qu’en début de journée la banque a les réserves (2% des nouveaux crédits monétisés) et fonds propres (8% des nouvelles créances accordées) suffisants pour couvrir ces nouveaux crédits.

D’où sortent vos DAV au passif des banques au départ de votre schéma? Je crois comprendre que ce ne sont pas des dépôts, donc c’est quoi?

Ce sont les nouveaux crédits monétisés par les banques commerciales (en monnaie privée). Cela n’apparait peut-être pas explicitement sur les extraits du DAV de l’emprunteur. C’est peut-être dans un compte d’attente au passif, mais quoi qu’il en soit actif = passif à tout moment par définition. Différentes banques ont différentes approches comptables. Par acquit de consience j’ai regardé les extraits bancaires pour le seul et unique emprunt jamais réalisé par ma TPE pour un achat d’immeuble et le financement de travaux. Pour le coup, la banque avait ouvert une ligne de crédit dans un autre DAV créé pour la circonstance, les paiements étaient débités (le compte en négatif).

@fujisan:

« Pendant la journée CEC comptable, les établissements de crédit peuvent consulter continuellement leur position de trésorerie. »

Leur position de trésorerie auprès de qui? Précisez. Ce n’est pas de leur trésorerie dont vous parlez, car les banques savent évidemment à tout moment quelle est leur trésorerie propre. Vous parlez d’un compte (un nostro) que les banques auraient auprès d’un autre établissement.

« Les banques n’ont pas besoin « d’espérer », elles le savent continuellement combien elles devront payer et aussi combien elles vont recevoir avant même que les soldes nets ne soient réglés d’un coup en fin de journée. »

Combien elles devront payer à partir d’où? Combien elles vont recevoir où? Là encore vous ne semblez pas parler de la banque en propre mais d’un compte qu’elle aurait ailleurs. Ce qui est effectivement le cas. Ce compte peut-il être débiteur? Si oui, qui lui fait crédit?

« Par acquit de consience j’ai regardé les extraits bancaires pour le seul et unique emprunt jamais réalisé par ma TPE pour un achat d’immeuble et le financement de travaux. Pour le coup, la banque avait ouvert une ligne de crédit dans un autre DAV créé pour la circonstance, les paiements étaient débités (le compte en négatif). »

Vous mélangez tout. Là vous nous parlez du compte de votre TPE, d’ailleurs sans préciser si c’était avant ou après que vous ayiez utilisé l’argent mis à disposition par la banque. J’en déduis que ce compte en négatif représente le moment APRES que vous ayiez utilisé l’argent. Or dans votre schéma vous montrez (de manière erronée) le moment AVANT l’utilisation du crédit.

Et d’autre part, quel est le rapport avec le bilan de la banque? Un compte client c’est une chose, le bilan de la banque c’est autre chose.

Si vous voulez mon avis, vous ne maîtrisez pas du tout le B-A-BA de la comptabilité.

@Moi

La position de trésorerie des banques auprès du CEC (Centre d’Echange et de Compensation). Pour la France, ce devrait être auprès de CORE – STET.

J’emploie intentionellement le futur car les soldes nets auprès de la chambre de compensation ne seront réellement réglés qu’en fin de journée. Mais avant de régler le solde net, en cours de journée les banques savent non seulement combien elles devront payer aux autres banques, mais aussi combien elles vont recevoir des autres banques.

Ce compte peut-il être débiteur? Si oui, qui lui fait crédit?

Oui, ce « compte » de la banque auprès la chambre de compensation peut-être débiteur en cours de journée. Il ne sera réglé qu’en fin de journée. Peut-on ici parler de « crédit » pour quelques heures et sans intérêts? La chambre de compensation impose-t-elle des limites à ne pas pas dépasser? Je n’en sais rien.

Là vous nous parlez du compte de votre TPE, d’ailleurs sans préciser si c’était avant ou après que vous ayiez utilisé l’argent mis à disposition par la banque. J’en déduis que ce compte en négatif représente le moment APRES que vous ayiez utilisé l’argent.

Oui, il s’agissait d’une ouverture de crédit (un découvert autorisé, si vous préférez), un compte bancaire créé pour l’occasion avec montant initial de 0 et non le montant du prêt accordé. A chaque paiement de mon entreprise (achat, entrepreneur, artisants, justificatifs à l’appuis), la banque tirait sur la ligne de crédit, ce compte était débité (en négatif). Le contraire pour les remboursements que mon entreprise a fait.

Ceci dit, je me demande toujours où exactement sont repris les DAV débiteurs dans le bilan bancaire quand elle ouvre une ligne de crédit (découvert autorisé ou non) et que son client tire sur sa ligne de crédit (compte débiteur, chez l’entreprise du moins). Pour le coup, si les DAV débiteurs sont regroupés avec tous les autres DAV créditeurs au passif de la banque, c’est mélanger torchons et serviettes.

Et d’autre part, quel est le rapport avec le bilan de la banque? Un compte client c’est une chose, le bilan de la banque c’est autre chose.

Ah bon? Un DAV à l’actif d’une entreprise ou d’un particulier n’aurait-il toujours son équivalent au passif de la banque?

@fujisan: d’abord, je vous dis « chapeau » de me répondre posément. J’écris souvent à la va-vite, sans me relire, et là en me relisant je remarque que le ton que j’emploie est parfois un peu déplacé. Je vous remercie de ne pas y prêter attention.

« Oui, ce « compte » de la banque auprès la chambre de compensation peut-être débiteur en cours de journée. »

Bizarre. Il faudrait comprendre exactement les modalités.

« Ceci dit, je me demande toujours où exactement sont repris les DAV débiteurs dans le bilan bancaire quand elle ouvre une ligne de crédit (découvert autorisé ou non) et que son client tire sur sa ligne de crédit (compte débiteur, chez l’entreprise du moins). »

Les DAV débiteurs des clients sont des crédits pour la banque. Ils sont à l’actif. C’est que vous appellez « crédit » dans votre schéma. Lorsque la banque ouvre une ligne de crédit, il ne se passe rien tant que le client ne tire pas dessus (cela n’apparaît pas au bilan).

Lorsque la banque fait un prêt, elle crédite le DAV du client mais porte aussi ce montant à son actif. C’est pour cela que je demande « quel rapport? ». Le DAV du client n’est pas un seul compte dans le bilan de la banque (elle ouvre une multitude de comptes pour chaque prêt: un compte encours, un compte reprenant le remboursement intérêts, un compte pour le remboursement capital, etc). Le client, lui, ne voit qu’un compte.

Le compte client est une chose, le bilan de la banque autre chose. Du point de vue de la banque, il y a un compte client au passif (contenant les dépôts), un compte client-prêt au passif (du montant global du prêt versé au client et il diminue au fur et à mesure que le client le dépense), un compte remboursement intérêt à l’actif (montant des intérêts du prêt, commence à 0 et il augmente au fur et à mesure du remboursement des intérêts), un compte encours à l’actif (montant du prêt et il diminue au fur et à mesure du remboursement du capital du prêt), etc. Vous voyez que lorsque le client sort de l’argent il tire sur le compte client-prêt, et diminue d’autant le passif du point de vue de la banque. Il déséquilibre ainsi les comptes et cela est compensé par un emprunt (qui ira couvrir le trou au passif). Lorsque le client rembourse, il déséquilibre aussi le bilan et cela est compensé par l’augmentation du capital au passif et la diminution de son emprunt.

Tout ceci pour dire que je peux me tromper sur l’un ou l’autre point de détail (n’étant pas comptable) mais pas sur le principe: la banque n’invente pas l’argent. Ce qu’elle prête, elle doit aller le chercher quelque part. Soit en utilisant les dépôts des clients, soit en se refinançant par un emprunt. Lorsque l’argent qu’elle a prêté ne revient pas, elle a un souci car elle doit se refinancer d’autant (nouveaux dépôts ou nouveaux emprunts). Et si elle n’arrive pas à se refinancer, kaputt.

J’ajoute que de par mon travail (dans une très grosse banque qui n’a pas à proprement parler de dépôts clients), j’ai pû vérifier certaines choses à la lecture de Paul Jorion et constaté qu’il disait vrai (je n’y réfléchissait même pas auparavant).

Chaque sortie de fonds (prêts) est couverte par des entrées (emprunts).

@Moi

Merci pour les précisions. Si je comprends bien, les mouvements qui apparaissent sur un extrait de compte du client, n’est pas le reflet des mouvements dans les livres de la banque. Si j’ai bien compris, un extrait avec un solde débiteur sur un DAV, ne serait pas un compte débiteur au passif de la banque, mais un compte créditeur à l’actif de celle-ci.

Nous touchons là peut-être le noeud du « problème ». Il y a différents types d’établissement financiers. Certains sont plus orientés vers les prêts (plutôt à LT) ou les investissements et sont continuellement à la recherche de liquidités pour couvrir leurs prêts. D’autres sont plus orientés vers l’épargne, l’assurance-vie, la collecte de fonds et sont continuellement à la recherche de placements. D’autres enfin sont assez équilibrés, autonomes, les méga-bancassureurs, les méga-banques universelles « qui ne dorment jamais » ;-).

On ne peut faire une généralisation à partir d’un seul type d’établissement financier. Ce serait une déformation du fonctionnement du système bancaire dans son ensemble.

PS: Je me souviens maintenant qu’une banque d’épargne belge proposait dans les années 1980-1990 des comptes d’épargne dont le taux était lié au BIBOR moins quelques points (le LIBOR / EURIBOR belge de l’époque). Cela me semble un exemple parfait d’une banque qui collectait l’épargne pour la prêter à d’autres sur le marché interbancaire.

NB Je ne suis pas comptable moi-même. Je suis un simple petit « patron » qui s’est occupé de la compta journalière de sa TPE et fait appel à un expert comptable pour les clôtures de fin d’année.

J-P Voyer a raison.

Il a essayé de rentrer dans le coeur de la comptabilité, mais même ce qu’il montre est trop simplifié pour que l’on puisse comprendre ce qui se passe.

Pour le comprendre il faudrait rentrer dans le coeur de tous les livres de comptes :

-livre des achats

-livre des ventes

-livre des fournisseurs

-livre des clients

-livre des investissements

-livre de caisse

-livre des réserves

-livre des emprunts

-livre des créances

-etc,etc….

Dans tous ces livres il y a des comptes :

-compte achats consommables

-compte achats matériel

-compte achat mobilier

-compte achat immobilier

-comptes amortissements

-comptes clients

-comptes fournisseurs

-comptes emprunts

-comptes créances

-compte caisse

-compte trésorerie

-etc,etc………..

C’est en suivant de débit en crédit, de crédit en débit, tout au long de ces comptes que l’on peut voir la circulation des sommes inscrites.

C’est exprès que je parle de « sommes ».

Parce que si au début de la création de la comptabilité on pouvait parler d’argent ou de monnaie, aujourd’hui il devient de plus en plus rare que ces sommes concernent véritablement de « l’argent ».

Sauf lorsque vous retirez un peu de « liquide » au distributeur, ou lorsque par extraordinaire vous remettez un peu de « liquide » à votre banque ou si vous payez quelqu’un avec ce même « liquide ».

La grande majorité de ces « sommes » ne concernent que des dettes ou des créances, de la banque vis à vis de vous, d’un employeur vis à vis de vous, de vous vis à vis de la banque, de vous vis à vis d’un commerçant, etc……

En remontant la liste des comptes suivis par une somme donnée vous pourriez voir qu’elle provient à chaque fois d’une dette, ou d’une créance, suivant de quel côté on se trouve.

Nous vivons tous sur la dette.

C’est pourquoi j’avais ailleurs fait le commentaire suivant :

à savoir que pour moi le plus grand scandale c’est que justement les banques n’ont rien créé du tout !

Ni le principal ni les intérêts !!!!!!!!!!!

Nous sommes assis sur une énorme, une phénoménale cavalerie !!!!!!!

Et il est tout à fait exact de dire que toutes ces dettes ne pourront être remboursées!

« Nous sommes assis sur une énorme, une phénoménale cavalerie !!!!!!!

Et il est tout à fait exact de dire que toutes ces dettes ne pourront être remboursées! »

Oui. Et qui dit dette, dit forcément créance (l’autre côté du miroir, du bilan bancaire). Comme la bulle de surendettement mondiale à tous niveaux doit inéluctablement éclater, un défaut de paiement, une faillite… entraine obligatoirement une réduction correspondante du côté dépots, épargne, assurance-vie… La question est : qui va perdre/payer. Pour l’instant les états font tout leur possible pour que ce soit le (futur) contribuable, en comblant avec de la dette publique toute perte par défaut/faillite personnelle ou d’entreprise. Mais cela ne fait qu’ajouter encore plus de dette sur la montagne de dettes existantes.

Et si pour changer, la caste politique arrêtait de mépriser et infantiliser la polulation, de faire diversion avec de faux débats, voire de discutailler du sexe des anges?

Et si pour changer, la caste politique arrêtait d’imposer ses vues à elle, de défendre encore et toujours les puissants et riches?

Et si pour changer, la caste politique sourde et aveugle, enfermée dans sa tour d’ivoire, écoutait non les lobbies et spécialistes doctrinaires mais les citoyens qu’elle ose prétendre représenter?

Et si pour changer, on mettait la politique au service de la population ?

Et si pour changer, on arrêtait la guerre économique permanante que tous les prétendus représentants de la population lui ont imposé de force voire contre son gré? (Et oui, tous les partis prétendus démocratiques ont voté les « bons » Traités de Maastricht et Lisbonne avec ses gardiens de la doctrine de la foi ordolibérale).

Et si pour changer, on mettait l’économie et la finance au service de la population?

Et si pour changer, on osait la paix économique?

Et si pour changer, on osait la démocratie?

C’est trop en demander?

On peut toujours rêver…

à Pierre-Yves D.

Merci sincère pour votre sollicitude.

Il serait en effet excellent de débarrasser les banques centrales de l’idéologie monétariste , de supprimer les stock options et de prendre les autres mesures proposées par Paul. Mais, oui ou non, Paul constate-t-il comme tout le monde que les crédits bancaires constituent la source essentielle de nos moyens de paiement – ce que beaucoup appellent notre monnaie – et souhaite-t-il, comme Ellen Brown le dit nécessaire, » rendre le pouvoir de création monétaire au gouvernement et au peuple qu’il représente » ?

J’ai peine à le dire, mais je ressens tout le reste comme des tergiversations.

Le but étant défini, il resterait tant à examiner pour l’atteindre dans l’ordre et sans créer de désastre que Paul, et beaucoup d’autres ici, y trouveraient sans aucun doute matière à exercer leur humanisme et leur talent.

Sincèrement vôtre.

Jean jégu.

« Débarrassons les banques centrales de l’idéologie monétariste ».

L’idéologie monétariste est sûrement une mauvaise chose, pour les banques centrales comme pour toute autre institution. Comment fait-on pour cela? Traquer l’idéologie, ce n’est déjà pas simple chez des personnes, alors, pour des institutions? La seule piste me semble être de changer le système monétaire. B.L.

M. Voyer,

Sur les schémas que vous proposez, il manque tout de même une partie majeure, qui est celle qui va transformer la « dette » de la banque envers l’emprunteur en « monnaie » : c’est la contrepartie inscrite au contrat d’emprunt par l’emprunteur.

Sur cette contrepartie contractuelle, la dette de la banque n’est plus contrebalancée par l’argent dont dispose la banque, mais par l’engagement du client emprunteur à rembourser sa propre dette envers la banque. Sur le schéma comptable de l’emprunt, la dette du client (créance de la banque) est équilibrée par la créance du client (dette de la banque).

Avec cet engagement, et la garantie apportée au contrat, la banque va pouvoir abonder son compte d’exploitation, colonne « actif », ce qui compense plus que largement la dette qui reste inscrite au compte courant du déposant initial, une fois le compte BC soldé par la compensation.

C’est là qu’est la nouvelle monnaie :dans la rémanence de la dette de l’emprunteur, signifiée par une créance de la banque inscrite à l’actif de son compte d’exploitation. Cette créance a une durée de vie limitée, et la dette correspondante circule comme monnaie jusqu’au terme du crédit.

Les banques privées créent la monnaie de l’économie de toute la collectivité, sur l’engagement de la collectivité à créer de la richesse supplémentaire dans le futur. C’est très bien, le mécanisme est excellent, car il permet de disposer maintenant de la monnaie représentant des échanges futurs, et donc d’amorcer la production de biens dont ces mêmes échanges auront besoin. Par contre, elles le font pour leur propre compte, et accaparent tout à la fois le droit de décider pour quel futur la monnaie sera produite, et celui d’en récolter les dividendes (une part importante de l’accroissement effectivement obtenu de la richesse collective, sous forme d’intérêts)

Tout ceci devrait bel et bien relever du domaine public.

@ fujisan 10 février 2010 à 22:20

Je vous croyais allergique au travail, et pourtant vous en avez fourni un très utile, en montrant comment s’opèrent les compensations grâce à ce tableau sur l’évolution des comptes des banques X,Y,Z.

Merci !

C’est une construction qui n’a nécessité que peu de matières premières non renouvelables. Si on traitait la satisfaction de tous nos besoins essentiels sans puiser davantage dans ce qui nous reste sur la planète, cela laisserait de l’espoir. C’est possible à condition qu’on réussisse très rapidement à faire en sorte que les près de 7 milliards d’individus dont nous faisons partie, soient plus attirés par des biens intellectuels et spirituels que par les biens matériels dont on leur donne envie.

Cela implique un travail colossal de la part de ceux qui, détenant un savoir, et une vision messianique, seraient en mesure, en s’appuyant sur les moyens modernes de communication, de convertir la planète entière à une nouvelle religion, celle de l’économie des ressources matérielles.

Qui, après Jésus, Mahomet et les autres, sera le nouveau messie ?

Il lui faudra beaucoup de courage et de persuasion pour montrer aux puissants et aux autres à quel point nous sommes près du gouffre et que plus on crée de dettes plus on accélère notre extinction.

Les spécialistes des effets de levier dans la finance, devraient être endoctrinés les premiers afin qu’ils se convertissent et exercent leur pouvoir multiplicateur de richesses matérielles virtuelles sur celui des richesses spirituelles dont la communauté des hommes a un urgent besoin.

Là, ils auraient bien mérité un bonus. Sous quelle forme serait-il octroyé ? En durée à vivre peut-être.

Perso je distingue travail salarié (et souvent aliénant) et activité librement choisie (et souvent gratifiant).

Les spécialistes des effets de levier dans la finance, devraient être endoctrinés les premiers

« Donnez-moi un point d’appui, je soulèverai le monde » Archimède 😉

« Si on traitait la satisfaction de tous nos besoins essentiels sans puiser davantage dans ce qui nous reste sur la planète, cela laisserait de l’espoir. C’est possible à condition qu’on réussisse très rapidement à faire en sorte que les près de 7 milliards d’individus dont nous faisons partie, soient plus attirés par des biens intellectuels et spirituels que par les biens matériels dont on leur donne envie. »

C’est beau comme du Gandhi dis :

« La civilisation, au vrai sens du terme, ne consiste pas à multiplier les besoins, mais à les limiter volontairement. C’est le seul moyen pour connaître le vrai bonheur et nous rendre plus disponible aux autres. Il faut un minimum de bien-être et de confort ; mais, passé cette limite, ce qui devait nous aider devient source de gêne. Vouloir créer un nombre illimité de besoins pour avoir ensuite à les satisfaire n’est que poursuivre du vent. Ce faux idéal n’est qu’un traquenard. Il faut savoir imposer une limite à ses propres besoins, physiques et même intellectuels, sinon la nécessité de les satisfaire devient recherche de la volupté. Nous devons nous arranger pour que nos conditions de vie, sur le plan matériel et culturel, ne nous empêchent pas de servir l’humanité, mission qui doit mobiliser toute notre énergie.

@ fujisan

D’abord merci pour votre explication des flux nets à M Voyer, il n’a pu vous opposer aucun contre argument.

Par contre vous écrivez: « un défaut de paiement, une faillite… entraine obligatoirement une réduction correspondante du côté dépots, épargne, assurance-vie… »

Pouvez vous préciser pourquoi la suppression d’une créance à l’actif de la banque suite à une faillite entraîne automatiquement une réduction d’un DAV ou autre. Moi j’aurais dit plutôt que cela entraînait au passif de la banque une baisse de ses fonds propres.

Oui, mais les fonds propres ne vont pas en négatif, sinon c’est la faillite. Et vu les fonds propres minusculissimes (effet levier gigantissime) des banques, il ne faut pas grand chose…

Ce que je veux dire, c’est que le montant de richesse correspond à un montant équivalent de dettes. S’il y a des riches, c’est qu’il y a des endettés et vice-versa. Les deux vont de pair, sont les deux faces de la même chose (qu’on passe ou pas par l’intermédiaire d’une banque ne change pas grand chose). Moins d’endettés, c’est obligatoirement moins de riches. Et plus de riches, c’est obligatoirement plus d’endettés. C’est surtout cela que montre les bilans des banques et assureurs.

Reconnaissant qu’on est dans une crise de surendettement généralisé, qu’une grande partie des dettes doit inéluctablement disparaître, ça signifie obligatoirement qu’un montant équivalent de « promesses de richesse » (dépôts, épargne, assurance-vie…) doit aussi disparaître. Toute la question est de savoir trier le bon grain de l’ivraie, d’avoir un minimum de justice sociale et choisir qui va perdre ses belles « promesses de richesse » qui ne reposent en fait que sur une montagne de dettes impayables.

« Les riches ont des angoisses, les pauvres ont des inquiétudes. » Louis Scutenaire

PJ propose de soulager l’angoisse de ceux qui ont de l’argent « en trop » à ne savoir qu’en faire pour retirer les inquiétudes de ceux qui ont de l’argent « en trop peu ». Malheureusement nos « bons » gouvernements font tout leur possible pour que les riches restent angoissés et les (futurs) contribuables encore plus inquiets.

Si on ne veut pas admettre que les banques ont le pouvoir de monétiser les reconnaissances de dettes de ses clients emprunteur (monétiser dans « leur monnaie », la monnaie crédit agricole ou la monnaie Deutchbank ou..), c’est essayer de comprendre le fonctionnement du système bancaire comme on essayerait de comprendre le fonctionnement d’une montre en regardant bouger les aiguilles. C’est l’ensemble du système banque centrale + banques commerciales) qui est créateur d’expansion du crédit. Comme l’écrit Schumpeter » Le processus de création des dépôts, souvent qualifié de « création de crédit », est fondamental pour comprendre la monnaie et la banque. Un examen complet de ce processus essentiel permet de percevoir la nature des dépôts à vue, des dépôts à terme ou d’épargne, la fonction des réserves et le rôle de la banque centrale.

Le problème de la création de crédit est habituellement présenté au néophyte sous l’aspect du paradoxe du système totalement « prêté », dans lequel les dépôts sont un multiple des réserves – un multiple égal à l’inverse du ratio de réserves – et dans lequel la banque individuelle, dont les dépôts sont aussi un multiple des réserves, ne peut pas, sur la base d’une augmentation donnée de ses réserves, étendre ses dépôts plus que d’un montant égal aux réserves extra excédentaires. La banque individuelle est dépourvue du pouvoir de « multiplier » les dépôts, bien que d’une manière ou d’une autre le système ait ce pouvoir et en réalité la banque individuelle, dans l’équilibre final, semble avoir multiplié les dépôts. »

Un grand Merci quand même à Paul d’avoir publié le billet invité de Monsieur Voyer!

Enfin quelqu’un qui démontre, comme Paul, H.Creutz et moi-même, que les banques ne créent pas un centime via le crédit!

Si j’ai envoyé les « créationnistes en CP pour qu’ils apprennent à calculer, je les enverrais maintenant plutôt devant le tribunal correctionnel pour tromperie et escroquerie!

Comment justifier que les banques (hormis la banque centrale avec de l’encre et du papier spécial!) « créent de la monnaie? Les banques ne le disent pas, et la loi l’interdit!

Chaque dépôt en banque est un prêt à la banque, souvent rémunéré avec des intérêts. Et si la banque emprunte ainsi auprès du public, c’est dans le simple but de faire l’intermédiaire entre les épargnants-prêteurs et les emprunteurs ayant besoin de fonds.

Dettes et créances sont, évidemment jumelles, leur somme est toujours nulle.

Le fait qu’il y a des personnes disposant d’une épargne abondante vient de l’inégalité des revenus qui se transforme peu à peu en inégalité fortune.

Par ailleurs, l’épargnant ne dépense pas ce que l’emprunteur dépense à sa place.

Il n’y a dans ce fonctionnement circulaire tout simplement aucune place pour la « création de monnaie via le crédit »!

Les « créationnistes », au nom de leur ahurissantes constructions, ne veulent simplement pas voir que la banque reçoit autant qu’elle prête et se contentent de ne voir que ce que les banques prêtent! On les comprend, ils ne sont pas fortunés mais simplement asservis au grand capital et fascinés des grands chiffres et perdent toute capacité de raisonner simplement. Le « grand capital » ne dit pas (mais le fait) que les fonds proviennent des dépôts presque exclusivement, car cela révèlerait peut-être à quel point les fortunés sont fortunés.

J’ai interrogé le directeur de la caisse d’épargne à Bordeaux qui m’a parfaitement confirmé cela!

Pour tout prêt, la banque se soucie toujours comment elle peut le financer ou refinancer!

Et si la banque n’avait pas impérieusement besoin de dépôts pour prêter à son tour, on ne voit pas pourquoi elle rémunèrerait l’épargne, y compris des gens modestes.

Il est vrai aussi que la banque prend une marge en demandant davantage pour les prêts qu’elle ne paye pour les dépôts évidemment, car la banque est une entreprise et doit payer son fonctionnement.

Dans ce contexte, il est évident aussi que la banque ne prête guère (sauf à la marge et en étant acculée) ses fonds propres mais quasi exclusivement les dépôts des épargnants.

Si la banque cessait de prêter, elle ne pourrait plus rémunérer les épargnants, les épargnants retireraient leur argent en liquide (essayeraient de le faire, c’est impossible évidemment en même temps pour tous), et la vie économique s’arrêterait tout simplement. Donc les banques veulent prêter ais ne peuvent plus prêter aux insolvables, d’où le problème actuel!

C’est à ce niveau-là que la monnaie liquide, valeur refuge ultime, dysfonctionne gravement, car, destinée à circuler, elle cesserait de circuler si son détenteur n’était plus rémunéré par l’intérêt.

Or, l’intérêt du capital et l’intérêt des interêts du capital font que les fortunés auront toujours davantage de créances et, symétriquement, les dettes augmentent d’autant.

A la fin, devant l’insolvabilité croissante, nous aurons toujours la crise systémique tout simplement parce que la monnaie dysfonctionne gravement dès le départ. Car la crise systémique est simplement le fait que les créances ne sont plus remboursables et que la ruine des débiteurs implique des pertes massives pour les prêteurs, ce que l’on ne veut pas du fait de la « confiance » des créanciers -épargnants que l’on veut et doit sauver – au besoin en injectant de la monnaie centrale.

Pourquoi délirer avec des constructions comptables sans queue ni tête quand les choses se présentent finalement si simplement?

Non, les banques ne créent pas de monnaie en prêtant car elles empruntent autant, c’est tout!

Encore un point: Parce que le prêteur sousconsomme par rapport à ses avoirs il en résulte que l’emprunteur surconsomme en dépensant à la place du prêteur. Il en résulte encore que le crédit n’anticipe aucun avenir mais fait qu’au présent la totalité des biens, services et biens d’équipement trouvent acheteur, autrement dit, les prêts sont une nécessité pour le bon fonctionnement présent de l’économie.

L’ »anticipation »est seulement dans la tête des acteurs économiques qui y croient, mais le crédit ne peut pas faire acheter aujourd’hui ce qui n’existe que demain, mais seulement des promesses, des promesses d’un remboursement futur moyennant quoi les fonds retourneront au prêteur dans un futur toujours incertain.

Le crédit n’achète que des biens au présent!

Monsieur Joannes

– Va falloir renvoyer Schumpeter au CP ou en prison, n’est ce pas ? …

– les banques ne créent pas « de l’argent » (imprimé), mais « leur monnaie » (électronique): ensuite elles ont besoin d’assurer leurs besoins en monnaie centrale (argent imprimé demandé par le public, réserves obligatoires, soldes négatifs de compensation, en notant qu’il n’y a plus aucun solde de compensation si on considère l’ensemble du réseau bancaire) en laissant en dépôt des obligations solides (reconnaissances de dettes des Etats sous forme d’OAT, IBAN,etc.) à la banque centrale qui leur fournit donc cette monnaie centrale

– Vous faites l’erreur que dénonce Schumpeter dans l’extrait ci dessus http://www.pauljorion.com/blog/?p=7821#comment-55510 : celle de ne considérer qu’une banque isolée (enseigne bancaire.. du bilan duquel il est impossible de « voir » l’expansion générale du crédit) et non l’ensemble du système bancaire

– Il est normal qu’un directeur d’agence bancaire considère qu’il doive couvrir ses crédits par ses dépôts ( http://tinyurl.com/ygbrbtq ), car il regarde le bilan d’une agence et non pas de l’ensemble consolidé du système bancaire commercial

– Vous oubliez la double casquette des banques : monétisent des reconnaissances de dettes (c’est le « faire crédit ») en plus de prêter des épargnes disponibles (rôle d’intermédiaire) en écrivant « si la banque n’avait pas impérieusement besoin de dépôts pour prêter à son tour, on ne voit pas pourquoi elle rémunèrerait l’épargne, y compris des gens modestes. »

Vous avez raison en écrivant :

– « Si la banque cessait de prêter la vie économique s’arrêterait tout simplement ». Mais rien à voir avec « elle ne pourrait plus rémunérer les épargnants ». Si la banque cessait d’émettre du crédit, il n’y aurait plus aucune monnaie (scripturale) lorsque les crédits seraient remboursés, tous les emprunteurs « finaux » devraient les intérêts qu’ils ne pourraient plus payer et seulement quelques pourcents de la monnaie que nous utilisons resteraient utilisables (l’argent central) … je ne vous dis pas les problèmes de règlements des gros montants. Mais on ré inventerait vite la monnaie scripturale, en espérant que cette fois on laisserait son émission au collectif (l’Etat)

– « l’intérêt du capital et l’intérêt des intérêts du capital font que les fortunés auront toujours davantage de créances et, symétriquement, les dettes augmentent d’autant. » Oui. car les plus fortunés peuvent « obtenir du crédit »

Le problème est que vous mélangez « la banque » et « le système bancaire » .

« Schumpeter au CP » ? Je démonte dans « L’argent, mode d’emploi » (Fayard 2009 : 150-153), l’un de ses « raisonnements » qui oblige en effet à poser la question sérieusement. Vous me répondrez : « Il n’est pas seul parmi les économistes ! » Ce n’est pas une excuse.

Schumpeter au CP. Avec Botul-Henri Lévy comme copain de classe !

@Johannes

« On les comprend, ils ne sont pas fortunés mais simplement asservis au grand capital et fascinés des grands chiffres et perdent toute capacité de raisonner simplement. »

sympa pour ceux qui ne sont pas de votre avis: vendus donc idiots 😉

Juste un point les créationnistes que vous accusez sont aussi des destructionnistes: si la monnaie scripturale existe (même si ce n’est pas un concept « théorique » au sens où Paul Jorion l’entend page 49 ou 50 de son livre) et si elle représente 83 à 85% de M1) c’est le solde « net » des reconnaissances de dettes et des remboursements.

Il y a création « scripturale » – fantasmagorique si vous le voulez – lors de l’ouverture d’un crédit, et destruction (« réelle » ou « fantasmagorique) lors du remboursement. D’où le fait qu’il faut s’attaquer aux « créationnistes-destructionnistes », pour être parfaitement cohérent.

Cordialement, B.L.

Sur les questions de création monétaire, je n’ai jamais compris pourquoi il y avait tant de délires. Votre schéma est bien peu différent de celui qu’on trouve dans les manuels scolaires… Ha si vous faite apparaitre la dimension temporelle! Ceci dit, on peut considérer que le schémas des manuels d’éco n’a jamais prétendu être réaliste, c’est juste l’équilibre vers lequel on tend quand t tend vers plus l’infini.

Je n’ai d’ailleurs jamais compris pourquoi on s’obsédait à écrire banque A puis banque B etc. A l’échelle macro ca ne change rien de ne considérer qu’une seule banque ce qui est équivalent à considérer l’agrégé de plusieurs banques.

Vous dites que l’on ne connait pas la vitesse de convergence. J’ai un élément de réponse. Si chaque année les banques doivent publier des bilans respectant le ratio de réserve de 8%, sachant qu’elles ont utilisé tout l’argent disponible dans leur passif et qu’elles n’ont pas de compensation (quel est l’intéret de garder des reserves au dela du ratio legal? Surtout qd on présente un bilan à des actionnaires!), la création monétaire a été épuisé en au moins un ans.

Vous dites qu’il n’y a pas de création monétaire mais de la création de dette. Par définition l’argent est une dette! Si vous avez un billet de cinq euros c’est qu’il a été prêté par la banque centrale à une banque et que par un chemin complexe il est arrivé dans votre poche. L’argent, c’est juste du papier qu’une banque centrale a imprimé et ensuite prêté. Par conséquent le dépot initial de la baque A (de 100) n’est pas moins une dette que les avoirs du client Y puisque c’est la banque centrale qui a déposé ces 100.

La seule vrai question que vous posez, c’est pourquoi les banques ont le pouvoir de création monétaire?

1) C’est une facon de rémunéré les employés de la banques qui doivent allouer au mieux cet argent

2) Il serait difficile à imaginer que la BCE ait la capacité de prêter elle même à tous les particuliers

3) Il est tout a fait possible d’envisager d’autres acteurs et de fixer des règles sur les taux pratiqués car la concurrence entre banques ne semble pas fonctionner

Pourquoi un mécanicien SNCF a besoin de s’endetter?

Tout simplement parce qu’il ne produit pas assez de richesse par rapport à celle qu’il consomme. Rien ne l’empeche de consommer moins et mieux, ou d’apporter plus de valeur ajouté dans ce qu’il produit…

Enfin, si vous voulez qu’on crée vraiment des jetons au lieu de créer des dettes, il suffit d’imposer un ratio fractionaire de 100% et de demander à la BCE d’imprimer 10 fois plus de billet. De toute facons cette distinction entre jetons et dettes est ridicule puisque les jetons ne sont rien d’autre qu’une dette contracté à la BCE…

Examinez votre raisonnement : ce n’est pas une démonstration, c’est un postulat. Si l’argent a été prêté par la banque centrale, 1) quelle est la maturité du prêt ?, 2) quel est le montant des intérêts ?

La raison pour laquelle il n’y a maturité ni intérêts est simple : c’est parce qu’il ne s’agit pas d’un prêt. Tout ceci est fort bien expliqué dans mon ouvrage « L’argent, mode d’emploi » (Fayard 2009) ; il oblige bien sûr à revoir certains vieux schémas.

Autre postulat: je résume les propos de Jean, le mécanicien s’endette par ce qu’il ne produit pas assez de richesse ou de plus value. La messe est dit.

Renversons le postulat, le mécanicien s’endette par ce qu’on lui donne pas assez de richesse en partageant sa plus value. Circulez, il n’y a rien à voir est aussi un autre postulat dans le tout « sécuritaire ».

La crise devrait vous démontrer, que le rapport richesse/plus value de votre postulat, est simpliste et non pas simplement d’évidence.

L’argent : c’est la dette de l’homme envers la société.

1) Maturité, synonyme : durée de vie.

2) Montant des intérêts : le travail de l’homme + la préparation de sa descendance pour qu’elle accepte sans rechigner la même dette.

Dur dur de sortir du cadre 🙂 !?

Paul Jorion

Ok, il faut que la banque possède l’argent pour chaque crédit qu’elle accorde mais si ce crédit est compensé par un autre crédit d’une autre banque, cet argent n’aura pas été utilisé par la banque et pour pourtant deux nouveaux dépôts dans chacune des banques auront été créés.

Dans la durée si le marché bancaire reste équilibré, les crédits seront remboursés avec ces dépôts.

Vous voyez bien que de leur création jusqu’à leur disparition (si tout se passe bien) ces crédits n’auront pas nécessité de monnaie centrale en dehors des fuites et des réserves obligatoires.

Je vous accorde que cet exemple est caricaturale (le marché n’est pas si bien équilibré que cela) mais l’idée est là et je ne conteste pas que si le marché bancaire se déséquilibre surgissent de gros problèmes.

Je ne comprends vraiment pas pourquoi vous n’admettez pas cela, d’ailleurs s’il en était différemment je me demande bien à quoi servirait les chambres de compensation.

« cet argent n’aura pas été utilisé par la banque et pour pourtant deux nouveaux dépôts dans chacune des banques auront été créés »

C’est exact. Mais uniquement dans les comptes. Il n’y a pas d’argent créé.

La banque A possède un billet de 100 en caisse que le marchand X est venus déposer. Elle fait un crédit de 100 à Y.

La banque B est dans la même situation, le marchand X’ est venus déposer 100 et elle a ouvert un crédit de 100 à Y’.

Y achète pour 100 auprès du marchand X’ et au même moment Y’ achète pour 100 auprès du marchand X.

La banque A et B ne s’échangent pas d’argent grâce à la compensation. Mais rien n’a été créé. Elles ont toujours chacune un seul billet de 100 en caisse.

Si Y ne rembourse pas son emprunt et que le marchand X vient entretemps essayer de vider son compte (qui est à +200), la banque A répondra ceci à X: « Monsieur, revenez demain. Aujourd’hui nous ne pouvons vous donner que 100. » Et la banque A essayera de vite trouver 100 pour le lendemain (en faisant par exemple un emprunt auprès d’une autre banque). Si elle n’y réussit pas, la banque A fait faillite et X a perdu 100.

Autrement dit, lorsque vous déposez votre argent à la banque (commes les marchands X et X’), vous le prêtez à votre banque, qui va le re-prêter à quelqu’un d’autre. Ce que vous voyez sur votre extrait de compte, n’est pas l’argent dont vous disposez, ni même l’argent dont dispose la banque. C’est l’argent que la banque vous doit (une reconnaissance de dette) et qu’elle s’engage à vous livrer plus ou moins quand vous le demandez (essayez par exemple de vider votre compte qui contient 50 mille euros pour voir si la banque vous les donne de suite; à coup sûr, elle vous demandera de revenir dans un ou deux jours).

Contrairement à ce que vous dites,

1) la banque centrale applique des taux banques (taux directeur US aujourdh’ui de 0,25% par exemple).

2)Les maturités dépendent de l’organisation de la BC. Il y a des opérationde financement hebdomadaires à échéance 1 semaine, d’autre trimestriel à échéance 3 moi, opérations de financement exceptionel..

D’ailleurs, je vous signale au passage qu’un depot n’est rien de plus qu’une dette à taux 0% et maturité stochastique pour une banque.

Ainsi la monnaie n’est rien de plus qu’un bout de papier qui appartient à la banque centrale et que l’on possède temporairement et auquel on fait confiance tant que la banque centrale a une politique crédible.

Enfin, la raison pour laquelle il s’agit d’un pret et non d’un don de la banque centrale au banque est que la force de rappelle que procure un pret est indispensable pour la banque centrale pour exercer son pouvoir de destruction monétaire (bizarement, vous n’évoquez jamais la destruction monétaire…).

Au lieu de critiquer les vieux schemas, vous devriez peut être visiter la BCE pour savoir comment elle fonctionne. Et aussi lire les vieux schemas jusqu’au bout, car je suppose qu’après avoir évoqué la création monétaire, les ouvrages que vous critiquez présente la destruction monétaire, mais ca vous n’en parlez pas (peut être parce que dans cette partie là on insiste bien sur la force de rappel dont dispose la banque centrale pour detruire de la monnaie?).

@moi

J’aime être précis donc je résume en comptabilité simplifiée ce que vous dites:

Situation comptable des banques A et B avant que les crédits octroyés ne soient dépensés

*****Banque A

ACTIF

Caisse=100 espèces

Créance Y=100

PASSIF

DAV Y=100

DAV X=100

*****Banque B

ACTIF

Caisse=100 espèces

Créance Y‘=100

PASSIF

DAV Y‘=100

DAV X‘=100

——————————————————

Y achète pour 100 auprès du marchand X’ et au même moment Y’ achète pour 100 auprès du marchand X.

*****Banque A

ACTIF

Caisse=100 espèces

Créance Y=100

PASSIF

DAV Y=0

DAV X=200

*****Banque B

ACTIF

Caisse=100 espèces

Créance Y‘=100

PASSIF

DAV Y‘=0

DAV X‘=200

Vous écrivez:« La banque A et B ne s’échangent pas d’argent grâce à la compensation. Mais rien n’a été créé. Elles ont toujours chacune un seul billet de 100 en caisse. »

Si, les deux banques ont fait augmenter de 200 le M1 scriptural soit un total pour l’exemple ci dessus de 400 M1 scripturale pour 200 dans la caisse des deux banques.

Avec 400 on peut acheter plus de chose qu’avec les 200 du départ.

Les 200 qui ont été crée ne sont pas de la monnaie fiduciaire mais de la monnaie scripturale qui comme vous le savez est une reconnaissance de dette MAIS aussi un moyen de paiement quand TOUT VA BIEN.

Il est bien évident que lorsqu’il y a des défauts de remboursement ou que le marché interbancaire se déséquilibre (fuites) ça ne fonctionne plus mais qui dit le contraire?

Mais pendant des années ce système a bien fonctionné et les crédits accordés ont pu être remboursé avec les dépôts qu’ont généré ces mêmes crédits avec un ratio de liquidité de 20% pour les banques (à ne pas confondre avec le ratio de solvabilité).

Je ne comprends pas ce qu’il y a de compliqué la dedans alors pourquoi toutes ces contorsions dialectiques?

@jean.

« Je n’ai d’ailleurs jamais compris pourquoi on s’obsédait à écrire banque A puis banque B etc. A l’échelle macro ca ne change rien de ne considérer qu’une seule banque ce qui est équivalent à considérer l’agrégé de plusieurs banques. »

Vous avez bien raison. Je pense effectivement que les mécanismes monétaires sont plus clairs avec une « macro-banque » ou un système bancaire global intégrant l’ensemble des banques commerciales « de second rang » (et laissant en dehors, bien sûr, la banque centrale, banque « de premier rang ») B.L.

@Paul Jorion dit:

Certes les billets de banque n’ont ni maturité/échéance, ni ne portent d’intérêts eux-mêmes. Mais d’où viennent-ils? Quelle est la contrepartie? La banque commerciale « achète » les billets à la banque centrale en « payant » en monnaie centrale avec son dépôt (réserves excédentaires) auprès de la même banques centrale.

Et comment est créée la monnaie centrale contre laquelle sont échangés les billets de banque? La monnaie centrale est créée ex-nihilo par la banque centrale quand elle « achète », monétise des créances (en principe des bons du Trésor) auprès des banques commerciales.

Donc derrière tout billet de banque se trouvent des créances/dettes (bons du Trésor) qui ont bel et bien une maturité et portent intérêts.

Je crois avoir compris le postulat de Monsieur Jorion, effectivement de ce point de vue là, il n’y a pas de création d’argent mais une création toujours plus grande de dépendance et d’impôts car pour moi les intérêts de toutes ces montagnes de dettes ne sont qu’un impôt des plus pauvres vers les plus riches, une sorte de Dîme de notre époque.

Effectivement ce n’est pas plus de richesse que créait le système monétaire comme il est fait mais seulement plus de dépendance à tel point que plus il y a de créances à l’actif des banques moins il y a d’argent en définitive. J’emploie le terme argent mais je devrais employer le terme pouvoir d’achat.

Soit l’interprétation de Jorion où les banques ne créent pas de monnaie.

Admettons que j’ai 1000 euros sur mon compte, qui d’après l’argent mode d’emploi, est propriété de la banque.

Ma banque prélève 900 euros pour le prêter à un autre client, soit X.

Cependant, sur mon relevé de compte, il y a toujours bel et bien écrit 1000 euros.

N’y-a-t’il pas un faux en écriture ?

Non la banque reconnaît qu’elle vous doit 1.000 €. Ce qui n’est pas faux : c’est vrai !

Un courrier que je viens de recevoir à propos d’un commentaire modéré me révèle que plusieurs des intervenants qui contestent les billets de Jean-Pierre Voyer ne sont en réalité qu’une seule et même personne utilisant divers pseudos. L’« effet de masse » dans l’opposition est donc une tactique… et une illusion.

A Jean :

« Pourquoi un mécanicien SNCF a besoin de s’endetter?

Tout simplement parce qu’il ne produit pas assez de richesse par rapport à celle qu’il consomme. Rien ne l’empeche de consommer moins et mieux, ou d’apporter plus de valeur ajouté dans ce qu’il produit… »

Et si c’était tout simplement parce que sa rémunération est inférieure à la valeur qu’il produit ?

S’il demandait une rémunération supérieur il serait virer puis remplacer pr qqn qui travaille au même tarif.

Pourquoi?

Tout simplement parce que vous ne prendrez plus le train si les billets sont deux fois plus chers et que 100 000 chomeurs sont aussi qualifié que le mécanicien. (offre et demande…)

@ Louise 12 février 2010 à 13:01

Si des concurrents s’implantent, c’est bien qu’ils envisagent de gagner leur vie. On pourra comparer les salaires et avantages des uns et des autres dans quelques temps. En attendant le bilan SNCF ne semble pas extraordinaire, et l’actionnaire, si souvent décrié (dans ce cas c’est nous) n’est pas extraordinairement payé au détriment de ses employés.

http://www.ifrap.org/SNCF-bilan-et-avenir-du-systeme-ferroviaire-francais,0881.html

Paul Jorion