Billet invité

Réponse tardive sur une question importante à :

Brieuc Le Fèvre

(…)

Enfin, concernant l’échange de banque à banque, comme vous le dites, la banque qui voit une dette arriver chez elle n’en est pas contente, et demande une contrepartie en monnaie centrale. Seulement voilà, si cette transaction devait se faire au coup par coup, à chaque transfert de compte chez A vers compte chez B, les banques commerciales devraient en effet avoir en réserve BC la totalité des montants inscrits en DAV et épargne immédiatement disponible. Ce qui serait pile poil dans la vision de Shiva et Julien Alexandre. Par contre, cela interdirait la création de plus de dette bancaire que ce qui existe de monnaie centrale, et donc ralentir les banques commerciales devraient en effet avoir en réserve BC la totalité des montants inscrits en DAV et épargne immédiatement disponible ait l’octroi du crédit (et par suite, la rentrée des intérêts, bling bling!). Donc, ça ne se passe pas comme cela. Au contraire, la compensation à lieu une fois par jour, ce qui permet de prendre ce risque que vous évoquez: se retrouver les fesses à l’air, côté pile, mais augmenter le gain potentiel, côté face. Culture de la possession oblige, l’appât du gain est toujours le plus fort, le risque est pris, les avoirs en BC inférieurs au encours en DAV, et la création monétaire du système bancaire dans son ensemble une réalité.

« Seulement voilà, si cette transaction devait se faire au coup par coup, à chaque transfert de compte chez A vers compte chez B, les banques commerciales devraient en effet avoir en réserve BC la totalité des montants inscrits en DAV et épargne immédiatement disponible. » : non ! pas du tout : les banques commerciales ne devraient pas avoir en réserve BC la totalité des montants inscrits en DAV et épargne immédiatement disponible, mais à la fin de la journée, exactement le même montant dans les deux cas (temps réel ou compensation en chambre), car, lors d’un échange en temps réel, au coup par coup, les banques ne verraient pas seulement arriver des ordres de paiement à une consœur, ce qui les mettrait de mauvaise humeur ce que je comprends, elles verraient aussi arriver des paiements en leur faveur en monnaie centrale, ce qui les réjouirait il me semble. Et ces paiements en leur faveur compenseraient les paiements qu’elles ont effectué au bénéfice d’une consœur exactement comme les ordres de paiements se compensent dans une chambre de compensation.

Dans un échange en temps réel, la compensation aurait lieu par les paiements mêmes au lieu d’avoir lieu par les ordres de paiements dans une chambre de compensation. Et dans les deux cas le stock d’argent nécessaire aux paiements (le flux net) serait exactement le même à la fin de la journée.

Figurons une séquence de cette compensation par les paiements pour une banque donnée. Regardons le cours des évènements par rapport à l’actuel encaisse de la banque considérée comme le repère zéro. Nous aurons par exemple : crédit, crédit, découvert, crédit, découvert, découvert, découvert, découvert moins, découvert moins, crédit, crédit, crédit, crédit moins, découvert… etc. Il pourra y avoir des excursions importantes mais en fin de journée, le flux net sera exactement égal à celui qui serait obtenu par une compensation des ordres de paiement. Sachez qu’avec la compensation des ordres en chambre, peu de temps avant la fin de la cession, une banque donnée n’est pas à l’abri d’une rafale d’ordres des paiement : crédit moins, crédit moins, découvert, découvert, découvert, découvert, découvert, découvert, découvert, découvert, découvert, découvert, découvert, découvert, découvert, découvert. Ou même un seul ordre de paiement énorme au cours de la compensation.

S’il y a possibilité de compensation en chambre par compensation des ordres de paiements, c’est parce qu’il y a possibilité de compensation dans le monde par les paiements eux-mêmes. Sinon, la compensation en chambre serait impossible. La condition de possibilité de la compensation en chambre est que la compensation soit possible dans le monde par les paiements eux-mêmes.

Autrefois, une compensation en temps réel était impossible à tel point que la compensation en chambre n’avait lieu qu’une fois par semaine (jusqu’en 2003 me semble-t-il). Aujourd’hui, plus rien ne s’oppose à une compensation en temps réel par les paiements eux-mêmes.

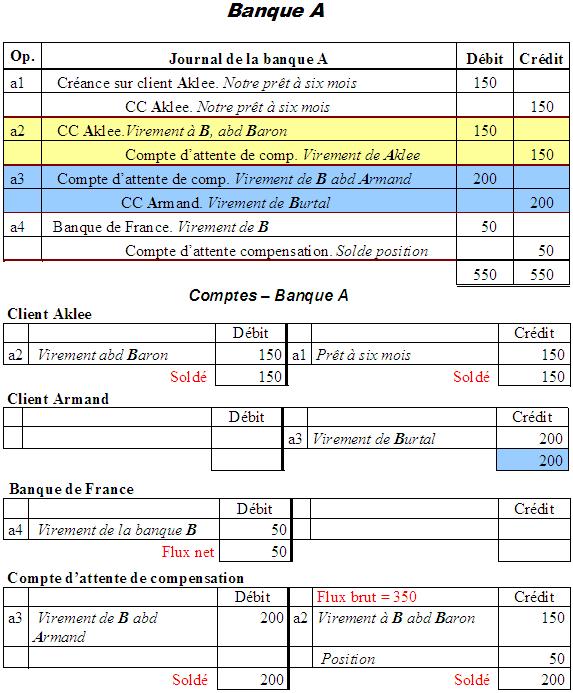

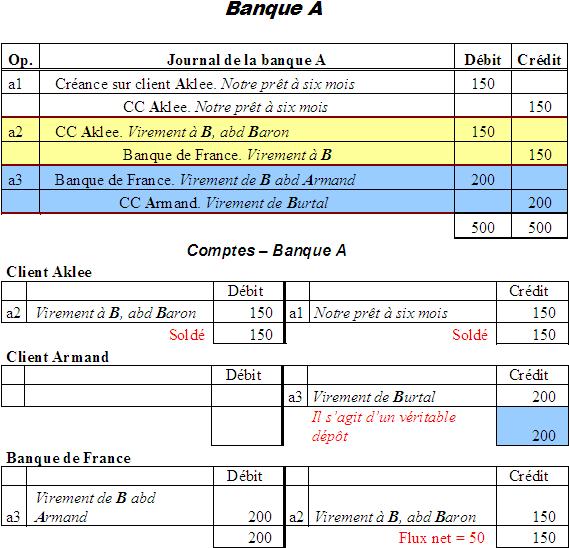

D’un point de vue comptable, la démonstration est immédiate : il suffit dans les écritures passées par les banques de remplacer le nom du compte « Compte d’attente de compensation » par « Compte courant Banque de France ». Et dans les deux cas vous obtenez la position de la banque. Cette position est la même dans les deux cas, est-il utile de le dire.

1) Banque A, clients Armand et Aklee.

Le client Aklee emprunte 150 à sa banque (écriture a1).

Il vire cette somme à la banque B au bénéfice du client Baron (écritures a2 et b3).

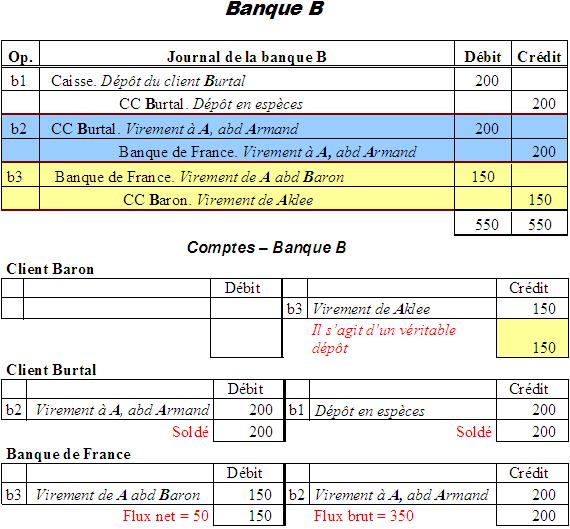

2) Banque B, clients Baron et Burtal.

Le client Burtal fait un dépôt en espèces de 200 (écriture b1).

Il vire cette somme à la banque A au bénéfice du client Armand ( écritures b2 et a3).

Dès sa position connue, la banque B, qui est en fonds, solde sa position par un virement à la banque A (écriture b4), soldant ainsi le compte d’attente.

Abréviation : abd = « au bénéfice de… »

Méthode de la compensation

Banque A

Flux brut : 350 ; flux net : 50 ; excursion débitrice maximum : 50 ; trésorerie : A = –50

Banque B

Flux brut : 350 ; flux net : 50 ; excursion débitrice maximum : 0 ; trésorerie : B = +50

Remarque : dans ce modèle, le flux brut de 350 est un flux… d’ordres de paiement et non un flux de fonds. Les ordres de paiement sont échangés sans l’intervention d’aucun argent. Il s’agit donc… d’un troc (« La phase de compensation et de règlement permet aux établissements bancaires ou aux institutions assimilées de s’échanger leurs créances respectives [pas les créances, seulement les ordres de paiement. Du temps de la compensation à la main, c’était stricto sensu. Un chèque ou un ordre de virement ne sont pas des créances. Une créance est le droit d’exiger un paiement. Un ordre de paiement est l’exigence même qui s’exerce au nom de ce droit (Littré)] nées des paiements scripturaux et de payer le solde net de ces créances » Cf. Banque de France).

D’autre part, ces ordres sont des nombres, donc ils sont soit égaux, soit inégaux, et dans le second cas, cet échange laisse un solde. Ensuite, si ces ordres n’étaient pas échangés (et donc neutralisés) mais exécutés, ils provoqueraient des virements sur les comptes des banques dans les livres de la Banque de France, comme nous verrons dans l’exemple en temps réel ci-dessous, car, pour des banques, c’est le seul moyen d’effectuer des paiement entre elles. Par conséquent, le solde sera viré compte à compte dans les livres de la Banque de France. Nous pourrons constater que ce solde est exactement le même que celui du second exemple. Les deux méthodes produisent donc le même effet, le contraire serait inquiétant. Les ordres exécutés en temps réel compensent les paiements exactement comme le fait la compensation en chambre. Le résultat serait le même avec dix mille transactions (je vous laisse le soin de les écrire) et j’ai par ailleurs prouvé qu’une compensation multilatérale de n banques est identique à n(n-1) compensations bilatérales (un lecteur me demandait en quoi cette démonstration avait un rapport avec le sujet. Eh bien voilà !). Donc le même effet serait produit aussi bien avec cinq cents banques et quelques millions de transactions.

La conclusion qui s’impose est qu’il n’y a, dans la chambre de compensation, que neutralisation des ordres de paiement qui, de ce fait, ne seront pas exécutés. Il n’y a donc aucun paiement dans la chambre de compensation. Les soldes de compensation sont seuls réglés hors de la chambre de compensation et ils sont réglés sur les comptes des banques dans les livres de la Banque de France puisque c’est là qu’auraient été effectués les paiements s’ils n’avaient pas été neutralisés puisqu’il n’existe aucun autre moyen de paiement entre les banques, sinon envoyer un coursier avec une sacoche pleine de billets. Donc, même s’il existait une autre monnaie que la monnaie centrale, elle ne servirait à rien puisque tous les paiements sont effectués en monnaie centrale ou en billets.

Voir à ce sujet les commentaires de « Shiva » dans le billet « On a reçu ça » de Paul Jorion du 13 février 2099.

Méthode en temps réel

Pendant le temps de l’expérience, la banque centrale autorise spécialement les découverts sur les CC des banques, découverts qui devront être comblés le lendemain matin.

Banque A

Flux brut : 350 ; flux net : 50 ; excursion débitrice maximum : 200 si la banque A est tirée la première, zéro sinon ; trésorerie : A = –50

Banque B

Flux brut : 350 ; flux net : 50 ; excursion débitrice maximum : 150 si la banque B est tirée la première, zéro sinon ; trésorerie : B = +50.

Risque d’excursions débitrices maximum dans le système : 200.

Remarque : dans ce modèle, le flux brut de 350 est un flux de fonds, un flux d’argent.

J’ai une explication simple pourquoi les économistes soutiennent presque tous avec un bel ensemble que les banques commerciales créent de l’argent : parce qu’ils vont à la soupe (Galbraith : « L’économie, discipline complaisante »). S’ils ont le prix de la Banque du Suède, c’est qu’ils sont plus allés à la soupe que les autres. C’est pourquoi les remarques de F. Grua sont si rafraîchissantes : Grua n’était pas un économiste mais un juriste. Donc il n’allait pas à la soupe. Je tiens ces économistes pour des menteurs innocents (Galbraith. Un menteur innocent est un menteur qui croit à ses mensonges), mais aussi pour des nuisibles. Et même pour certains (Hayek, Friedman) pour des criminels. Le fait d’appeler dépôt ce qui n’est pas un dépôt ne relève pas de la science mais du sens commun. Le moindre plombier, fût-il polonais, remarquerait qu’un dépôt implique un objet déposé et que s’il n’y a pas d’objet déposé, il n’y a pas de dépôt. Un économiste, non. Ce n’est même pas du culot, c’est de l’imbécillité :

Cet essai se propose de montrer comment, sur la base des pressions financières et politiques et des modes du moment, la théorie et les /10/ systèmes économiques et politiques en général cultivent leur propre version de la vérité. Une version qui n’entretient aucune relation nécessaire avec le réel. Personne n’est particulièrement coupable : on préfère, et de loin, penser ce qui arrange chacun. C’est un phénomène dont doivent avoir conscience tous ceux qui ont appris l’économie, qui sont aujourd’hui étudiants ou qui s’intéressent à la vie économique et politique. Ce qui arrange chacun, c’est ce qui sert, ou ne gêne pas les intérêts économiques, politiques et sociaux dominants.

La plupart des auteurs de ces « mensonges » que j’entends démasquer ici ne sont pas volontairement au service de ces intérêts. Ils ne se rendent pas compte qu’on façonne leurs idées, qu’ils se font avoir. Rien ici de juridiquement répréhensible, pas de violation de la loi, mais des croyances, personnelles et sociales. Et aucun sentiment sérieux de culpabilité, mais, très probablement, de l’autosatisfaction.

Malgré le sérieux du propos, l’éclairage porté sur quelques convictions utiles au convaincu et d’autres concepts absurdes peut être très drôle. Ce le fut pour l’auteur, et il espère que ce le sera aussi pour le lecteur.

Les Mensonges (innocents) de l’économie, J. K. Galbraith, Le Seuil, 2004

227 réponses à “Une histoire à dormir debout (suite), par Jean-Pierre Voyer”

Denis Robert n’a donc pas finit de rire. Il faut bien compenser.

Plus je suis au courant, moins c’est clair ces affaires!

Euréka!!!! La solution serait si j’ai bien compris de taxer le troc?

Merde, alors j’ai des dettes en perspective…. Mais que d’autosatisfaction à échanger ma soupe avec un juriste.

Et… vous allez bien, de temps en temps..???

Pour l’instant nous ne manquons pas de soupe, ça compense.

Merci pour cet exposé clair et limpide.

On pourrait, tout comme citoyen de base comme moi n’ayant ou ne voulant pas profiter du système par abus, se demander à l’heure de l’instantanéité, pourquoi existe les « jours de compensation » qui permettent aux banques françaises de bénéficier d’un montant GIGANTESQUE qui s’appuie juste sur un ralentissement des transferts de compte à compte…

Voleur un jour, vo…

Il y a tout de même une petite erreur dans votre devellopement, il n’est pas possible de considérer que le prét a Aklee est soldé, puisqu’il n’as pas été encore remboursé.

Par contre la compensation est correcte, mais cela s’explique uniquement parce que la banque a utilisé le depot de 200, suite au virement de brutal, pour compensé son emission de crédit.

En fait dans votre example Armand dispose des 200 provenant du virement de brutal et au même momment Baron bénéficie lui aussi des 150 provenant du virement de Aklee. Donc temps que le crédit de Aklee n’as pas été remboursé, il y a la possibilité de mettre en circulation 350.

seconde remarque vous appélé véritable depot le virement de Aklla pour le compte de baron, alors que cette somme provient d’un crédit. Donc si vous considérez que se crédit c’est transformé en véritable dépot, c’est que la banque B peut a son tour s’en servir pour faire un nouveau crédit.

Le danger et la lorsque, l’argent provenant d’un crédit devient un dépot. Car dans se cas il y a bien création de quelle chose puisque se crédit n’apparait dans aucune compte, ni a la banque ni a la banque centrale.

Est c’est je pense sur se point qu’il est important de trouver une bonne législation.

Donc si toutes les banques se mettre a pétter tant que leur compte a la banque de France elle permet d’effectuer les compensations. Les banquiers peuvent faire autant de crédit qu’il veulent, surtout que si toutes les banque se mettent a faire du crédit en même temps la compensation sera toujours possible.

Cher Monsieur, je n’ai pas représenté les comptes « Caisse » et « Créance sur client Aklee » pour gagner de la place. Ces comptes ne sont pas soldés.

Pourquoi le prêt devient dépôt dans une autre banque (à cause du paiement en monnaie centrale) est expliqué dans un de mes précédents billets.

JPV

Post scriptum : j’ai pris exprès un prêt d’un côté, un dépôt en espèce de l’autre, pour montrer que dans les deux cas il y a paiement en monnaie centrale et qu’un emprunteur ou un déposant sont de ce point de vue dans la même situation. Qu’il y ait eu dépôt préalable ou qu’il y ait eu seulement emprunt le résultat est le même : il y a dépôt chez la banque bénéficiaire parce que le paiement est effectué en monnaie centrale.

JPV

M’enfin il y a tout de même une évidence sur laquel nous somme bien obligé de nous accordé.

C’est dernière années les BC ont du renflouer les Banques pour de trés gros montant. Puisque ses somme proviennent des BC on peux donc dire que les banques ont obligé les BC a créer de l’argent.

Donc a partir du momment ou les BC prettent aux banques, c’est que se solde n’est plus de zéro mais négatif. Se qui prouve que les banques on permis qu’il y est plus de transaction monnaitaire qu’elle n’avaient de fond BC.

Pour en arriver a se point il a été nécéssaire qu’a un momment donné le solde de ses Banques soit négatif en Monnaie BC. Hors dans votre système de compensation la non création implique que la balance des soldes banquaire enregistré en BC soit égale a Zero. Hors dans la crise actuel il semblerait que se solde est été bien inferieur a Zero. Se qui logiquement emméne a la comclusion que les banques ont créer des CHOSES qui a obligé les BC a faire une création de monnaie par l’acte de renflouement par prét.

Maintenant un autre petit example. La banque 1 voie arrivé la client A qui lui depose 100 de salaire, cette banque prette au client B 100 qui effectue un paiement au client D de la banque 2. A son tour la banque 2 prette ces 100 au client E qui effectue un paiement au client F de la banque 3 excetera ….

Dans le cas ou le client A dépense son argent, il ne reste au banques que des dettes et dans le cas présent c’est 3 dettes pour un seul dépot. Hors pour un dépot de 100, 3 produits auront été acheté pour une valeur de 300, c’est 300 étant considéré comme des dépots par les banques peuvent donc se retrouvé en circulation.

Expliqué moi comment vont faire les banques pour compenser les 300 en cas de transaction, dans le cas ou le client A retire son dépot. Si a cela on ajoute que les 300 crée par le crédit peuvent se retrouve dans un autre système BC, dans un pays étranger. Les difficultés de se type de pratique peuvent conduire a une sacré désordre. C’est d’ailleur se qui c’est passé en 2008.

Les banques ont permis Que 300 puisse être mis en circulation sur la base d’un dépot initial de 100. Pourtant la compensation pour c’est 3 crédit c’est passé a merveille. Mais se qui coince c’est lorsque ses 300 se retrouve en circulation et que le dépot d’origine a changer de pays ou et sous le matelas.

Je sais que le christ a multiplié les pains, mais il me semblerait que concernant l’argent se soit les banques qui ait utilisé la martingale.

Pas de réponse donc je continue, sur la même voie mais en y regardant se coup ci les solutions possibles. Il y en a surement d’autre mais je me permet tout de même de proposer quelleques idées. Idées qui plairont surement a certains et non a d’autres. Difficille de satisfaire tout le monde.

PS: surtout en expression écrite 🙂

Si ont considére que la masse monaitaire en transactions est supérieur a la solvabilité des banques (la preuve est que les banques ont demandé l’aide des BC donc une création d’argent).

si ont réduit le prix des biens vendu a crédit ont diminue du même coup la quantité de SOMME NUMERIQUE D’ARGENT en circulation et ont évite le déséquilibre entre les banques bénéficière du DEPOT PROVENANT D’UN CREDIT des dépot provenant D’UNE ACTIVITE PRODUCTRICE, les plus value étant icorporé au activité productrice a partir du momment ou le gains des uns s’équilibre avec la perte d’un autre( tout le monde a le droit d’aller au casino mais uniquement avec de l’argent provenant d’ activité productrice).

Si ont autorise le Crédit égale a 92% des dépot provenant d’une activité productrice, il faut garantir cette activité productrice derant la période du prét, sinon les risques de défauts augmentent.

Mais cela donne toujors 1 prét pour 1 depot provenant D’UNE ACTIVITE PRODUCTRICE. Donc en gros celui qui produit tant devrait se voir attribié un crédit de temps ou pouvoir l’attribuer a une autre personne qui garantira le remboursement.

Donc dans se système il devient impossible de dépasser un facteur 2 entre dépot et prêt. C’est a dire que l’ont ne peut que doubler la quantité de dépot provenant D’UNE ACTIVITE PRODUCTRICE.

Etre contre le prêt est absurde, tout comme il est absurde de na pas demander d’interet sachant que l’augmentation des moyens de paiements implique une augmentation des prix. L’intéret n’est que le moyen d’équilibrer cette augmentation des prix.

Mais dés qu’ ont commence a se servir des dépots provenant d’un prêt comme dépot pouvant générer un prêt. Il ya a obligatoirement un mécanisme récurcif que se met en place. En différentiel ont dirait que les sortie deviennent les entré et que le mouvement est perpétuel a défaut de sortie, se qui est le cas actuellement. M’enfin pour que cela sorte il faut bien que cela entre. Mais il y a des choses qui en entrant peuvent devenir toxique. Est c’est là qu’il est important de se demander quelle est la choses entrante qui peut devenir toxique.

Merci de votre attention, il y a surement plein des fautes, mais j’ai relu 1 fois.

PS: la chose entrante toxique et l’abus de prêt, car elle implique la hausse des prix, alors que la politiue économique et a la baisse des salaires. M’enfin je ne suis pas politisé du tout, d’ailleurs je m’en fout des politicien. Par contre j’aime la réflexion logique un point c’est tout.

Très sympa à décrypter vos échnages. Quelqu’un peut-il m’éclairer sur ce sujet ? A l’origine de notre monde (capitaliste, je précise) à quoi servaient les bourses et autre marchés ?

On ne peut voir plus loin qu’un choix que nous ne comprenons pas.

Dans mon Braudel, je crois qu’on parle des ancêtres des actions comme des « uchaux », pour des moulins de la région Toulousaine (le Bazacle) vers 1250. Chacun avait donné quelque chose pour construire le moulin, et gardait un droit de moudre proportionnel à ses uchaux, je crois, puis ca s’est échangé. Ah oui, Wikipedia s’en souvient aussi

http://fr.wikipedia.org/wiki/Bourse_des_valeurs#Histoire

A quoi vers les bourses et les marchés. A mettre en relation des vendeurs et des acheteurs. Au départ se sont les marché, dans le sens allé aux marché, par la suite les négociations se font a distance, un homme sur place, sur le marché va acheter pour plusieurs autres cleints.

Bien sur il connait la quantité demandé et il sait donc se qu’il devras fournir et a quel prix. donc a lui de trouver une astuce pour rémunérer son travail.

En gros c’est ça, pour les détail c’est 25 années de travail de compréhension. J’ai compris dés le début qu’i faut fournir a une prix et donc de savoir valoriser son produit. Ou de trouver de bon client qui ne veulent pas se demander combien ça coute vraiment.

22.5 métres cubes vde béton ça coute combien. Pourtant cel représente un appartement de 60 m² , 6 * 10 métres, sans mur porteur. Rajoutont 20% de mur porteur et cela donne 27 Métres cubes de béton. A 800 Euro la tourie de 8 métres cubes cela fait 21600 euro de béton pour un apprtement de 60 m² indépendament du lieux.

La logique implique avnt tout le calcul et non l’orthographe. Bien que les deux essemble soit a recommender.

Voilà un article qui m’a mis de bonne humeur. Comme toujours avec Voyer (j’ai failli écrire Rabelais). Et si en plus il cite Galbraith…

Monsieur Voyer,

Je suis embarrassé par ma question.

Qu’est ce qu’une réserve BC ?

BC = Banque Centrale.

Crapaud Rouge,

Merci. J’apprécie votre geste.

Mais, Monsieur Voyer, lorsqu’une banque fait un crédit, elle ne dispose pas pour autant d’une disponibilité équivalente ((une épargne). Ce crédit est, lorsqu’il est accordé, crédité sur le compte de l’emprunteur: il est, le temps d’être utilisé, sur le compte de l’emprunteur et il se fait qu’il est appelé « dépôt à vue ». Lorsque l’emprunteur utilise ce crédit, celui ci est transféré sur le compte d’un quelconque fournisseur: il est donc « débité » du dépôt à vue de l’emprunteur initial pour aboutir sur le compte du fournisseur (Mario Dehove explique très bien cela dans le chapitre 4 de son cours http://pagesperso-orange.fr/mario.dehove/pgardesommairecoursinstitutions.pdf , et pourtant il ne reçoit aucune rémunération par la banque de Suède)

Je reconnais cependant avec vous que le mot « dépôt » est mal choisi… mais le mot « monnaie » pour les reconnaissances de dettes bancaire l’est autant

« Le fait d’appeler dépôt ce qui n’est pas un dépôt ne relève pas de la science mais du sens commun. Le moindre plombier, fût-il polonais, remarquerait qu’un dépôt implique un objet déposé et que s’il n’y a pas d’objet déposé, il n’y a pas de dépôt. »

Ça rappelle les agriculteurs qui avaient classifié la vache : carnivore…..

Le facteur humain……

à Stargate:

Je conteste absolument qu’une banque puisse « faire crédit » sans se soucier comment elle va pouvoir payer les engagements à la place de le’emprunteur et pour le temps que dure ce crédit!

Toujours, et sans exception aucune, la banque se soucie justement de la « disponibilité équivalente », sinon, elle ne prêterait tout simplement pas! Cela s’appelle le bon sens ou encore « règle prudentielle »!

Par exemple, elle lève une hypothèque en cas de prêt immobilier, car cela lui permet d’obtenir auprès d’autres banques le refinancement du prêt accordé. Ou alors, elle propose un intérêt aux déposants et épargnants, toujours dans le but de refinancer les prêts qu’elle accorde à ses emprunteurs.

Le refinancement central est cependant parfaitement marginal au regard du volume du refinancement obtenu par les déposants de la banque ou les déposants des autres banques qui peuvent alors être sollicitées pour financer des emprunts volumineux (grâce au marché interbancaire).

Et si, malgré ces précautions, trop d’emprunteur faisaient défaut, comme dans la situation des « subprimes », il y a justement un gros gros souci!

Car, comme par enchantement et brusquement, cela va être la crise de confiance : le marché du_ crédit est bien le marché de la confiance! Et personn n’a envie de payer sans garantie solide!

JP Voyer a raison, il n’y a que les sommes effectivement payées par un déposant ou, marginalement, par un refinancement central, qui représentent de la « monnaie circulante »! Tous les crédits des uns sont des dettes d’autres, et, en tant que tels, à solder seulement dans un future proche ou lointain, selon les contrats. Mais ces créances et dettes n’achètent strictement rien de plus, car le créancier (l’épargnant) achète aujourd’hui en moins ce que l’emprunteur achète en plus aujourd’hui! Cela est bien une preuve supplémentaire absolument irréfutable que le crédit bancaire ne peut en aucune façon créer de la monnaie supplémentaire représentant une demande supplémentaire!

Je remercie jp Voyer d’exposer si clairement que les économistes soutenant la « création de monnaie via le crédit bancaire », mentent forcément!

Ils mentent du fait d’un endoctrinement autoritaire et d’une pensée anesthésiée, mais « l’erreur de bonne foi est de toutes la plus impardonnable », disait Lacan.

En effet, avec cette confusion, l’analyse économique et financière leur devient tout simplement inaccessble, et cela doit bien arranger ceux qui savent très bien qu’une dette implique toujours une créance, moyennant quoi, et par le truchement des intérêts et des intérêts des intérêts, ils s’enrichissent sans que les économistes ne trouvent rien à redire, tout simplement parce qu’ils ne comprennent plus rien à rien!

Si le crédit était « ex nihilo », à qui l’argent serait-il dû? Cela n’a aucun sens!

Avec ce genre d’histoire à dormir debout, il y en a pas mal

qui se réveillent par terre.

@ …

Est-il bien utile de continuer à creuser votre propre trou où vous enfermez à chaque fois un peu plus ? Les économistes mentiraient parce qu’ils iraient à la soupe ? C’est d’un risible consternant , cet argument, utilisable d’ailleurs à tout bout de champs, pour n’importe qui, à propos de n’importe quoi , réversible à souhait.

Ceci dit, il n’est pas impossible de bâtir une conception théorique des mécanisme monétaires à partir du moment ou le concept de monnaie est redéfini selon un découpage purement personnel.

Mais cette construction n’a pour elle que la grammaire , mais aucune force ni explicative, ni même de compréhension pour le commun des mortels, qui cherche dans la définition des mots un contenu conceptuel permettant à la fois de réaliser, de comprendre et de fournir des moyens d’action sur la réalité sociale.

Car nous sommes dans la réalité sociale : et la monnaie est « monnaie » tout simplement parce que non seulement tout le monde la conçoit comme telle , mais de plus parce ce que tout fonctionne ainsi.

Bien entendu cela ne signifie pas qu’il n’y ait pas des conflits de fonctionnement car il y a conflit d’interprétations lorsqu’on demande à une institution une chose et son contraire …

Il n’y a pas derrière le fait social une réalité supérieure ontologique : Si vous aviez un minimum de sens dialectique vous auriez au moins tenté de mettre en lumière la contradiction entre la pratique telle qu’elle est conçue et telle qu’elle se joue, et -peut-être- ce qu’il vous semble entr’apercevoir et qui de toute façon ne relève en aucun cas d’une ontologie monétaire, mais d’une autre pratique correspondant éventuellement à une autre réalité juridico-sociale.

Votre conception est figée, inopérante, castrée. D’ailleurs, mis à part les convaincus, vous n’arrivez jamais ni à convaincre ni même à proposer quelque chose d’un tant soit peu plausible.

Après lecture de vos arguments, on regarde un peu le réel -même si le réel est toujours le produit d’une certaine fabrication- , et on se dit que non , non , il y a vraiment trop de choses qui ne collent pas entre elles , des plus ‘évidentes’ aux plus ‘subtiles’.

Trop de choses qu’il faudrait faire semblant de ne pas voir pour pouvoir adopter votre point de vue.

Et d’ailleurs, sorties de ce blog , vos conceptions ne survivent pas . Personne , strictement personne n’en parle : ça ne prend pas ! (Et Dieu qu’il y en a des esprits friants de théories les plus extravagantes qui soient)

Il faut croire que le monde entier , depuis des siècles « va à la soupe » .

Notez qu’à la limite ça en devient beau , extraordinairement beau, cette obstination !

Et en fin de compte , mis à part quelques internautes interloqués, il n’y a pas grand dégâts.

Mais je me demande , puisque les uns iraient à la soupe … si ça ne serait pas votre fond de commerce à vous … d’une certaine façon … ça expliquerait bien des choses …. 😉

Effectivement, il y a eu des cas où l’on peut raisonner juste sur des prémices fausses, je crains que ça soit le cas par exemple de J.P. Voyer et de J. Finck. Il y a des systèmes intérieurs parfaitement intègres à un sytème plus vaste, mais frelaté, et ce « tout » devient vicié, tel est le système bancaire et financier. Le crédit « moderne » qui induit pourtant une économie à somme positive, a cependant l’inconvénient de spolier les sociétés productrices du résultat monétarisé de leur travail avec pour conséquences les crises qui s’en suivent. Je reste pensif et étonné de ce qui apparaît comme une obsession à défendre bec et ongles un fonctionnement bancaire pourtant vicié sur ses bases. Pourquoi la production est abondante et l’argent n’est jamais dans les poches qui en ont besoin mais surabonde pour les banques? Magasins pleins, portefeuilles vides, quelle c… C’est cela le résultat du génie bancaire? Sûrement. Vaut-il la peine d’être défendu?

Qu’on se débate tant qu’on voudra, tant que la monnaie trouve sont origine par des dettes, nous resterons esclaves du système bancaire. Colbourne remarque: « La perversion a envahi même notre vocabulaire. On dit qu’une banque vous octroie un crédit alors qu’elle ne fait rien de ce genre, c’est une dette qu’elle vous refile! ». Voilà bien de quoi s’inquiéter: la presque totalité de « notre » (?) monnaie est une monnaie de dette, créée par le système bancaire qui base cette dette sur les ressources des pays, sur leurs capacités de production. Renversant mais vrai! « Notre » (?) monnaie est le témoignage, via les bits électroniques, de notre dette envers le système bancaire privé, cautionné en plus par les États… Voilà le fait incontournable qu’il faut retenir, en toute priorité.

@Oppossùm

Longtemps le soleil tournait autour de la terre. Dans tous les livres savants, toutes les bouches, tous les esprits, devant tous les yeux, c’était ainsi. Et puis un un jour, vous savez quoi ? l’idée que c’était nous qui tournions, a pris.

L’oppossùm aboie mais les dollars passent… (Vieux proverbe maori) 🙂

@ Rumbo

Nous sommes d’accord sur un certains nombre de choses

… mais pour débattre … il vaut mieux ne pas être d’accord !

Aussi , vous dites : « Qu’on se débatte tant qu’on voudra, tant que la monnaie trouve sont origine par des dettes … »

Mais à ma connaissance il n’y a que deux façons de monétiser , soit on monétise un bien déjà existant, et dont la valeur devient ‘gage’ de la valeur de la monnaie (gage direct : la pièce d’or, ou indirect : papier représentant un bien) , ou bien on monétise une dette , ou plus exactement en « créant » un signe monétaire donc un droit à prendre, à partir de rien , on crée par la même, une obligation de rembourser ….

… (qui consiste à rembourser non pas un agent précis, puisque personne n’a prêté, mais la Société elle -au travers de l’institution bancaire qui porte donc l’obligation de rembourser et exécutera par une simple transaction comptable, la destruction du signe monétaire, alors) :

… c’est l’envers de la grande règle sociale de la ‘Réciprocité’ qui doit s’appliquer à l’ensemble des échanges et sans laquelle le système s’effondre , à terme.

Quoiqu’il y aurait aussi le système de la monnaie permanente : dans ce cas on ‘distribuerait’ à chacun des signes monétaires , une seule fois et une fois pour toute, et hop la ronde des échanges s’enclencherait. Je crois que ça n’a jamais existé et je constate que c’est peu défendu.

Souvent je crois qu’on parle « d’argent gratuit » … ce qui plaît beaucoup … forcément : mais cette gratuité ne fonctionnerait qu’un seul coup au départ ! car ensuite tout argent prêté serait, bien sûr, à rembourser … (et avec intérêt … bien sûr là aussi : rien n’est jamais vraiment gratuit)

Martine … l’idée que la terre serait plate n’a jamais été une thèse « officielle » mais plutôt une croyance courante , qui n’a d’ailleurs pas été adoptée par toutes les civilisations.

C’est en partie la même chose pour l’idée que l’univers tournerait autour de la terre. Je chipotte, ok, c’est juste pour remettre un chouïa en perspective.

Mais vous confondez deux domaines pour lesquelles la notion de ‘réalité’ n’est pas de même nature.

Les sociétés où la relation de paternité n’est pas construite sur le rapport avec le père biologique construisent leur vérité de l’image paternelle sur un modèle de fait que vous ne vous pouvez comprendre si vous réfléchissez en plaquant votre modèle à vous. Le fait social contient sa propre part de vérité. Si l’usage choisi par la société est de faire de la cigarette une monnaie, vous aurez beau faire , la cigarette sera ‘monnaie’.

« Il faut croire que le monde entier , depuis des siècles « va à la soupe » . »

Oppossum, il faudra bien vous réveiller un jour, hein. Ou ouvrir un bouquin d’histoire.

@ Moi

Ma foi, je ne dors que d’un oeil 😉 , mais l’autre , le bon, reste ouvert. (Bon à la mesure de ma vue et de mes moyens, certes)

Mais soyons sérieux , ce qu’il faut également c’est sortir et essayer de comprendre aussi ce qui se dit ailleurs.

Et l’argument de Voyer selon lequel ceux qui ne sont pas de ‘votre’ avis iraient à la soupe, est d’une inanité complète lorsqu’il reste aussi général : je ne dis pas plus que cela.

Quant à .. , disons qu’avant d’émettre un avis il faut avoir compris le concept et le processus de monétisation, sans quoi on part de travers dès le départ …

« Et l’argument de Voyer selon lequel ceux qui ne sont pas de ‘votre’ avis iraient à la soupe, est d’une inanité complète lorsqu’il reste aussi général : je ne dis pas plus que cela. »

Voyer propose une explication simple, qui a pû être constatée et vérifiée maintes fois par le passé. Est-elle vraie ou fausse pour le cas présent, on peut en discuter. Cela m’a sans doute échappé, mais quel est votre contre-argument pour disqualifier celui de Voyer?

@ Moi

Bon je vous surligne une dernière fois le texte de Voyer

A) -> » J’ai une explication simple pourquoi les économistes soutiennent presque tous avec un bel ensemble que les banques commerciales créent de l’argent : parce qu’ils vont à la soupe »

Dire que tous les économistes sont créationnistes parce qu’ils solliciteraient des hochets , et ce depuis longtemps puisque la création monétaire est conçu ainsi , progressivement, depuis bien 200 ans il me semble, (ouvrez vos livre d’histoire) me paraît un argument de bateleur.

B) -> ensuite on a droit à ‘menteurs’, puis ‘nuisibles’ et enfin ‘criminels’ … c’est du pur point de vue de petit polémiste , sans grand intérêt : si ça vous plaît , ma foi reprenez en.

Je ne vois rien de particulièrement « constaté » , ni de « vérifié » , sauf, et là je serait d’accord avec vous , « une explication simple » … très simple, trop simple, et je ne me sens pas particulièrement tenu d’ étayer des contre-arguments à des propos simplistes, pour tout dire.

N’en parlons même plus, cela devient un peu perte de temps (Si Voyer est intelligent il sera forcément d’accord avec moi 😉 , mais enfin je peux me tromper …)

Sur ce, ( en saluant quelques uns ) je vais définitivement , sur la pointe des pieds, vous laisser là . Vous y êtes si bien !

Cordialement

@Oppossùm

Ayé. Vous venez de décrocher avec « thèse pas officielle » votre inscription au nouveau concours du blog : commentaire de plus mauvaise foi. 😉

J’ai perdu la réponse que je vous faisais. Je la résume:

1) vous n’avez toujours aucun contre-argument.

2) cette conception de la création monétaire est beaucoup plus récente (Schumpeter) et ne concerne que l’économie mainstream (celle qui va à la soupe sans chercher à réfléchir), car il y a des économistes qui tiennent un autre discours sur la monnaie.

je croyais que les compte d’attente étaient interdits ?

Heureusement qu’il y a ce site,avec ses acteurs « Pro ».

Pour ma part je diffuse son existence,son originalité puisqu’il est,à ma connaissance,un des rares sites parlant d’économie de façon brillante et surtout intégre.

Au point atteint aujourd’hui de non-retour ,quand est-ce qu’on efface tout ,de gré ou de force,et que l’on puisse recommencer .?

Il existe ici de quoi constituer une équipe plus que prête à contribuer ,à condition qu’on l’écoute,au redressement de l’état délabré des Finances et,à terme,à la faillite.

Qui laissera son Nom d’une telle façon à l’Histoire,à ses Enfants et Petits-Enfants ?

De toutes les façons,et cela a commencé un peu, inspirez vous,interpellez,demandez conseil :

L’immense majorité des Personnes « actives » du site sont des Gens tournés vers tout ce qui concerne le vivre-ensemble..et là,tous nous le savons bien sûr, les échanges sont déterminants.

Au stade connu ce jour ,il est évident aussi qu’il nous faut mettre ,trés vite,en place une Constitution pour l’Economie.

Les Français,les Européens ont peur.

Le rôle des Gouvernants est d’agir en s’entourant du plus grand nombre de BONS Conseillers.

C’est bien beau de comprendre les mécanismes du système économique mondiale, d’expliquer les absurdités de ces mécanismes, de chercher des alternatives aux dérives, mais dans l’absolu ne faudrait-il pas chercher des solutions pour un changement du système économique actuel. Je vous rappelle pour les déconnectés de la connexion, derrière tout ça on a des êtres humains…

à oppossum:

une « cigarette » monnaie? à défaut d’être « fondante », elle sera « fumante »!

A Oppossum:

Plus sérieusement, il me sembe que JP Voyer à sa façon, et moi-même, ainsi que Paul sans doute, nous ne faisons que rappeler des faits têtus!

Ainsi, toute « création monétaire via le crédit » comme affirment les créationnistes, implique toujours et forcément le fait que cette somme est due!

Cela implique encore que le créance qui en résulte est « monnayable », c’est-à-dire vendable et vendue à l’occasion par la banque prêteuse à qui veut bien lui acheter.

Or, si c’était du « ex nihilo » (cela ne l’est pas rassurez-vous), cela ne serait tout simplement pas « vendable », en fait, ce serait une créance qui n’inspirerait confiance à personne!

Or, les banques elles-mêmes tiennent parfaitement à ce que les créances ne soient pas « douteuses », car quand elles le sont, ou « toxiques », il y a bien un gros souci, notamment pour ceux qui auraient acquis ces créances, car non remboursées dans ce cas. Et ceux qui ont « acquis » ces créances sont bien ceux que l’on appelle communément les épargnants et le investisseurs!

Pourquoi les banques centrales avaient-elles dû intervenir massivement pour sauver le système fin 2008? Tout simplemnt parce que les banques ne résistaient pas aux volumes des provisions à passer et aux volumes des pertes à « réaliser » autrement! Les banques ne pouvaient plus, fin 2008, tout simplement, rembourser les échéances dues à leurs « meilleurs clients », à savoir les épargnants un peu ou très fortunés! C’est pourquoi, pour éviter la crise de confiance dans les banques et un bank run général, les banques centrales sont interevenues à ce point massivement, soutenues par tous les gouvernements!

Une banque ainsi mise en déséquilibre n’inspire plus du tout confiance!

D’autre part, dire que les banques ont plein d’argent est un contresens absolu, car il n’y aurait pas autant de petites banques qui se feraient bouffer et biffer si elles étaient effectivement si riches!

Le fait que les plus grosses banques TBTF (too big to fail) paraissent « riches » vient du fait qu’elles exercent précisément le chantage à la faillite systémique!

Et, en fait, ce sont les dirigeants de ces banques (et un peu les actionnaires) qui siphonnent les bénéfices, les banques sont des coquilles vides!

Si le système (en particulier les banques centrales) n’était pas à ce point contraint de subir le chantage du retrait liquide toujours susceptible de déséquilibrer le circuit de la monnaie, nous n’en serions pas là!

En fait, les banques centrales n’ont pas les moyens de mener une véritable politique monétaire, car elles émettent, mais n’ont pas beaucoup de moyens de faire circuler leur monnaie émise. Et ce d’autant moins que les taux centraux sont désormais si faibles que les sommes supplémentaires émises disparaissent de plus en plus dans la trappe aux liquidités directement sans même circuler ne serait-ce une fois.

Une monnaie qui n’est pas marquée par le temps est une monnaie qui peut être thésaurisée indéfiniement. Et cette possibilité de la thésaurisation (90% de la monnaie fiduciaire émise par la BCE) est la cause même de la crise systémique et du pouvoir de destruction massive dont disposent les détenteurs des capitaux. Et ces détenteurs de capitaux se servent précisément del’outil bancaire pour exercer leur pouvoir! Pour ma part, je considère que les « banques » ne sont pas l’incarnantion du « mal », mais ce sont des institutions que les plus riches peuvent actuellement instrumentaliser de par leur pouvoir de chantage sur la circulation monétaire comme telle!

Vous avez raison, les dette « ex-nihilo » ne sont pas vendable ou a un taux démesuré. La preuve en est la gréce qui arrive encore a vendre a un taux démesurer une dette qui représente 1/5 des terrotoires de leur état aux prix fort.

Quand aux faites que les banques privilègie le créances non douteuse. Il et difficille de considérer que j’ai un bien immobilier qui 1 Milloins et que je peux emprunter un million. Entre temps le prix de mon bien en hypothéque peut se voir diviser par 2 ou par 3. Elle est ou la théorie du crédir équilibré ?

9a tombe bien, sur cette article il n’y a que ceux qui connaisse bien les mécanismes de compensations qui peuvent intervenir.

Perso, J’ai commencé avec RELIT et j’ai fini avec l’EURO. Donc la modélisation des mécanismes de compensations inter banquair, je connais, ont est briffé pour faire le boulot. Donc votre délire non créationniste, n’est pas valable sans argument démontrant qu’il n’y a pas eu création monnaitaire.

Hors le fait que les banques centrales aient dus réduire leur taux d’intéretc et faire des prét aux banques induit avec ou sans votre comsentement que les BC ont duent créer de l’argent a partir d’ont ne sait quoi ?

Donc, puisques je ne sais pas grace a quoi les BC ont puent prétter de l’argent. Pour moi c’est une création monnaitaire pur et simple.

Mais je ne vous empéche en aucun cas de me démontrer que ma logique et défectueuse.

D’ailleurs la réflexion j’adore, en plus j’ai un gros CPU, bien programmé. J’attends vos contradiction avec plaisir. C’est aussi un moyen d’améliorer mon neuronne.

Soyaont de bon adversaire et que le mailleur gagne. A défaut de meilleur, je dirais que le plus logique gagne.

:]

bla bla bla bla,

aucune explication aucune démonstration que du bla bla bla.

« Pourquoi les banques centrales avaient-elles dû intervenir massivement pour sauver le système fin 2008? Tout simplemnt parce que les banques ne résistaient pas aux volumes des provisions à passer et aux volumes des pertes à « réaliser » autrement! Les banques ne pouvaient plus, fin 2008, tout simplement, rembourser les échéances dues à leurs « meilleurs clients », à savoir les épargnants un peu ou très fortunés! C’est pourquoi, pour éviter la crise de confiance dans les banques et un bank run général, les banques centrales sont interevenues à ce point massivement, soutenues par tous les gouvernements »

vpous faites aussi bien que trichet et tant d’autre, Bla bla bla.

Que des supositions. Démontrez d’un façon numeraire, avec des chifres votre argumentation.

Ont est en cours d’économie et non en cours de littérature. Désolé pour les fautes. 🙂

à logique:

Comment démontrer un point de droit?

Quand une banque prête, cela dit qu’elle paye les factures de l’emprunteur jusqu’à l’obtention du remboursement du prêt!

Cela veut dire encore que ceux qui encaissent les factures sont effectivement payés avec quelque chose qui vaut, et pas du ex nihilo, c’est quand même évident, car ils utilisent ces paiement comme revnu qui achète effectivement! Désolé de devoir vous l’apprendre, la monnaie n’existe que pour autant elle achète effectivement, pas comme inscription comme créance et comme dette!

Car si c’était du « ex nihilo », le remboursement et le non remboursement reviendraient au même, ce que tous les faits contredisent! Et puis, merde, plus rien ne veut alors plus rien dire!

Alors, il n’est pas question ici de chiffres!

Pour la banque centrale, si vous ne le savez pas encore, la Fed a bien pris en pension pour des centaines de milliards de dollars beaucoup d’ »actifs toxiques » qui ne valent plus un clou, eh bien, cela dit qu’elle a remboursé, elle, avec de la monnaie fraîchement imprimée ou écrite sur les comptes bancaires centraux des banques américaines. Si un jour vous avec joué au monopoly vous comprenez que cela veut simplemnt dire que la banque centrale a renfloué les encaisses sans aucune création de richesse supplémentaire, mais cela n’étaient pas les banques elle-même, mais la banque centrale!.

La BCE a fait autant avec pas mal d’actifs bancaires devenus invendables en zone euro, et la BoE a fait encore plus ainsi en GB

Alors, dire qu’il s’agit de « blabla » dénote votre totale ignorance et votre crédulité quant aux mensonges des économistes, presque tous ésotériques!

j’ai beaucoup a pprécier dans votre réponse cette phrase, qui résume tout :

« Si un jour vous avec joué au monopoly vous comprenez que cela veut simplemnt dire que la banque centrale a renfloué les encaisses sans aucune création de richesse supplémentaire »

Donc la BC a renfloué les caisses avec quoi sinon que le la monnaie centrale, destiné aux banques.

Tout simplment parce que les banques ont joué en flux tendu la gestion de leurs avoirs, aussi que ceux de leurs clients.

Le problème du flux tendu, reste toujours le même. La moindre interruption, la moindre défaillance

ou le moindre rétard a un seul endroit dans la chaine d’un système en flux tendu implique l’arrét total de la chaine. Surtout lorsque la notion de stock a complétement disparu.

Pour le banques le stock, n’existe plus il semblerait que les BC est du imprimer un nouveau stock, pour permette a la chaine que continué de tourner.

Le problèmes majeur intervient lorsque, les défaillances, les rétard et autres interruptions augmentent d’un facteur exponentiel.

Le flux monnaitaire tendu, c’est tout de même potentiellement dangeureux. Je pense que cela vous ferait tellement peur qui vous préférer le nier.

M’enfin perso, un écroulement total ne serait pas pour me déplaire, achéte aux son du canon vends au son du violon. Pour le momment je n’enttends que les violon de la reprise.

Et sur ce coup je suis gentil de partager se qui se dit depuis des lustres.

Bon, je suis satisfait!

Visiblement, les faits s’imposent, et je ne suscite plus la contradiction, cela me va:

Le crédit n’est pas monnaie!

Le banques ne prêtent que ce qu’elles peuvent emprunter!

Il n’y a donc, à aucun moment, la possibilité de « création monétaire via les banques! »

Merci JP Voyer, peut-être aurez-vous réussi à enfin ruiner les délires des économistes!

Rêvons!

Paul Jorion décrit ce phénomène de la « multiplication monétaire » dans les pages 137 à 146 de son livre L’ARGENT, MODE D’EMPLOI. Les créationnistes monétaires en sont pour leurs frais.

Que les banks ne fabriquent pas d’argent n’empêchent qu’elles assurent des échanges que les états ne peuvent assurer sauf par la guerre…

Sauf que les contradicteurs sont muselés… ceci explique cela 🙂

@J.F.

Je crains pour vous que tous les économistes ne lisent pas Monsieur Voyer: mais je dirais qu’ils ont sans doute autre chose à faire 🙂

Stargate, vous inversez les rôles, c’est «l’argent mode d’emploi» qui contredit la création monétaire. Un contradicteur n’est pas nécessairement virulent, ceux qui aimeraient rabâcher ici ne sont ni contradicteurs, ni muselés, ils démontrent que l’autorégulation n’existe pas face aux intérêts personnels.

eh oui, ils font autre chose et regardent ailleurs, là où n’est pas le problème!

Comment justifier un jour de plus qu’avec tous les moyens d’analyse dont ils disposent ils ne trouvent pas de meilleures réponses aux problèmes posés?

La monnaie est bien un objet de création humaine parfaitement artificiel!

Dès lors, il n’est acceptable qu’elle soit créée de telle façon que les économistes ne comprennent pas!

Tant que les théoriciens de la monnaie ne trouvent rien à redire qu’un objet peut être A LA FOIS destiné à la circulation et aux échanges ET être ce qui ENTRAVE les échanges, à savoir la monnaie sous forme thésaurisée, il n’y aura pas d’espoir que de tels « savants » trouvent une quelconque réponse au problème que pose la monnaie! Ils ont abdiqué de tout raisonnement simple pour entrer dans le domaine religieux genre « expliquer la trinité »!

De deux choses l’une: soit, la monnaie circule et ne saurait être thésaurisée, soit, la monnaie n’est plus monnaie!

Tant que la banque centrale émettra un signe monétaire destiné à NE PAS CIRCULER (90% de la monnaie fiduciaire émise tout de même!), il n’y aura aucun espoir d’en finir avec la spéculation, les intérêts, le surendettement et le capitalisme!

Car la fuite de capitaux la plus radicale est bel et bien la thésaurisation liquide elle-même et ne nécessite aucun « paradis fiscal » autre que mon matelas!

Cela permet aussi d’exercer un violent chantage déflationniste, moyennant quoi, en spéculant sur la baisse générale des prix, la valeur des sommes thésaurisées s’apprécie fortement: avec moins d’argent, je pourrai acheter davantage demain.

Mais, là encore, constater que la monnaie DOIT inconditionnellement circuler pour en finir avec le capitalisme est sans trop simple pour que cette exigence arrête l’imagination de quelques économistes!

Keyenes l’avait entrevu en copiant sur Silvio Gesell, mais, depuis, silence radio ou à peu près!

Evidemment, avec ce brouillard débile autour de la « création de monnaie via le crédit bancaire » qui nécessecite toujours et encore des rajouts compliqués sans permettre de mieux saisir pour autant ce qui se passe, les économistes s’occupent d’autre chose et sont très occupés à cautionner toutes les dérives du capitalisme actuel.

En ne produisant pas la critique convenable du capitalisme, ils vont àa la soupe et le cautionnent!

Ils sont les complices les plus redoutables des milliardaires qui se remplissent les poches à un rythme accéléré!

Une telle indolence et un tel comportement a-critique de la part de la clique universitaire sont assez insupportables!

Leur esprit est-il devenu à ce point servile?

@Johannes

Je ne pense pas qu’ils soient serviles, du moins pas tous. Ou plus exactement, le problème me semble ailleurs, indépendant des petites ou des grandes ambitions personnelles, même si, entendons-nous bien, je trouve que Jean-Pierre Voyer a parfaitement raison de souligner cet aspect qui, ne soyons pas naïfs, joue pour beaucoup dans le conformisme ambiant ; d’autant que partant de cette critique, il rappelle simplement que les avancées intellectuelles viennent rarement des milieux clos, conservateurs par nature.

Ceci étant, je crois que le problème est dans la substance même de l’analyse adversaire.

Car enfin, pour les créationnistes, le point névralgique c’est encore et toujours l’abus de pouvoir – la création étant par définition le pouvoir des pouvoirs. Le scandale tient donc au pouvoir abusif et arbitraire de création monétaire par les banques commerciales. Les créationnistes ont transféré le pouvoir de création des BC à toutes les banques, pour autant, le pouvoir reste localisable. Le scandale a trouvé son bouc-émissaire, la logique est facilement appréhendable, le cerveau conçoit bien la faute, Oppossùm dirait « ça prend » !

Au fond, les tenants de la thèse créationniste sont des économistes pré-foucaldiens, des économistes d’avant la complexité. Ce qui explique du reste que leur analyse fasse totalement l’impasse sur le scandale qui préoccupe Paul Jorion : celui de la fraude ordinaire. Scandale pourtant infiniment plus pertinent dans un monde où le surréalisme vertigineux des chiffres et le flou des lois se disputent l’embrouille.

ps : Je vois que nous avons les mêmes lectures…

http://www.pauljorion.com/blog/?p=9528#comment-68210

Une citation de Tocqueville

à Stargate:

Il vaut mieux « museler » un peu ceux qui délirent sur la « création monétaire via le crédit bancaire »!

Car, au fond, les économistes (l’immense majorité, hélas!) qui continuent à soutenir ce point de vue ont tout faux, et si par hasard un banquier se mettait à appliquer une doctrine aussi folle (ce qu’il sera empêché de faire par les juristes!), il serait passible du tribunal correctionnel (au moins!) et bon pour plusieurs années de prison (comme Madoff!) pour falsification de documents. Nous en sommes là dans le débat avec les économistes!

Ils décrivent un monde monétaire qui n’a absolument rien à voir avec la pratique quotidienne des banques et de tout le monde.

Il reste qu’un paiement via le crédit implique que le créancier assume et paye et ne crée absolument rien, il acquiert tout juste le droit d’être remboursé. Et cela implique la solvabilité futur du débiteur!

Or, lisez « le marchand de Venise » (Shakespeare), vous comprendrez. Si tous les bâteaux chargés de marchandises coulent, l’armateur ne peut rembourser Shylock – sauf avec une « livre de chair »!

Et, tout comme les tempêtes, le « futur » remboursement reste incertain quand la conjoncture est mauvaise. Dans ce cas, comme pour la Grèce, le fait d’aller dans le mur est bien une certitude!

De toute façon, parler de « museler » de leur part (et de la votre) et d’une totale mauvaise foi!

Le point de vue de la « création monétaire via le crédit bancaire » est ressassé, répété jusqu’à la nausée et contre toute évidence par le monde universitaire, et c’est c’est un point de vue « officiel » bien qu’il soit faux! Tout comme la platitude le la Terre s’est révélée fausse!

Sans doute s’agit-il, comme l’écrit justement JP Voyer, pour les économistes d’ »aller à la soupe », car le point de vue (juste) qui soutient que la création monétaire est un droit régalien exclusivement exercé par la banque centrale a beau être conforme au droit en vigueur, il semble tout bonnement inentendable par les professeurs d’économie! Et ce point de vue, irréfutable, récolte une mauvaise note à la faculté!

Dans quel monde vivons-nous donc? Il me semble que les économistes, dont les physiciens disent qu’ils sont comme les climatologues, ou peut-être aussi les psychologues: ils sont inaccessibles aux faits et enfermés dans les certitudes de leurs modèles. Peu importe si ce qu’ils disent ne se vérifie pas, on les consulte encore et encore, et l’administration europénne paye leur « expertise » fort cher!

Ils font penser aux « médecins » au temps de Molière, car les remèdes qu’ils préconisent se révèlent bons quand les politiques arrivent à faire justement le contraire de ces remèdes préconisés!

Et tout cela parce que les économistes compliquent et embrouillent les questions monétaires qu’un enfant de dix ans comprend cependant aisément! La monnaie agit en circulant, sans cela, elle n’agit et n’est pas!

Une somme prêtée par une banque doit provenir d’un dépôt, on ne sort jamais de cela, quelle que soient les contorsions théoriques vomies sur des millions de pages! Autrement dit, dépôts et prêts sont des événements parfaitement synchrones dans le temps. Plus il y a des dépôts, et plus il y aura de prêts, et inversement!

C’est pourquoi la dite « fuite des capitaux », actuellement observée dans les banques grècques aura pour effet d’assécher violemment le crédit en Grèce!

Et si la BCE facilite actuellement le refinancement des banques grècques comme elle peut, c’est qu’elle prend en pension des créances pourries, autrement dit la BCE crée de la monnaie avec son imprimerie, comme chaque fois qu’il y a « création monétaire »!

Mais cela ne suffira pas pour sauver l’euro!

C’est sans doute trop simple pour que les économistes comprennent!

Résumé

Lorsque la monnaie était constituée de métaux précieux, la création monétaire était tributaire de la découverte de gisements. Aujourd’hui, largement libérée du support matériel, la création monétaire est beaucoup plus facile : il en résulte plus de souplesse mais également plus de danger pour la stabilité monétaire.

Les principaux acteurs de la création monétaire sont les banques de second rang (la banque de premier rang est la Banque centrale) dans lesquelles pratiquement tous les ménages français ont un compte.

A chaque fois qu’une banque accorde un crédit à un agent économique, il y a création monétaire car les moyens de paiement à la disposition de l’économie sont augmentés d’autant.

La source de la création monétaire, les banques de second rang

La création monétaire est réalisée par les banques de second rang sous forme de :

– crédits au Trésor public : partie du déficit public qui n’est pas financée par des ressources d’épargne, mais par des emprunts du Trésor public aux banques

– crédits à l’économie : emprunts réalisés par les entreprises et les particuliers.

Les sources ou contreparties de la masse monétaire sont les créances figurant à l’actif des banques, en contrepartie desquelles la monnaie est créée ; la Banque centrale prête de la “monnaie banque centrale”(monnaie fiduciaire, dite “liquide”) aux banques de second rang en échange de titres ou de créances déposés par ces banques.

L’importance du rôle des banques de second rang dans la création monétaire

Les billets et les pièces représentent 15% de M1 qui comprend à la fois la monnaie fiduciaire et la monnaie scripturale.

Donc l’essentiel de M1, c’est la monnaie scripturale, c’est-à-dire les dépôts à vue d’un particulier mobilisables par chèques, une monnaie qui n’existe qu’en fonction de la confiance accordée par les banques aux emprunteurs.

En effet, les banques ont l’avantage(et prennent le risque) de prêter une monnaie qu’elles ne possèdent pas en grande partie(puisque statistiquement seulement une petite partie sera exigée en espèces, c’est-à-dire en monnaie banque centrale).

Cette monnaie est appelée “monnaie de crédit”.

Lorsque les banques de second rang accordent des prêts aux entreprises ou aux particuliers, elles ne le font pas à partir de leur encaisse(les dépôts), mais à partir de la confiance qu’elles accordent aux emprunteurs ; elles créent donc la monnaie qu’elles prêtent : ainsi « ce ne sont pas les dépôts qui font les crédits mais les crédits qui font les dépôts ».

La masse monétaire

Les différentes formes de la création monétaire :

– toutes formes de crédit : dans une opération de crédit, la banque crédite le compte du bénéficiaire et met ainsi à sa disposition de la monnaie scripturale(les crédits font ainsi les dépôts)

– le découvert : avance en compte ou crédit de trésorerie

– l’escompte : un effet de commerce, c’est un titre portant créance d’une somme d’argent payable à vue à l’échéance indiquée, en général 90 jours.

Le fournisseur peut escompter sa créance auprès de sa banque qui va lui faire l’avance des fonds moyennant un taux d’intérêt ; on dit que la banque escompte l’effet de commerce : elle l’endosse, c’est-à-dire qu’en signant au dos de l’effet, elle devient propriétaire de la créance.

Exemple le plus courant de l’effet de commerce escompté : le chèque.

Le processus de destruction monétaire : la symétrique à la création monétaire est le mouvement de destruction monétaire lors du remboursement des crédits.

L’accroissement de la masse monétaire : la masse monétaire s’accroît parce que les processus de création monétaire l’emportent sur ceux de destruction de monnaie.

Et le combat s’arrêta faute de combattants habilités

Question à tous les lecteurs très savants de ce blog: qui a écrit ce qui suit ?

« Le processus de création des dépôts, souvent qualifié de « création de crédit », est fondamental pour comprendre la monnaie et la banque. Un examen complet de ce processus essentiel permet de percevoir la nature des dépôts à vue, des dépôts à terme ou d’épargne, la fonction des réserves et le rôle de la banque centrale.

Le problème de la création de crédit est habituellement présenté au néophyte sous l’aspect du paradoxe du système totalement « prêté », dans lequel les dépôts sont un multiple des réserves – un multiple égal à l’inverse du ratio de réserves – et dans lequel la banque individuelle, dont les dépôts sont aussi un multiple des réserves, ne peut pas, sur la base d’une augmentation donnée de ses réserves, étendre ses dépôts plus que d’un montant égal aux réserves extra excédentaires. La banque individuelle est dépourvue du pouvoir de « multiplier » les dépôts, bien que d’une manière ou d’une autre le système ait ce pouvoir et en réalité la banque individuelle, dans l’équilibre final, semble avoir multiplié les dépôts.

La succession des événements dans le système bancaire qui donne la clé du paradoxe est indiquée ci dessous: »

Comment analyser ce texte dans lequel tout est faux! Je vais essayer parce que je suis gentil!

1) Stargate dit : 10 avril 2010 à 17:49 Résumé

Lorsque la monnaie était constituée de métaux précieux, la création monétaire était tributaire de la découverte de gisements. Aujourd’hui, largement libérée du support matériel, la création monétaire est beaucoup plus facile : il en résulte plus de souplesse mais également plus de danger pour la stabilité monétaire.

Les principaux acteurs de la création monétaire sont les banques de second rang (la banque de premier rang est la Banque centrale) dans lesquelles pratiquement tous les ménages français ont un compte.

A chaque fois qu’une banque accorde un crédit à un agent économique, il y a création monétaire car les moyens de paiement à la disposition de l’économie sont augmentés d’autant.

JF répond:

Vous avez déjà tout faux! Les banques de second rang ne créent pas un centime et ne prérendent aucunement de le faire. Cela est simplement un avis d’un universitaire sans aucun sens pratique!

Lez crédit accordé est toujours refinancé, renseignez-vou un peu! Il est refinancé notamment par les autres déposants à la banque et, très accessoirement par une émission monétaire centrale supplémentaire (mais c’est très peu).

Et les déposants (épargnants) ont pu faire leurs dépôts parce qu’ils n’ont pas tout dépensé de leurs reenus. Dès lors, les emprunteurs dépensent à leur place (à crédit justement!)

Autrement dit, il y a d’un côté, des avoirs monétaires et de l’autre des dettes!

Le crédit bancaire ne peut pas générer même un centime supplémentaire faisant demande supplémentaire des biens et services offerts sur le marché! Oubliez vos cours d’économie à la fac, on vous a menti!

2)Stargate poursuit dans la même veine:

La source de la création monétaire, les banques de second rang

La création monétaire est réalisée par les banques de second rang sous forme de :

– crédits au Trésor public : partie du déficit public qui n’est pas financée par des ressources d’épargne, mais par des emprunts du Trésor public aux banques (JF:financées par l’épargne aussi!)

– crédits à l’économie : emprunts réalisés par les entreprises et les particuliers.

Les sources ou contreparties de la masse monétaire sont les créances figurant à l’actif des banques, en contrepartie desquelles la monnaie est créée ; la Banque centrale prête de la “monnaie banque centrale”(monnaie fiduciaire, dite “liquide”) aux banques de second rang en échange de titres ou de créances déposés par ces banques.

JF: Oui, mais les conditions de la banque centrale sont draconiennes, et un financement par le marché interbancaire continue de financer l’essentiel de ces dépenses. La « monnaie banque centrale » n’intervient que quand il y a un assèchement du crédit.

Je répète, les banques prêtent ce que les déposants leurs prêtent, et, accessoirement, ce que la BC leur prête.

Affirmer, comme vous faites ici queles banques présentent simplement la note à la BC, cela n’a aucun sens!

Le professeur qui vous a appris cela est totalement incompétent et irresponsable!

3)Stargate poursuit encore:

L’importance du rôle des banques de second rang dans la création monétaire

Les billets et les pièces représentent 15% de M1 qui comprend à la fois la monnaie fiduciaire et la monnaie scripturale.

Donc l’essentiel de M1, c’est la monnaie scripturale, c’est-à-dire les dépôts à vue d’un particulier mobilisables par chèques, une monnaie qui n’existe qu’en fonction de la confiance accordée par les banques aux emprunteurs.

En effet, les banques ont l’avantage(et prennent le risque) de prêter une monnaie qu’elles ne possèdent pas en grande partie(puisque statistiquement seulement une petite partie sera exigée en espèces, c’est-à-dire en monnaie banque centrale).

Cette monnaie est appelée “monnaie de crédit”.

JF: Même réponse: Les banques ne payent les chèques et autres virements que si les comptes sont provisionnés, cela veut dire que les titulaires de comptes positifs, prêteurs nets de la banque, opèrent un transfert de créance en faveur d’autres titulaires à qui ils ont ainsi acheté quelque cose!

Où est le problème? Il s’agit d’opérations de compensation entre comptes. En toute rigueur, il n’y a pas, là, de monnaie qui circule!

4)Stargate continue ainsi:

Lorsque les banques de second rang accordent des prêts aux entreprises ou aux particuliers, elles ne le font pas à partir de leur encaisse(les dépôts), mais à partir de la confiance qu’elles accordent aux emprunteurs ; elles créent donc la monnaie qu’elles prêtent : ainsi « ce ne sont pas les dépôts qui font les crédits mais les crédits qui font les dépôts ».

JF: Dans la mesure où les fonds ne sont pas demandés en lquide par les emprunteurs, les banques n’ont pas à se procurer ces fonds. Les banque se conttentent d’opérer des virement, mais les banques, en faisant confiance comme vous écrivez, se sont bien exposés, et cela veut dire que les banques ont « exposé » tous ceux qui ont des créances sur elles, les déposants notamment! En cas de défaut de paiement, la banque fait parfaitement faillite, sauf les TBTF à cause du risque systémique, mais ce renflouement implique la planche à billets qui, elle, répond aux thésaurisations.

5) Stargate:

La masse monétaire

Les différentes formes de la création monétaire :

– toutes formes de crédit : dans une opération de crédit, la banque crédite le compte du bénéficiaire et met ainsi à sa disposition de la monnaie scripturale(les crédits font ainsi les dépôts)

– le découvert : avance en compte ou crédit de trésorerie

– l’escompte : un effet de commerce, c’est un titre portant créance d’une somme d’argent payable à vue à l’échéance indiquée, en général 90 jours.

Le fournisseur peut escompter sa créance auprès de sa banque qui va lui faire l’avance des fonds moyennant un taux d’intérêt ; on dit que la banque escompte l’effet de commerce : elle l’endosse, c’est-à-dire qu’en signant au dos de l’effet, elle devient propriétaire de la créance.

Exemple le plus courant de l’effet de commerce escompté : le chèque.

Le processus de destruction monétaire : la symétrique à la création monétaire est le mouvement de destruction monétaire lors du remboursement des crédits.

L’accroissement de la masse monétaire : la masse monétaire s’accroît parce que les processus de création monétaire l’emportent sur ceux de destruction de monnaie.

JF: Vous confondez le fonctionnement du crédit et de la dette avec la circulation de la monnaie, je pense que vous devez recommencer vos études dans des universités qui vous apprennent des choses.

Le crédit n’est pas création, car il implique la renonciation à l’acht de la part du prêteur et un achat supplémentaire de la pr de l’emprunteur!

Séance de lecture Marathon du Rapport Vérité par plusieurs comédiens

au Théâtre de Reykjavik.

Entrée gratuite :

http://www.e24.fr/economie/monde/article193005.ece/Islande-lecture-theatrale-du-Rapport-Verite-

il se passe plein de choses, en Islande, bravo !

Stargate… vous ne pensez quand même pas qu’il n’a pas déjà été 100 fois répondu à chacun de vos « arguments » sur ce blog? Relisez ce qui concerne cette question sur ce site et revenez ensuite avec de vraies objections qui n’ont pas été traitées (peut-être des milliers de pages mais vous semblez avoir la motivation).

On ne va pas tout reprendre à chaque fois depuis le début pour les trainards… JF fait un travail exemplaire – un véritable saint!- mais vous lui faites perdre son temps, et le nôtre.

merci beaucoup pour ce soutien! Qui sait, la « science économique démocratique » fonctionnerait selon le consensus et des majorités? A condition que la « majorité » change en notre faveur…

Dans ce cas, et si nous devions devbenir « majoritaires dans notre refus decequi ne peut être (à savoir la création monétaire via le crédt bancaire…) peut-être y aura-t-il des universitaires qui finiront par penser par eux-mêmes?

M. Voyer,

Vous coupez (et recollez dans le désordre, ce qui nuit quand même à la compréhension) un morceau d’un mien message d’il y a plus d’un an.

Dans ce message, je ne dis pas que la compensation par les paiements donnera un résultat différent de la compensation en fin de journée, ni même en fin d’année, si on veut pousser le bouchon plus loin.

Je dis que si les banques commerciales étaient obligées de payer chaque transaction au coup par coup, sans jamais avoir le droit au découvert en banque centrale, alors elles devraient disposer en banque centrale exactement du même montant que la somme des soldes des dépôt à vue et autres comptes à disponibilité immédiate (livrets). Ce n’est pas le cas (la somme des dépôts à vue dépasse de très loin la sommes des avoirs en banque centrale), parce que justement, la compensation en chambre permet de limiter les paiements réellement effectués au résidu des transactions, tous comptes faits.

D’ailleurs je remarque que, dans votre démonstration, vous êtes contraint d’introduire l’hypothèse d’une banque centrale autorisant le découvert pour arriver à votre conclusion ; tout simplement parce que sinon, en agissant en temps réel, ordre par ordre, vous ne pouvez pas assurer un solde toujours positif du compte en banque centrale.

Mais si vous éliminez cette hypothèse, vous bloquez sur un point qui n’est pas un détail : certains ordres de paiement provenant de l’intérieur de la banque ne peuvent pas être couvert immédiatement en monnaie centrale. Selon moi, c’est bien parce qu’il y a en circulation plus de moyens d’ordonner un paiement que de moyens d’effectuer le paiement, moyens d’ordonner le paiement qui sont actifs simultanément chez plusieurs clients de la banque.

Autrement dit, plus de monnaie secondaire que de monnaie centrale.

Ou encore dit autrement, plus de couples créances / dettes que d’argent

Ou bien encore, plus de promesses d’euro que d’euro.

Et finalement, c’est un point très fort pour démontrer que les banques privées jouent au casino sur notre dos, se servant de multiples artifices, dont la compensation en chambre, pour promettre plus qu’elle ne possèdent, et en tirer, à chaque fois, de substantiels intérêts et bénéfices. Les banques privées vendent plusieurs fois le même objet (la monnaie centrale) à plusieurs personnes en même temps (j’insiste : en même temps, pas chacun à son tour), en laissant croire à chacun qu’il est le seul propriétaire de l’objet en question (ou plus exactement, qu’il est le seul à disposer du droit de mouvoir le dit objet).

Pouvez-vous au moins admettre cela, ou bien suis-je encore dans l’hérésie créationniste à vos yeux?

pas mieux 🙂

Que de bla bla pour rien, cela me fait penser à l’épopée de Gulliver chez les liliputiens, ceux-ci se battaient pour savoir comment il fallait manger un oeuf, par le petit bout ou le gros bout.

Bon dieu, il y a bien croissance quelque part sinon ce serait absurde que tous les gouvernements courent après le point de croissance qui font leur fond de commerce électoral (même croissance verte pour les écolos).

Pendant ce temps là, la terre est exploitée au delà de sa pérénité, les peuples du sud sont spoliés et les jeunes générations n’ont aucun projet digne de ce nom à se mettre sous la dent.

Alors, qu’est ce qu’on fait?

Et bien si on essayait de décrire la relation qu’il y a entre le pic pétrolier et la crise économique, peut être gagnerions nous du temps!

les banques privées ne vendent jamais la monnaie centrale, au contraire, elles vendent des tas de choses pour s’en procurer sur le marché monétaire, auprès d’autres déposants ou à la banque centrale dès que leurs clients font appel à ces fonds.

Oui, les banques jouent au casino « sur notre dos » en spéculant, car elles veulent récupérer par ce biais-là des marges que le crédit ne leur assure plus dès qu’il y a trop d’impayés.

pour ce qui est des ordres de paiement non couvert, vous constaterez tous les jours que les banques le rejettent! Sauf découvert autorisé pour des personnes réputées sûres, et cela n’est pas gratuit, car les banques doivent couvrir en se procurant des fonds ailleurs.

Ne confondez pas « avoir monétaire » et monnaie!

L’épargne française est de l’ordre de 15 000 Milliards d’euros, ainsi que les dettes, évidemment.

Compte tenu de ce montant, vous voyez immédiatement que cela n’est pas de la monnaie circulante ou faisant demande sur le marché. ce n’est donc pas de la monnaie du tout!

On peut seule considérer comme monnaie ce qui fait réellement demande ici et maintenant, soit, compte tenu d’un PIB annuel de 2000 Milliards d’euros pour la France:

2 000 milliards/365j, soit 6 milliards d’euros/jour. C’est cela, à peu près, le volume de biens et services et de biens capitaux qui changent de mains tous les jours en moyenne!

Et nous trouvons donc environ 180 Milliards mensuels comme monnaie circulante, car l’essentiel des revenus est sans doute mensuel. Mais tous cela ne sont que des évaluations « sur le pouce ». Je laisse le soin aux spécialistes de préciser de tels chiffres.

à Martine Mounier,

Merci pour votre fine analyse à laquelle j’adhère tout à fait.

Mais letout me semble bien étrange, car il me semble que l’analyse du fonctionnement monétaire devient plus simple et plus cohérente sans les égarements des créationnistes!

Au fond, leur analyse est surtout « trop complexe », un peu comme lesexplications alambiquées de certaines conduites névrotiques quand, ramené à l’essentiel, il s’agit pour le sujet d’obtenir une satisfaction érotique pulsionnelle.

Dès lors que l’on introduit de la complexité là où les choses doivent être présentées simplement, on ne peut que s’égarer!

L’objet monnaie est actuellement « trop complexe » en étant à la fois l’objet d’échange, cette « marchandise spéciale » (Jorion) qui demeure sur le marché pour passer de main en main ET l’objet fétiche convoité, gardé, thésauisé et SOUSTRAIT à l’échange!

Cette complexité initiale, non analysée par les économistes qui ne pensent pas l’objet monnaie et le prennent comme une donnée naturelle intangible, génère toutes les contorsions théoriques de plus en plus complexes et inopérantes des économistes.

Car l’objet monnaie initial tel qu’il est émis (sans tenir compte de la temporalité!) est la cause mêmede la perversion capitaliste que nous subissons.

En passant d’une façon a-critiquesur ce point, les économistes deviennent serviles et cautionnent tout ce qui suit!

Même le créationnisme dont nous discutons ici procède de la méconnaisance de ce point initial, car, comme vous le remarquez, il situe le pouvoir là où il n’est pas, à savoir dans les banques privées.

Au fond, le pouvoir réside dans cet objet monnaie fétiche, baroque et contradictoire en lui-même, car il confère à son détenteur un singulier pouvoir: à savoir le pouvoir de disposer du temps qui passe en différant les échanges arbitrairement.

Le pouvoir d’achat ainsi retenu et ralenti impose à ceux qui veulent vendre leurs biens et services et qui vivent de leur travail, a fortiori à ceux qui veulent investir, de gratifier ceux qui ne font qu’entraver la vie économique en menaçant de geler leur pouvoir d’achat, à savoir les détenteurs des signes monétaires. Et plus ils en détiennent, plus grand est leur pouvoir!

omment justifier plus longtemps que le signe monétaire est ainsi fait et émis pour nourrir et gaver tojours et encore les capitalistes seuls?

A mon sens, l’autorité monétaire a toutes les justifications logiques, rationnelles, morales et politiques d’émettre des signes monétaires qui circulent effectivement et efficacement.

En ne le faisant pas, elle doit tolérer que 90% du numéraire est thésaurisé.